investment viewpoints

Chinas Offensive : Perspektiven für Anleihen

Das sektorübergreifende harte Durchgreifen der Behörden und der Chinese Communist Party (CCP) in China ist unserer Ansicht nach auf zwei langfristige soziale und demografische Ziele ausgerichtet, nämlich:

- Die Verringerung der sozialen Ungleichheit und Eindämmung einiger der extremen Wohlstandsunterschiede, die sich in den letzten zwei Jahrzehnten des Wachstums zuspitzten;

- Die Ausweitung der Erwerbsbevölkerung in den kommenden Jahrzehnten.

Wir ordnen diese beiden Ziele in den Kontext der alternden Bevölkerung des Landes ein und untersuchen, wie sich Entwicklungen in den Bereichen Bildung, Immobilien und Technologie auf festverzinsliche Anlagen auswirken könnten. Wir betrachten die jüngsten regulatorischen Massnahmen nicht als eine unkoordinierte Serie von Eingriffen, sondern vielmehr als Massnahmen, die vollständig auf den 14. Fünfjahresplan abgestimmt sind. Während sie kurzfristig schwere Turbulenzen verursachen, haben sie das Potenzial, die Gesellschaft längerfristig zu stabilisieren und das zu schaffen, was die CCP für eine gerechtere und nachhaltigere Gesellschaft hält. Es ist unseres Erachtens wichtig anzuerkennen, dass Chinas Version des Kapitalismus und der Öffnung der Kapitalmärkte ganz anders aussehen wird als die Modelle im Westen.

Worauf konzentrieren sich die Behörden?

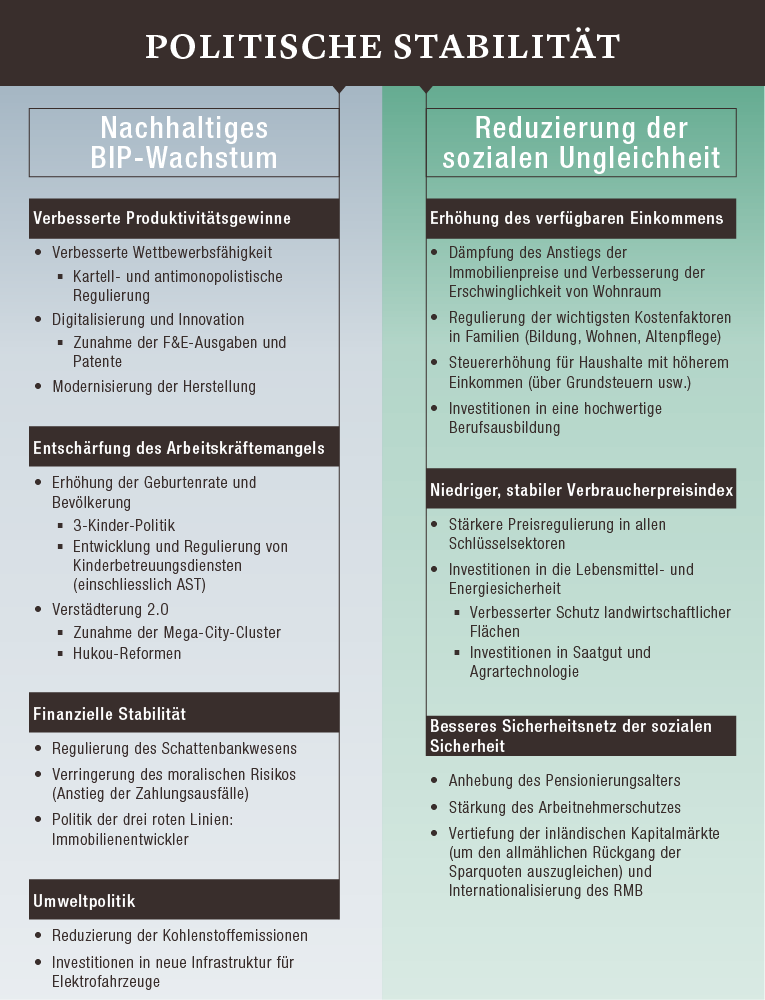

Aufgrund ihres Umfangs und ihrer Tragweite wurde viel über die jüngsten Änderungen an der Regulierung gesprochen. Was sind die Prioritäten der chinesischen Behörden, und wie fügen sie sich in das regulatorische Umfeld dieses Jahres ein? Wir veranschaulichen unsere Auffassung in Abbildung 1.

Abbildung 1: LOIMs Auffassung der Prioritäten der chinesischen Behörden

Quelle: LOIM. AST steht für „After School Tutoring“ (Nachhilfeunterricht). Hukou bezieht sich auf das chinesische System der Haushaltsregistrierung.

Diese Prioritäten werden weiterhin durch die jüngsten Verordnungen in den Bereichen Bildung, Technologie und Immobilien berücksichtigt. Wir betrachten die Auswirkungen für Anleiheninvestoren.

Bildung: Geringe Verschuldung bedeutet keine Kreditverschlechterung

Im Bildungssektor leitete der chinesische Staatsrat (State Council) eine Reihe von Massnahmen ein, die u. a. vorschreiben, dass Nachhilfeunterricht als gemeinnützige Einrichtung registriert sein muss, und ausländischen Unternehmen verbieten, Anteile an ASTs zu erwerben oder zu halten, indem sie Unternehmen mit variabler Beteiligung, M&A-Franchising oder Treuhänder einsetzen. Wir gehen davon aus, dass die grössten Akteure in diesem Sektor erhebliche negative Auswirkungen zu spüren bekommen werden. Zudem dürften sie, auch wenn sie ihre Aktivitäten möglicherweise neu ausrichten, künftig von einer stark reduzierten Einnahmebasis aus operieren.

Am stärksten werden die Auswirkungen auf Aktienanlagen sein. In diesem Sektor gibt es nur wenige ausstehende Schulden, sodass die Massnahmen nach unserem Dafürhalten die asiatischen Märkte für festverzinsliche Wertpapiere kaum destabilisieren werden.

Technologie: Grosskapitalisierte Unternehmen könnten als Gewinner hervorgehen

Der verstärkte regulatorische Fokus im Technologiesektor umfasst eine stärkere Einhaltung des Antimonopolrechts, den Schutz von Nutzern und der Datensicherheit sowie die Regulierung von FinTech. Wir glauben, dass China beabsichtigt, die sogenannten „New Economy“-Unternehmen angemessener zu regulieren, vielmehr als Unternehmen aus dem Geschäft zu drängen oder in den Konkurs zu treiben. Letztendlich werden diese Massnahmen die hohen Bewertungen aus der Aktienperspektive infrage stellen, da sie die Wachstumsaussichten trüben und das Ertragswachstum möglicherweise bremsen. Dennoch werden führende Technologieunternehmen zweifelsohne weiterhin vom langfristigen Trend der Umsatzsteigerung und der zunehmenden Marktgrösse profitieren.

Auf Anleihen können sich solche Entwicklungen sogar positiv auswirken, da führende Technologieunternehmen ihre Wachstumsaussichten verringern und bei geringerem Investitionsbedarf einen höheren Cashflow erzielen. Dennoch können die Auswirkungen von Fall zu Fall unterschiedlich sein.

Wir sind der Meinung, dass etablierte Unternehmen mit hoher Marktkapitalisierung als Gewinner aus dem aktuellen Abwärtstrend hervorgehen werden und dass es keine Auswirkungen auf die Kreditwürdigkeit oder das Rating geben dürfte. Wir plädieren dafür, in diesem Sektor einen differenzierteren Ansatz zu wählen. So werden Technologieunternehmen, die stark im Hardwarebereich engagiert sind, nur minimal betroffen sein und ein geringeres regulatorisches Risiko aufweisen, während Unternehmen, die stark im Software- und Verbrauchersektor engagiert sind, einer stärkeren regulatorischen Kontrolle ausgesetzt sind.

Benchmark-Technologieunternehmen mit umfangreichen Emissionen auf den USD-Anleihemärkten haben in der Regel einen geringen Verschuldungsgrad oder verfügen über eine Nettoliquiditätsposition. Trotz der verstärkten aufsichtsrechtlichen Kontrolle, einschliesslich antimonopolistischer Beschränkungen, glauben wir, dass die Unternehmen ihre soliden Fundamentaldaten in den kommenden Jahren beibehalten werden. Dies gilt insbesondere angesichts der starken, positiven Cashflow-Position der meisten Referenzanleihen in den vergangenen Jahren.

Immobilien: Übergang zu nachhaltigem Wachstum

Der chinesische Immobilienmarkt erlebte in den letzten fünf bis acht Jahren Phasen rasanten Wachstums, und die Behörden bemühten sich, den glühenden Markt abzukühlen, indem sie die Nachfrage zu dämpfen versuchten.

Wir glauben, dass 2021 ein entscheidendes Jahr für den Sektor sein wird, da er von zwei Jahrzehnten schneller Expansion zu einer Periode nachhaltigen Wachstums übergeht. Daher wird sich das landesweite Umsatzwachstum wahrscheinlich verlangsamen, auch wenn die Daten der ersten fünf Monate noch ein starkes Wachstum zeigten. Dieses starke Wachstum ist grösstenteils auf eine geringere Basis im Jahr 2020 zurückzuführen sowie auf die vorgezogenen Aktivitäten der Immobilienentwickler, da diese eine mögliche Verlangsamung des Marktes im späteren Jahresverlauf befürchten.

Im sich verschärfenden Kreditumfeld werden sich die chinesischen Immobilienentwickler wahrscheinlich auf die Verbesserung ihrer Bilanzen konzentrieren. In der Folge erwarten wir, dass sich die Bilanzen durch Schuldenabbau in einem Umfeld, in dem die Betriebsmargen allmählich schrumpfen dürften, verbessern werden.

Im Allgemeinen gehen wir davon aus, dass die meisten von uns beobachteten Immobilienentwickler folgendes Verhalten an den Tag legen werden:

- den Grundstückserwerb (insbesondere durch öffentliche Grundstücksauktionen) verlangsamen;

- die Einnahme von Barmitteln durch schnelle Umsätze beschleunigen (vielleicht mit einem gewissen Rabatt, um schnelle Verkäufe zu erleichtern);

- ihren Liquiditätsbedarf aktiv steuern und die Verschuldung reduzieren (oder die Kreditaufnahme auf dem derzeitigen Niveau stabilisieren).

Wir erwarten jedoch, dass sich der Rückgang der Gewinnspannen in den nächsten 12 bis 18 Monaten fortsetzen wird (angesichts höherer Boden- und Rohstoffpreise, Arbeitskosten und anderer steigender Kosten).

Vor diesem Hintergrund ist das Risiko eines „Unfalls“ im Immobiliensektor recht hoch, sodass die Nervosität am Markt anhält. Letztendlich kann die Bedeutung des chinesischen Immobiliensektors gar nicht hoch genug eingeschätzt werden: Er trug in den letzten Jahren direkt zwischen 8% bis 10% zum BIP bei. Zusammen mit den vorgelagerten Industrien wie Stahl und Zement und den nachgelagerten Bereichen wie Möbel, Renovierung und Gebäudeinstandhaltung wird der Gesamtbeitrag zum BIP jedoch auf bis zu 30% geschätzt. Wir halten es für sehr unwahrscheinlich, dass der Sektor durch politische Massnahmen insgesamt destabilisiert wird, da Immobilien eine entscheidende Rolle für die soziale und wirtschaftliche Stabilität Chinas zukommt.

Quellen.

Wichtige Hinweise.

Nur für professionelle Investoren

Diese Werbeunterlagen werden von Lombard Odier Funds (Europe) S.A. herausgegeben, einer in Luxemburg ansässigen Aktiengesellschaft mit Sitz an der Route d’Arlon 291 in 1150 Luxemburg, die von der Luxemburger Finanz¬aufsichtsbehörde CSSF als Verwaltungsgesellschaft im Sinne der EU-Richtlinie 2009/65/EG in der jeweils geltenden Fassung und der EU-Richtlinie 2011/61/EU über die Verwalter alternativer Investmentfonds (AIFMD-Richtlinie) zugelassen wurde und deren Aufsicht unterstellt ist. Geschäftszweck der Verwaltungsgesellschaft ist die Errichtung, Vermarktung, Administration, Verwaltung und der Vertrieb von luxemburgischen und ausländischen OGAW, alternativen Investmentfonds („AIF“) sowie anderen regulierten Fonds, kollektiven und sonstigen Anlagevehikeln sowie das Angebot von Portfolioverwaltungs- und Anlageberatungsdiensten.

Lombard Odier Investment Managers („LOIM“) ist ein Markenzeichen.

Dieses Dokument wird ausschließlich zu Informationszwecken bereitgestellt und stellt weder ein Angebot noch eine Empfehlung zum Kauf oder Verkauf eines Wertpapiers oder einer Dienstleistung dar. Es darf nicht in Rechtsordnungen verbreitet, veröffentlicht oder genutzt werden, in denen eine solche Verbreitung, Veröffentlichung oder Nutzung rechtswidrig wäre. Dieses Dokument enthält keine personalisierte Empfehlung oder Beratung und ersetzt keinesfalls eine professionelle Beratung zu Anlagen in Finanzprodukten. Anleger sollten vor Abschluss eines Geschäfts die Angemessenheit der Investition unter Berücksichtigung ihrer persönlichen Umstände sorgfältig prüfen und gegebenenfalls einen unabhängigen Fachberater hinsichtlich der Risiken und etwaiger rechtlicher, regulatorischer, finanzieller, steuerlicher und buchhalterischer Auswirkungen konsultieren. Dieses Dokument ist Eigentum von LOIM und wird den Empfängern ausschließlich zum persönlichen Gebrauch überlassen. Es darf ohne vorherige schriftliche Genehmigung von LOIM weder ganz noch auszugsweise vervielfältigt, übermittelt, abgeändert oder für einen anderen Zweck verwendet werden. Dieses Dokument gibt die Meinungen von LOIM zum Datum seiner Veröffentlichung wieder.

Weder das vorliegende Dokument noch Kopien davon dürfen in die USA, in die Gebiete unter der Hoheitsgewalt der USA oder in die der Rechtsprechung der USA unterstehenden Gebiete versandt, dorthin mitgenommen, dort verteilt oder an US-Personen bzw. zu deren Gunsten abgegeben werden. Als US-Person gelten zu diesem Zweck alle Personen, die US-Bürger oder Staatsangehörige sind oder ihren Wohnsitz in den USA haben, alle Personengesellschaften, die in einem Bundesstaat oder Gebiet unter der Hoheitsgewalt der USA organisiert sind oder bestehen, alle Kapitalgesellschaften, die nach US-amerikanischem Recht oder dem Recht eines Bundesstaates oder Gebiets, das unter der Hoheitsgewalt der USA steht, organisiert sind, sowie alle in den USA ertragssteuerpflichtigen Vermögensmassen oder Trusts, ungeachtet des Ursprungs ihrer Erträge.

Datenquelle: Sofern nicht anders angegeben, wurden die Daten von LOIM aufbereitet.

Obwohl gewisse Informationen aus als verlässlich geltenden öffentlichen Quellen stammen, können wir ohne eine unabhängige Prüfung die Genauigkeit oder Vollständigkeit aller aus öffentlichen Quellen stammenden Informationen nicht garantieren.

Die in diesem Dokument geäußerten Ansichten und Einschätzungen dienen ausschließlich Informationszwecken und stellen keine Empfehlung von LOIM zum Kauf, Verkauf oder Halten von Wertpapieren dar. Die Ansichten und Einschätzungen entsprechen dem Stand zum Zeitpunkt dieses Dokuments und können sich ändern. Sie sind nicht als Anlageberatung zu verstehen.

Dieses Material darf ohne vorherige Genehmigung von Lombard Odier Asset Management (Europe) Limited . weder vollständig noch auszugsweise (i) in irgendeiner Form oder mit irgendwelchen Mitteln kopiert, fotokopiert oder vervielfältigt oder (ii) an Personen abgegeben werden, die nicht Mitarbeiter, leitende Angestellte, Verwaltungsratsmitglieder oder bevollmächtigte Vertreter des Empfängers sind. In Luxemburg gilt dieses Material als Werbematerial; es wurde von Lombard Odier Funds (Europe) S.A. genehmigt, die von der CSSF zugelassen wurde und deren Aufsicht unterstellt ist.

©2021 Lombard Odier IM. Alle Rechte vorbehalten