investment viewpoints

Der Klimawandel könnte USD 550 Billionen bis Ende des Jahrhunderts kosten

Die heute zu beobachtenden Auswirkungen des Klimawandels wie die besonders heftige aktuelle Hurrikan- und Waldbrandsaison in den USA zeigen, wie erheblich und weitreichend die physischen Risiken sind und wie dringlich es ist, diese Risiken zu verstehen, ihre Folgen für den Finanzsektor abzuschätzen und die Chancen zu erkennen, die sich daraus ergeben.

Klimamodelle unterstreichen die Bedeutung solcher Einschätzungen, da sie zeigen, dass die Häufigkeit und die Intensität von extremen Wetterereignissen weiter zunehmen werden, wenn sich die CO2-Emissionen so weiterentwickeln wie bisher. Eben weil sich diese Bedrohungen ständig verändern, ist eine Analyse aktueller und zukünftiger Geschäftsmodelle im Hinblick auf die finanzielle Bedeutung dieser Risiken unerlässlich. Investitionen können die Anpassungsfähigkeit fördern und durch verbesserte Resilienz und Schadensvermeidung Rendite generieren.

Beispielsweise liegen 90 % der Städte an Küsten und werden durch Sturmfluten und den steigenden Meeresspiegel vermehrt Schäden erleiden. Wenn sich die Regierungen keine ehrgeizigeren klimapolitischen Ziele setzen, ist zu erwarten, dass die dadurch verursachten jährlichen Kosten für Küstenstädte bis 2050 auf über 1 Billion US-Dollar steigen werden1. Als Lösung die Infrastrukturen an den Küsten klimaresistenter zu gestalten, könnte die Vorlaufkosten zwar um ca. 3 % erhöhen, doch das Kosten-Nutzen-Verhältnis läge laut Weltbank und anderen Forschungsinstitutionen bei ca. 1:42.

Wird die derzeitige Klimapolitik weiterverfolgt, könnten die klimawandelbedingten Kosten bis Ende des Jahrhunderts auf einen Nettokapitalwert von 550 Billionen US-Dollar steigen, und selbst bei einem 1,5-Grad-Szenario könnten noch Kosten in Höhe von 54 Billionen USD verursacht werden.

Die Kosten des Klimawandels werden in die Höhe schnellen und das Wirtschaftswachstum belasten

Quelle: LOIM-Analyse basierend auf Watson und Le Quéré (2018); Aon Benfield (2019). Dient, bur zur Veranschaulichung.

Das Network for Greening the Financial System (NGFS) hat im September 2020 eine Fachpublikation veröffentlicht, in der aufgezeigt wird, wie wichtig es für Finanzinstitute ist, die Klima- und Umweltrisiken, denen sie ausgesetzt sind, richtig einzuschätzen. Laut dieser Studie fliessen zu viele finanzielle Ressourcen in umweltverschmutzende und CO2-intensive Sektoren, wenn solche Risiken unterschätzt werden, was nicht nur die Umweltbelastung und den Klimawandel verstärkt, sondern auch die Bilanzen und Finanzstabilität der Finanzinstitute gefährdet. Physische Risiken können durch aussergewöhnliche Wetterereignisse (wie z.B. vermehrte Extremwetterereignisse), Anstieg des Meeresspiegels, Beeinträchtigung der Ökosystemdienstleistungen (z.B. Wüstenbildung, Wassermangel, Verschlechterung der Bodenqualität oder der Meeresumwelt) sowie durch Umweltkatastrophen (z.B. starke Verseuchung von Luft, Boden und Wasser durch Chemikalien oder Erdöl) entstehen. Nach Meinung des NGFS ist es unerlässlich, das Engagement hinsichtlich Umwelt und Klima mithilfe von sehr genauen Instrumenten und Methoden (wie die Environmental Risk Analysis, kurz ERA) zu messen, indem sowohl die physischen Risiken als auch die Transitionsrisiken analysiert werden.

Bei Lombard Odier glauben wir, dass uns eine zukunftsorientierte Beurteilung der klimabedingten Risiken für Unternehmen anhand einer tiefgreifenden Analyse der physischen Risiken helfen kann, jene Wirtschaftssektoren, Branchen und Firmen ausfindig zu machen, welche die besten Chancen haben, angesichts der zunehmenden Klimaschäden überdurchschnittliche Renditen zu erzielen, und jene zu meiden, die sich nicht anpassen können und Gefahr laufen, auf „gestrandeten Vermögenswerten“ sitzenzubleiben.

Investitionen können die Anpassungsfähigkeit fördern und durch verbesserte Resilienz und Schadensvermeidung Rendite generieren

Die Hurrikansaison 2020 – eine Risikobewertung

Erdbeobachtungs (EO)- und geoinformationswissenschaftliche (GIS) Technologien sind ein schnell wachsender Sektor und ermöglichen es uns, die täglichen Veränderungen überall auf der Erde zu beobachten und zu analysieren.

Dank dieser Technologien können Klimamodelle dahingehend verbessert werden, dass sie in der Lage sind, extreme Wetterereignisse auf verschiedenen Zeitskalen vorherzusagen. Die US-amerikanische Wetter- und Ozeanografiebehörde (National Oceanic and Atmospheric Administration, NOAA) hat zum Beispiel im Mai 2020 eine Mitteilung veröffentlicht, in der sie mit einer Wahrscheinlichkeit von 60 % eine ungewöhnlich heftige atlantische Hurrikansaison prognostiziert hatte3. Die Prognose beruhte auf der Beobachtung überdurchschnittlich hoher Meeresoberflächentemperaturen und geringerer Windstärken.

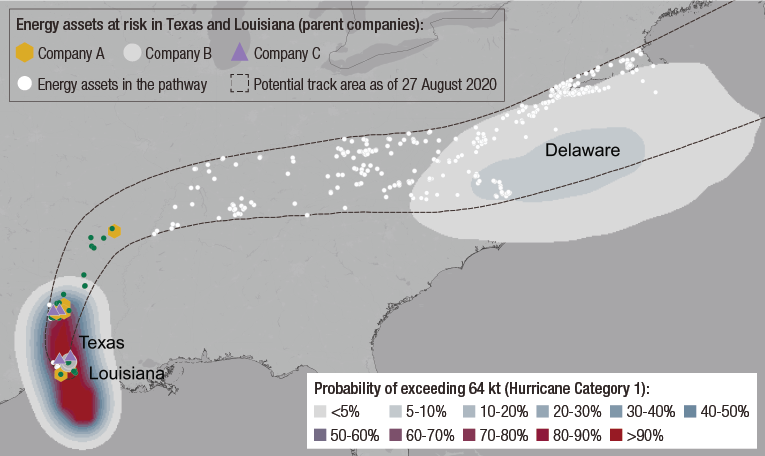

Bei einer Hurrikanwarnung stellen die verschiedenen Wetterbehörden Daten über die Verdichtung des Sturms zur Verfügung und sagen seinen Kurs voraus, wie in der Abbildung unten für den Hurrikan Laura am 27. September. Satellitenbilder und Bewegungsprognosen können alle 10 Minuten generiert werden. Dank Infrarotsensoren an Satellitensystemen können wir die Temperaturen von Stürmen, die tagsüber „sichtbar“ sind, auch nachts beobachten. Von den Temperaturen kann man auf Windgeschwindigkeiten schliessen und so die potenziellen wirtschaftlichen Schäden abschätzen, je nachdem, welches Gebiet der Hurrikan trifft und wie gut Menschen und Sachwerte vor dem Wetterereignis geschützt sind.

Anhand solcher Daten, die wir relationalen Datenbanken entnehmen, die Informationen zum Standort von Vermögenswerten enthalten, können wir das physische Risiko für bestimmte Unternehmen, die in der Bahn des Hurrikans liegen, evaluieren. Diese Einschätzung der Risikopositionen ergänzen wir durch Bottom-Up-Analysen unserer Investmentteams, die abschätzen, wie gut ein Unternehmen gegen solche Katastrophen gewappnet ist.

Quelle: National Hurricane Center (NOAA), verschiedene Datenanbieter für die Anlagen im Risikogebiet

Dieses Beispiel veranschaulicht das Konzept der „Spatial Finance“, bei dem georäumliche Daten und Auswertungen in die Finanztheorie und -praxis einbezogen werden. Wie vorhergesagt wurden in dieser Saison viele Rekorde gebrochen, beispielsweise durch das Auftreten von 20 Stürmen innerhalb von drei Monaten, gegenüber einem historischen Durchschnitt von zwölf Stürmen innerhalb von sechs Monaten4.

Spatial Finance ist unerlässlich, um diese Risiken nicht nur fast in Echtzeit sondern auch längerfristig beurteilen zu können, damit Investmentfirmen in der Lage sind, die Auswirkungen der Klimaschäden zu analysieren und abzuschätzen, wie gut derzeitige Geschäftsmodelle auf diese Herausforderungen vorbereitet sind.

Fazit

Die LOIM Climate Transition Strategie beruht auf einem zweiteiligen Konzept: Sie macht einerseits Unternehmen ausfindig, die in einer immer CO2-ärmeren Welt überdurchschnittlich rentieren werden, und andererseits solche, die in einer CO2-geschädigten Welt hohes Wertsteigerungspotenzial aufweisen. Durch die eingehende Prüfung der physischen Risiken wollen wir unseren Analyseprozess für die Portfoliozusammensetzung um eine weitere Dimension ergänzen. Wir entwickeln Systeme, mit denen wir klimabedingte Gefahren und andere physische Risiken überwachen und unsere Investmentteams darauf aufmerksam machen können. Zudem konzentrieren wir uns auf Unternehmen, die fähig sind, ihre Resilienz zu erhöhen, das Risiko zu überwachen und die Umweltverträglichkeit zu steuern. Dazu gehören beispielsweise Unternehmen, deren Infrastrukturlösungen Städten helfen, sich an den steigenden Meeresspiegel anzupassen, oder Technologiefirmen, die Frühwarnsysteme anbieten.

sources.

Wichtige Hinweise.

Dieses Dokument wurde von Lombard Odier Funds (Europe) S.A. herausgegeben, einer in Luxemburg ansässigen Aktiengesellschaft mit Sitz an der Route d’Arlon 291 in 1150 Luxemburg, die von der Luxemburger Finanzmarktaufsichtsbehörde, („CSSF“), als Verwaltungsgesellschaft im Sinne der EU-Richtlinie 2009/65/EG in der jeweils geltenden Fassung und der EU-Richtlinie 2011/61/EU über die Verwalter alternativer Investmentfonds (AIFMD-Richtlinie) zugelassen wurde und deren Aufsicht unterstellt ist. Geschäftszweck der Verwaltungsgesellschaft ist die Errichtung, Vermarktung, Administration, Verwaltung und der Vertrieb von luxemburgischen und ausländischen OGAW, alternativen Investmentfonds („AIF“) sowie anderen regulierten Fonds, kollektiven und sonstigen Anlagevehikeln sowie das Angebot von Portfolioverwaltungs- und Anlageberatungsdiensten.

Lombard Odier Investment Managers („LOIM“) ist ein Markenzeichen.

Dieses Dokument wird ausschließlich zu Informationszwecken bereitgestellt und stellt weder ein Angebot noch eine Empfehlung zum Kauf oder Verkauf eines Wertpapiers oder einer Dienstleistung dar. Es darf nicht in Rechtsordnungen verbreitet, veröffentlicht oder genutzt werden, in denen eine solche Verbreitung, Veröffentlichung oder Nutzung rechtswidrig wäre. Dieses Dokument enthält keine personalisierte Empfehlung oder Beratung und ersetzt keinesfalls eine professionelle Beratung zu Anlagen in Finanzprodukten. Anleger sollten vor Abschluss eines Geschäfts die Angemessenheit der Investition unter Berücksichtigung ihrer persönlichen Umstände sorgfältig prüfen und gegebenenfalls einen unabhängigen Fachberater hinsichtlich der Risiken und etwaiger rechtlicher, regulatorischer, finanzieller, steuerlicher und buchhalterischer Auswirkungen konsultieren. Dieses Dokument ist Eigentum von LOIM und wird den Empfängern ausschließlich zum persönlichen Gebrauch überlassen. Es darf ohne vorherige schriftliche Genehmigung von LOIM weder ganz noch auszugsweise vervielfältigt, übermittelt, abgeändert oder für einen anderen Zweck verwendet werden. Dieses Dokument gibt die Meinungen von LOIM zum Datum seiner Veröffentlichung wieder.

Weder das vorliegende Dokument noch Kopien davon dürfen in die USA, in die Gebiete unter der Hoheitsgewalt der USA oder in die der Rechtsprechung der USA unterstehenden Gebiete versandt, dorthin mitgenommen, dort verteilt oder an US-Personen bzw. zu deren Gunsten abgegeben werden. Als US-Person gelten zu diesem Zweck alle Personen, die US-Bürger oder Staatsangehörige sind oder ihren Wohnsitz in den USA haben, alle Personengesellschaften, die in einem Bundesstaat oder Gebiet unter der Hoheitsgewalt der USA organisiert sind oder bestehen, alle Kapitalgesellschaften, die nach US-amerikanischem Recht oder dem Recht eines Bundesstaates oder Gebiets, das unter der Hoheitsgewalt der USA steht, organisiert sind, sowie alle in den USA ertragssteuerpflichtigen Vermögensmassen oder Trusts, ungeachtet des Ursprungs ihrer Erträge.

Datenquelle: Sofern nicht anders angegeben, wurden die Daten von LOIM aufbereitet.

Obwohl gewisse Informationen aus als verlässlich geltenden öffentlichen Quellen stammen, können wir ohne eine unabhängige Prüfung die Genauigkeit oder Vollständigkeit aller aus öffentlichen Quellen stammenden Informationen nicht garantieren.

Die in diesem Dokument geäußerten Ansichten und Einschätzungen dienen ausschließlich Informationszwecken und stellen keine Empfehlung von LOIM zum Kauf, Verkauf oder Halten von Wertpapieren dar. Die Ansichten und Einschätzungen entsprechen dem Stand zum Zeitpunkt dieses Dokuments und können sich ändern. Sie sind nicht als Anlageberatung zu verstehen.

Dieses Material darf ohne vorherige Genehmigung von Lombard Odier Funds (Europe) S.A. weder vollständig noch auszugsweise (i) in irgendeiner Form oder mit irgendwelchen Mitteln kopiert, fotokopiert oder vervielfältigt oder (ii) an Personen abgegeben werden, die nicht Mitarbeiter, leitende Angestellte, Verwaltungsratsmitglieder oder bevollmächtigte Vertreter des Empfängers sind. ©2020 Lombard Odier IM. Alle Rechte vorbehalten.