investment viewpoints

Les risques physiques dans le secteur financier

Les manifestations du changement climatique que l’on observe actuellement, à l’instar de la gravité de la saison des ouragans et des feux de forêt sévissant actuellement aux États-Unis, attirent l’attention sur l’ampleur, la portée et l’urgence pour le secteur financier de comprendre les risques physiques et d’en évaluer les impacts et les opportunités.

Les modèles climatiques renforcent l’importance de ces évaluations. Ils prédisent notamment, que compte tenu de l’évolution actuelle de la quantité d’émissions rejetées, la fréquence et l’intensité des risques liés aux phénomènes météorologiques continueront à s’accroître. C’est précisément la nature évolutive de ces risques qui souligne l’importance d’analyser les modèles d’entreprise actuels et futurs au regard de l’ampleur financière de ces risques. Les investissements peuvent favoriser l’adaptation et générer des rendements grâce à une meilleure résilience et à des dommages évités.

Par exemple, 90 % des zones urbaines situées le long des côtes seront confrontées à des dommages accrus dus aux ondes de tempête ainsi qu’à l’élévation du niveau de la mer. Si les gouvernements ne renforcent pas leur politique climatique, les coûts devraient s’élever à l’horizon 2050 à plus de 1 000 milliards d’USD chaque année pour les villes côtières1. La solution visant à renforcer la résistance des infrastructures côtières aux aléas climatiques pourrait augmenter les coûts initiaux d’environ 3 %, mais présente un rapport coûts/avantages d’environ 1:4, comme l’ont confirmé la Banque mondiale et d’autres institutions de recherche2.

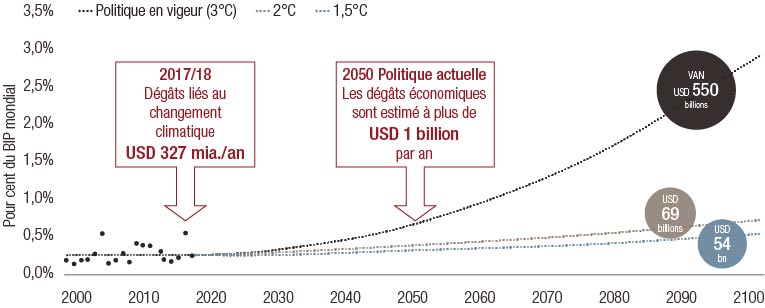

Sur la base des politiques actuelles, le coût du changement climatique pourrait atteindre une Valeur Actuelle Nette (VAN) de 550 000 milliards d’USD d’ici la fin du siècle et, même en limitant la hausse des températures à 1,5 degré, il pourrait tout de même s’élever à 54 000 milliards d’USD.

Les coûts du changement climatique vont monter en flèche et peser sur la croissance économique

Source: analyse LOIM basée sur Watson and Le Quéré (2018); Aon Benfield (2019). À titre purement indicatif.

En septembre 2020, le Réseau pour un système financier plus vert (Network for Greening the Financial System, NGFS) a publié un document technique soulignant à quel point il est important que les institutions financières évaluent les risques climatiques et environnementaux auxquels elles sont exposées. Le rapport préconise que la sous-estimation de ces risques entraîne une allocation excessive des ressources financières dans des secteurs polluants ou à forte empreinte carbone. En plus d’aggraver le changement climatique et d’engendrer plus de pollution, cette situation représente une menace pour les bilans et la stabilité financière des institutions financières. Les risques physiques peuvent découler de l’impact d’événements climatiques extrêmes (par ex. des phénomènes météorologiques extrêmes), de l’élévation du niveau de la mer, des pertes des services écosystémiques (désertification, pénurie d’eau, dégradation des sols, écologie marine, etc.) ainsi que d’incidents environnementaux (tels que d’importantes fuites chimiques ou de pétrole dans l’air, le sol et l’eau/l’océan). Le NGFS affirme qu’il est essentiel d’utiliser des méthodologies et outils précis (par ex. Environmental Risk Analysis ou ERA) qui permettent d’évaluer l’exposition aux risques liés au climat et à l’environnement, en analysant aussi bien les risques physiques que les risques de transition.

Chez Lombard Odier, nous pensons qu’une analyse prospective de l’exposition d’une entreprise à la détérioration du climat, par le biais d’un examen approfondi des risques physiques, peut nous aider à identifier les secteurs, industries et entreprises les plus susceptibles de surperformer à mesure que les effets physiques du climat s’accélèrent et à éviter ceux qui ne sont pas en mesure d’assurer la transition et qui sont confrontés au risque d’« actif irrécupérable ».

Les investissements peuvent favoriser l’adaptation et générer des rendements grâce à une meilleure résilience et à des dommages évités

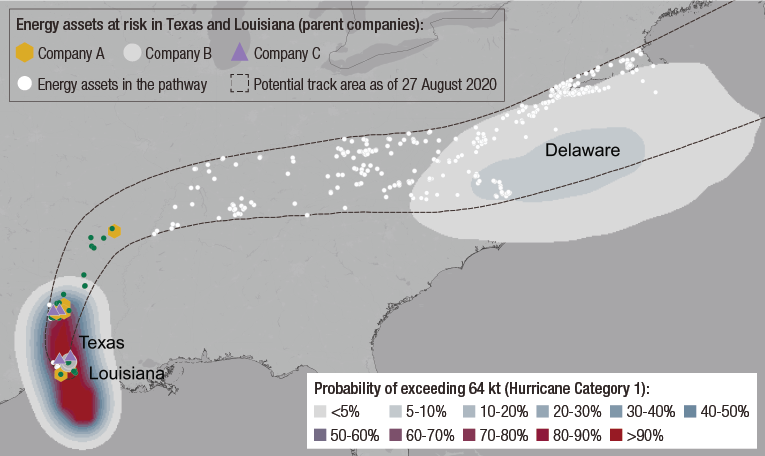

Évaluer les risques – Saison 2020 des ouragans atlantiques

Les technologies d’observation de la Terre (OT) et des sciences de l’information géographique (SIG) sont des secteurs en pleine croissance, qui nous permettent de surveiller et d’analyser quotidiennement les changements à l’échelle planétaire.

Grâce à ces technologies, des modèles climatiques sont améliorés de manière à pouvoir prévoir les risques liés aux phénomènes météorologiques sur différentes échelles de temps. Par exemple, la National Oceanic and Atmospheric Administration (NOAA) a publié en mai 2020 un communiqué dans lequel elle révélait que nous aurions 60 % de chances de connaître une saison d’ouragans atlantiques supérieure à la normale3, au vu des températures de surface de la mer plus élevées que la moyenne et des vents plus faibles relevés.

Lorsqu’une alerte d’ouragan est lancée, différentes agences météorologiques fournissent des données sur sa consolidation et sur les trajectoires prévues, comme le montre l’image ci-dessous relative à l’ouragan Laura du 27 septembre. Il est possible de récupérer les trajectoires prévues et les images satellites en moyenne toutes les 10 minutes. Les capteurs infrarouges intégrés aux satellites nous permettent de capter, la nuit, les températures des tempêtes, qui sont « visibles » le jour. Ces températures peuvent être associées à la vitesse des vents, et donc à des dommages économiques potentiels, en fonction de l’emplacement et du niveau de préparation des personnes et des biens face à l’ouragan.

Ces données nous permettent d’évaluer le risque physique d’entreprises spécifiques qui se trouvent dans la trajectoire de l’ouragan en utilisant des bases de données contenant des informations relatives à la localisation des actifs. Cette analyse de l’exposition est associée à une analyse bottom-up réalisée par nos équipes d’investissement qui évalue dans quelle mesure une entreprise est prête à faire face à ces dangers.

Source:National Hurricane Center (NOAA), divers fournisseurs de données sur les actifs

Cet exemple illustre le concept de « finance spatiale », ce qui correspond à l’intégration de données et d’analyses géospatiales dans la théorie et la pratique financières. Comme prévu, cette saison a battu de nombreux records, avec vingt tempêtes sur trois mois, par rapport à une moyenne historique de douze en six mois4.

La finance spatiale est essentielle pour évaluer ces risques en temps quasi réel, mais aussi à plus long terme pour permettre aux institutions d’investissement d’analyser les effets de la détérioration du climat et le niveau de préparation des modèles d’entreprise actuels à relever ces défis.

Conclusion

Notre stratégie Climate Transition repose sur le double concept d’identification des entreprises qui surperformeront dans un monde de plus en plus sous contrainte carbone et de celles qui apporteront de la valeur dans un monde affecté par le carbone. Par le biais d’un examen approfondi du risque physique, nous nous efforçons de renforcer notre analyse préalable à la construction de notre portefeuille. Nous mettons en place des systèmes qui permettent de surveiller les dangers climatiques et autres risques physiques ainsi que d'en alerter nos équipes d’investissement. Par ailleurs, nous nous concentrons sur les entreprises capables d’accroître leur résilience, de surveiller les risques et de gérer l’impact. Il s’agit d’entreprises spécialisées dans les solutions d’infrastructure pour aider les villes à s’adapter à la montée du niveau des mers et de fournisseurs de systèmes d’alerte précoce.

sources.

informations importantes.

Le présent document a été émis par Lombard Odier Funds (Europe) S.A., société anonyme de droit luxembourgeois, dont le siège social est situé au 291, route d'Arlon, L-1150 Luxembourg. La société est autorisée et réglementée par la Commission de Surveillance du Secteur Financier (CSSF) en qualité de Société de gestion au sens de la Directive européenne 2009/65/CE (telle qu’amendée) et la Directive européenne 2011/61/UE sur les gestionnaires de fonds d’investissement alternatifs (Directive AIFM). Les objectifs de la Société de gestion sont la création, la promotion, l’administration, la gestion et le marketing d’OPCVM, de fonds d’investissement alternatifs (AIF), d’autres fonds réglementés, de véhicules de placement collectif ou d’autres véhicules luxembourgeois et étrangers, ainsi que l’offre de services de gestion de portefeuille et de conseil en investissement.

Lombard Odier Investment Managers (« LOIM ») est un nom commercial.

Ce document est fourni exclusivement à des fins d’information et ne constitue pas une offre ou une recommandation d’achat ou de vente d’une valeur mobilière ou d’un service. Il n’est pas destiné à être distribué, publié ou utilisé dans une juridiction où une telle distribution, publication ou utilisation serait illégale. Ce document ne contient pas de recommandations ou de conseils personnalisés et n'est pas destiné à remplacer des conseils professionnels au sujet d’investissements dans des produits financiers. Avant de conclure une transaction, l’investisseur doit examiner avec soin si celle-ci est adaptée à sa situation personnelle et, si besoin, obtenir des conseils professionnels indépendants au sujet des risques, ainsi que des conséquences juridiques, réglementaires, financières, fiscales ou comptables. Ce document est la propriété de LOIM et est adressé à son destinataire pour son usage personnel exclusivement. Il ne peut être reproduit (en partie ou dans son intégralité), transmis, modifié ou utilisé dans un autre but sans l’accord écrit préalable de LOIM. Ce document contient les opinions de LOIM à la date de publication.

Ni le présent document, ni une copie de celui-ci ne peuvent être envoyés, amenés ou distribués aux États-Unis d’Amérique, dans l’un de leurs territoires, possessions ou zones soumis à leur juridiction, ou à l’attention ou dans l’intérêt d’un ressortissant américain (US Person). À cet effet, le terme « ressortissant » désigne tout citoyen, ressortissant ou résident des États-Unis d’Amérique, tout partenariat organisé ou existant dans un État, territoire ou possession des États-Unis d’Amérique, toute société de capitaux soumise au droit des États-Unis d’Amérique ou d’un État, territoire ou possession des États-Unis d’Amérique, ou toute propriété ou tout trust soumis à l’impôt fédéral des États-Unis d’Amérique, quelle que soit la source de ses revenus.

Source des chiffres : sauf mention contraire, les chiffres sont fournis par LOIM.

Bien que certaines informations proviennent de sources publiques réputées fiables, en l’absence de vérification indépendante, nous ne pouvons garantir leur exactitude et leur exhaustivité.

Les avis et opinons sont exprimés à titre informatif uniquement et ne constituent pas une recommandation de LOIM pour l'achat, la vente ou la détention de quelque titre que ce soit. Les avis et opinions sont exprimés en date de cette présentation et sont susceptibles de changer. Ils ne doivent pas être interprétés comme des conseils en investissement.

Aucune partie de ce document ne saurait être (i) copiée, photocopiée ou reproduite sous quelque forme que ce soit ou (ii) distribuée à toute personne autre qu’un employé, cadre, administrateur ou agent autorisé du destinataire sans l’accord préalable de Lombard Odier Funds (Europe) S.A. © 2020 Lombard Odier IM. Tous droits réservés.