investment viewpoints

Pandemiebedingte Verzerrungen bei CHF-Unternehmens-anleihen lenken den Fokus auf die Bonität

Die COVID-19-Pandemie führte zu Verzerrungen an den Anleihenmärkten und veranlasste die Zentralbanken dazu weltweit beispiellose Massnahmen zu ergreifen. In diesem Artikel informieren wir Anlegerinnen und Anleger über unsere aktuellen Einschätzungen hinsichtlich der Massnahmen der Schweizerischen Nationalbank und der Märkte für CHF-Unternehmensanleihen. Wie fördert die Schweizerische Nationalbank die Bedingungen für die Kreditvergabe und wie geht sie mit dem starken Franken um? Und warum sollten Anlegerinnen und Anleger einen aktiven Ansatz mit Fokus auf Liquidität und Bonität verfolgen, um die aktuelle Bewährungsprobe zu bestehen?

Die Haltung der SNB: Schweizer Franken verkaufen, um die Kreditvergabe zu fördern

Aufgrund der spürbaren Erschütterungen infolge der COVID-19-Pandemie wird die Schweizerische Nationalbank (SNB) unseres Erachtens den Banken die Kreditvergabe weiterhin erleichtern und ihrerseits am Devisenmarkt intervenieren.

In der Lagebeurteilung vom März zeigt sich die SNB abgeneigt, die ohnehin negativen Zinssätze noch weiter zu senken. Mit -0,75 % liegt der Leitzins bereits an der Untergrenze; eine weitere Senkung würde der Rentabilität der Banken vermutlich mehr schaden, als sie der Wirtschaft nutzen würde. Insofern scheint die Hemmschwelle für Senkungen sehr hoch zu sein.

Unseres Erachtens wird die Nationalbank den Banken die Kreditvergabe weiterhin erleichtern und ihrerseits am Devisenmarkt intervenieren.

Die schweizerischen Kreditinstitute spielen für die wirtschaftliche Entwicklung gerade jetzt eine wichtige Rolle. Die Politik der SNB fördert diese Rolle. Einerseits stellen Kreditinstitute Liquidität zur Verfügung und versorgen Unternehmen mit den benötigten Barmitteln. Andererseits wird von Kreditgebern erwartet, dass sie sich Unternehmen gegenüber flexibel zeigen, die aufgrund der aktuellen Umstände in Schwierigkeiten geraten.

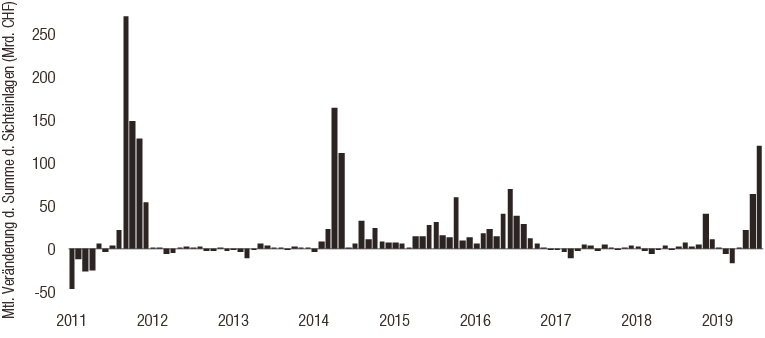

Vor diesem Hintergrund ist die Aufwertung des Frankens für die schweizerische Wirtschaft äusserst problematisch und die SNB intervenierte folgerichtig am Devisenmarkt, indem sie Franken verkaufte. Es ist jedoch zu bezweifeln, dass die SNB diese Interventionen langfristig aufrechterhalten kann, da ihre Bilanz aufgrund der zunehmenden Sichteinlagen anschwillt. Abbildung 1 zeigt die deutliche Zunahme der Sichteinlagen, die als aussagekräftiger Indikator für Devisenmarktinterventionen betrachtet werden können.

Abbildung 1. Sichteinlagen in der Schweiz

Quelle: Schweizerische Nationalbank.

Unserer Einschätzung nach wird die Risikoaversion der SNB gegenüber Devisenmarktinterventionen mit wachsender Bilanzsumme steigen. Des weiteren erleichtert es die Situation nicht, dass typischerweise Turbulenzen an den Märkten mit vermehrten Käufen des als sicher geltenden Frankens einhergehen, weswegen wir davon ausgehen, dass unsere Landeswährung stark bleiben wird.

Sollte die Stärke des Schweizer Frankens andauern, halten wir weitere Massnahmen nicht für vollständig ausgeschlossen. Durchaus denkbar sind beispielsweise gezielte Massnahmen zur Versorgung bestimmter Sektoren mit Krediten, wie sie auch die Europäische Zentralbank ergriffen hat. Durch diese Massnahmen würde der Basiszinssatz wie im Euroraum weiter gesenkt. Sollte die Liquidität an den Märkten für CHF-Unternehmensanleihen drastisch sinken, könnte die SNB alternativ versucht sein, dem Beispiel anderer Zentralbanken zu folgen und am Binnenmarkt stabilisierend einzugreifen.

Trotz Erholung sind die Preise am CHF-Anleihenmarkt verzerrt

Der Schweizer-Franken-Kapitalmarkt erholt sich weiter von seinen Tiefstständen; am Primärmarkt sind erste Lebenszeichen zu erkennen und allmählich kehren die Käufer auch wieder an den Sekundärmarkt zurück. Dadurch verringert sich die Geld-Brief-Spanne bei den auf CHF lautenden Unternehmensanleihen.

Dennoch bleibt die Stimmung unsicher und wir gehen nicht davon aus, dass sich die Lage normalisiert, bevor mehr Klarheit über den Verlauf der Corona-Krise und die Auswirkungen der „neuen Normalität“ auf die Weltwirtschaft herrscht.

Die Preise zahlreicher CHF-Anleihen spiegeln nach wie vor eher den Mangel an Liquidität am Markt als die Fundamentaldaten der Emittenten wider. Für unterschiedliche Anleihen desselben Emittenten werden beispielsweise unterschiedliche Kreditrisikoprämien eingepreist, was darauf hindeutet, dass die mangelnde Liquidität die Preise weiterhin erheblich verzerren kann. Wir sind überzeugt, dass unser aktiver Ansatz mit Fokus auf Qualität und Disziplin Anlegern in festverzinslichen Wertpapieren dabei helfen kann, unter diesen Umständen den Kurs zu halten.

Auf Liquidität achten, um Bonität sicherzustellen

Die fundamentale Bonitätsanalyse ist für unsere Portfolios unabdingbar, was im aktuellen Kontext bedeutet, dass wir die Liquiditätslage der Emittenten und das Risikoengagement ihres Sektors genau überprüfen.

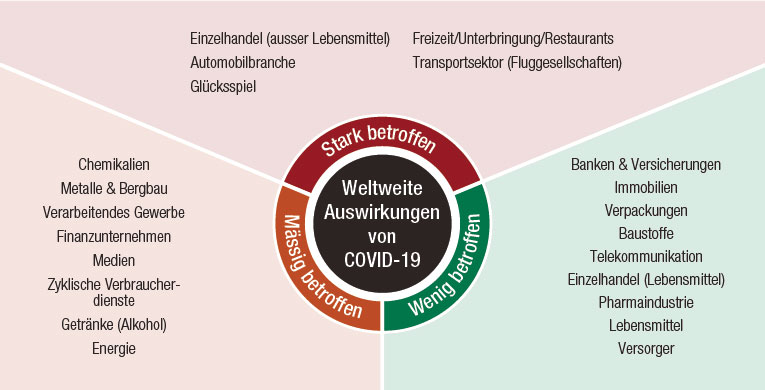

Wir beurteilen die Folgen von COVID-19 auch auf Sektorebene, da bestimmte Wirtschaftszweige offensichtlich stärker betroffen sind. Die verbrauchernahen Sektoren dürften voraussichtlich am stärksten beeinträchtigt werden, darunter die Nicht-Basiskonsumgüter und Anbieter von aufschiebbaren Waren und Dienstleistungen. Die Zulieferfirmen der stark betroffenen Branchen sind unserer Meinung nach mässig tangiert. Nicht zuletzt können defensive Sektoren in nächster Zeit durch geld- und haushaltspolitische Massnahmen gestützt werden, doch es ist unklar, wie lang.

Abbildung 2. Einige Industriezweige werden deutlich stärker von COVID-19 betroffen sein als andere

Quelle: LOIM. Dient nur zur Veranschaulichung.

Unternehmen sind für ihren Betrieb auf ausreichende Liquidität angewiesen, doch einige haben Mühe, sich ausreichend mit Barmitteln und Kreditlinien zu versorgen, um diese Phase zu überstehen. Bei unserer Fundamentaldatenanalyse konzentrieren wir uns auf die Liquiditätslage von Unternehmen und achten vor allem auf die Qualität ihrer Bilanzen.

Die genaue Überwachung von Kreditrisiken ist unserer Meinung nach unabdingbar. Unsere Analysten nutzen ihre Fachkenntnisse, um die aktuellen Bonitätsbewertungen zu beurteilen (die niedrigsten zuerst), und ergänzen ihre Analyse durch spezifische Tools zur Liquiditätsbetrachtung, die intern zur Optimierung der Beurteilung entwickelt werden. Diese Liquiditäts-Tools ermöglichen es uns, ganze Portfolios anhand mehrerer Datenpunkte (Bloomberg, CAPIQ usw.) zu überprüfen, um unter anderem die Anzahl der Monate zu schätzen, die ein Unternehmen ohne Erträge oder schadensbegrenzende Massnahmen weiterarbeiten kann.

Bei unserer Fundamentaldatenanalyse konzentrieren wir uns auf die Liquiditätslage von Unternehmen und achten vor allem auf die Qualität ihrer Bilanzen.

Zusätzlich betrachten wir weitere Bilanzkennzahlen wie z.B. Loan-to-Value oder andere Schulden-/Aktiva-Kennzahlen, da es derzeit unmöglich ist, Ertrags- und Cashflow-Kennzahlen mit hinreichender Zuverlässigkeit zu prognostizieren .

Um die Fähigkeit eines Unternehmens zu beurteilen, seine Kostenbasis schnell zu senken, achten wir neben dem Anteil der variablen Kosten auch auf das Verhältnis der Arbeits- zu den Gesamtkosten sowie seine Fähigkeit, Mitarbeiter zu entlassen oder staatliche Mittel zur Deckung der Lohnkosten zu erhalten. Sofern erforderlich, nehmen unsere Analysten direkt mit dem Unternehmen Kontakt auf, um die Liquidität und dessen Massnahmen zur Bewältigung der Krise zu erörtern.

Bonität steht bei unserem Ansatz an oberster Stelle. Dies trägt zum Aufbau von Portfolios aus soliden Unternehmen bei, die angesichts des aktuellen herausfordernden Umfelds besonders widerstandsfähig sind.