investment viewpoints

L’accent est mis sur la qualité, car la pandémie crée des distorsions sur le marché du crédit libellé en francs suisses

La pandémie de COVID-19 a suscité une réaction sans précédent de la part des banques centrales et faussé les marchés obligataires mondiaux. Dans cet aperçu, nous partageons avec les investisseurs notre point de vue quant aux futures actions de la Banque nationale suisse et aux principales questions relatives aux marchés des obligations d’entreprise libellées en francs suisses (CHF). Comment la Banque nationale suisse favorise-t-elle les conditions de crédit et comment aborde-t-elle la question d’un franc fort ? Par ailleurs, pourquoi les investisseurs ont-ils besoin d’une approche active axée sur la liquidité et la qualité du crédit pour traverser des périodes de fortes tensions ?

Point de vue de la BNS : pour soutenir les conditions de crédit, il faut vendre des francs suisses.

En raison de l’onde de choc provoquée par la pandémie de COVID-19, la Banque nationale suisse (BNS) devrait selon nous continuer à soutenir les conditions d’octroi de prêts des banques et à intervenir sur les marchés des changes à court terme.

L’Examen de la situation économique et monétaire de la BNS en mars a clairement fait état d’une réticence à enfoncer encore un peu plus les taux d’intérêt en territoire négatif. À -0,75 %, les taux directeurs flirtent déjà avec les valeurs plancher, et un nouvel abaissement nuirait probablement à la rentabilité des banques plus qu’il ne profiterait à l’économie. Ce faisant, l’obstacle semble très élevé pour envisager de quelconques réductions additionnelles.

La banque centrale devrait selon nous continuer à soutenir les conditions d’octroi de prêts et à intervenir sur les marchés des changes à court terme.

Les établissements de crédit helvétiques jouent un rôle central dans la stimulation de l’économie, surtout maintenant. La politique de la BNS favorise ce rôle. Les établissements de crédit sont d’une part des apporteurs de liquidité qui accompagnent les entreprises en leur prêtant les fonds dont elles ont besoin. On attend d’autre part des bailleurs de fonds qu’ils fassent preuve de flexibilité avec les entreprises en proie aux difficultés en raison du contexte actuel.

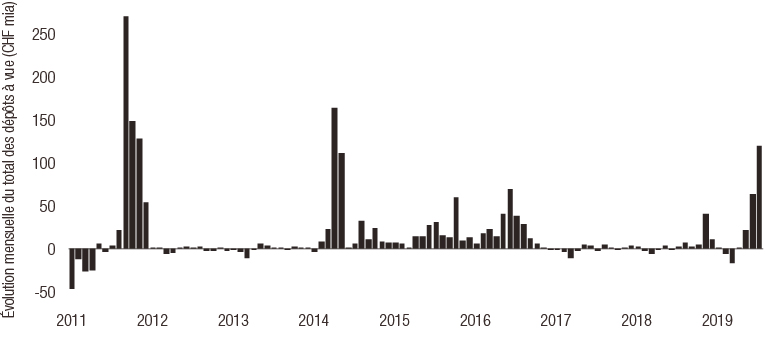

À cet égard, l’appréciation du franc représente clairement un problème pour l’économie suisse, raison pour laquelle la BNS est intervenue sur le marché des changes en vendant le franc suisse. Il semble toutefois peu probable que la BNS puisse continuer de mener à bien un tel interventionnisme sur le long terme, étant donné que son bilan enfle sous l’effet de l’augmentation des dépôts à vue. L’illustration 1 montre la nette augmentation des dépôts à vue, un bon indicateur d’une intervention sur le marché des changes.

Illustration 1. Dépôts à vue suisses

Source: Banque nationale suisse.

L’aversion de la BNS à l’égard de l’interventionnisme sur le marché des changes ne fera selon nous que croître, puisque son bilan observe une expansion en conséquence. L’achat du franc en guise de valeur refuge a généralement été l’apanage des marchés turbulents et, en conséquence, le franc devrait selon nous rester fort.

Si la vigueur de la monnaie suisse perdure, de nouvelles mesures ne sauraient totalement être exclues. Par exemple, des mesures de prêt ciblées destinées à venir en aide à certains secteurs en particulier sont tout à fait envisageables, dans le sillage des initiatives de la Banque centrale européenne. De telles mesures permettraient d’abaisser encore les taux directeurs, tout comme dans la zone euro. Par ailleurs, une nette détérioration des conditions de liquidité sur les marchés des obligations d’entreprise libellées en CHF pourrait inciter la BNS à suivre l’exemple d’autres banques centrales et intervenir sur son marché intérieur.

Malgré la reprise du marché des obligations en francs suisses, des distorsions subsistent

Le marché des capitaux en francs suisses poursuit sa reprise, s’éloignant de ses plus bas, le marché primaire manifestant des signes de vie et les acheteurs faisant progressivement leur retour sur le marché secondaire. Ce phénomène a permis de réduire les écarts entre les cours acheteur et vendeur des obligations d’entreprise libellées en CHF.

Néanmoins, le sentiment reste fragile et nous n’escomptons pas de retour à la normale tant qu’il n’y aura pas plus de visibilité sur le coronavirus et sur ce que sera la « nouvelle normalité » pour l’économie mondiale.

Le prix de nombreuses obligations en francs suisses continue de refléter un manque de liquidité du marché plutôt que les fondamentaux de l’emprunteur. Par exemple, différentes obligations d’un même émetteur intègrent des primes de risque de crédit différentes, ce qui laisse entendre que l’illiquidité peut fausser les prix de manière significative. Selon nous, notre approche active axée sur la qualité et la discipline peut contribuer à orienter les investisseurs obligataires au regard du climat actuel.

Surveiller la liquidité pour garantir la qualité du crédit

Nous plaçons l’analyse fondamentale du crédit au cœur des portefeuilles, ce qui, dans le contexte actuel, implique de surveiller la liquidité des entreprises émettrices, ainsi que l’exposition sectorielle.

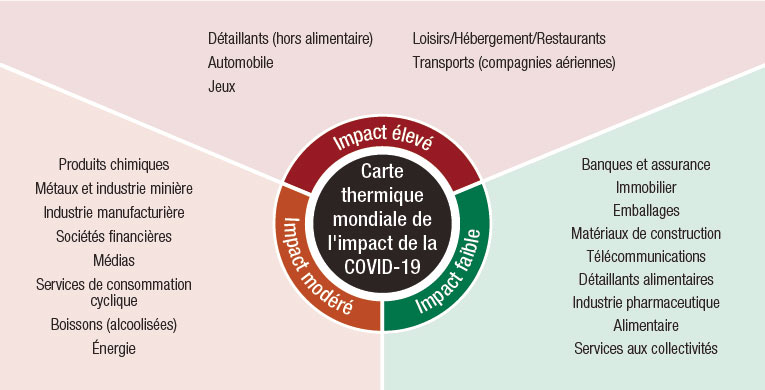

Nous évaluons également les répercussions du COVID-19 au niveau sectoriel, car certains secteurs de l’économie sont clairement plus affectés que d’autres. Par exemple, les secteurs de consommation non essentielle sont susceptibles d’être les plus durement touchés, notamment les biens de consommation hors première nécessité et leurs fournisseurs. Les secteurs produisant des biens et services vitaux seront probablement moins frappés. Enfin, des mesures monétaires et fiscales devraient vraisemblablement soutenir les secteurs défensifs à court terme, mais la durée de ce soutien reste pour l’heure incertaine.

Illustration 2. La COVID-19 perturbera de manière disproportionnée certains secteurs industriels plus que d’autres

Source: LOIM. À titre purement indicatif.

Il est essentiel que les entreprises disposent de liquidités suffisantes pour mener à bien leur activité. À ce titre, celles-ci se démènent pour avoir suffisamment de liquidités et de lignes de trésorerie à leur disposition pour survivre à cette période. Notre analyse fondamentale met dès lors l’accent sur la liquidité disponible d’une entreprise et accorde une attention particulière à la qualité de son bilan.

Une surveillance étroite des risques de crédit est, à notre avis, essentielle. Nos analystes s’appuient sur leur expertise pour évaluer les notations de crédit actuelles (en commençant par les plus basses) et complètent leur analyse avec des outils de liquidité sur mesure développés en interne pour optimiser les évaluations. Ces outils de liquidité nous permettent d’examiner des portefeuilles entiers en utilisant plusieurs points de données (Bloomberg, CAPIQ, etc.) afin d’estimer le temps pendant lequel une entreprise peut poursuivre ses activités sans générer de chiffre d’affaires ou sans devoir prendre de mesures pour limiter les dommages.

Notre analyse fondamentale met dès lors l’accent sur la position de liquidité d’une entreprise et accorde une attention particulière à la qualité de son bilan.

En outre, nous enrichissons notre analyse avec d’autres indicateurs calculés à partir du bilan, tels que le ratio emprunt/valeur ou d’autres ratios dette/actif. En effet, les indicateurs traditionnels, à l’instar des ratios de chiffre d’affaires et de flux de trésorerie, manquent de fiabilité dans les conditions actuelles.

Pour évaluer la capacité d’une entreprise à réduire rapidement sa base de coûts, nous prenons en compte à la fois les charges variables et le ratio charges de personnel sur coûts totaux, ainsi que sa capacité à licencier des employés ou à obtenir des fonds de l’État pour couvrir les salaires. Si nécessaire, nos analystes contactent directement les entreprises pour discuter des mesures de gestion de la liquidité et de la crise.

Notre approche met la qualité au premier plan et permet de constituer des portefeuilles composés d’entreprises robustes plus résilientes face aux défis de l’environnement actuel.