investment viewpoints

Fünf Gründe, warum der Ölschock und COVID-19 positiv für Klimainvestitionen sein könnten

In ihrem Kampf gegen die Ausbreitung der COVID-19-Pandemie bemühen sich die Länder um ein Gleichgewicht zwischen den Massnahmen zum Schutz der Gesundheit und zur Vermeidung von sozialem Aufruhr sowie einem Einbruch der wirtschaftlichen Entwicklung und der Einhaltung der Menschenrechte. Die Pandemie ist vor allem eine humanitäre Tragödie, hat inzwischen aber auch verheerende Auswirkungen auf die Weltwirtschaft, die gleichzeitig auch noch vom markanten Einbruch des Ölpreises und den starken Turbulenzen an den Märkten für alle Anlageklassen in Mitleidenschaft gezogen wird.

Historisch gesehen würden sich niedrige Ölpreise in der Regel negativ auf die Geschwindigkeit und das Ausmass des Übergangs zu einer Netto-Null-Wirtschaft auswirken. Aber die Marktdynamik ist heute viel komplexer. Obwohl einige Branchen wahrscheinlich weiterhin stark unter den kombinierten Auswirkungen von Ölpreisabstürzen und COVID-19-Virus leiden werden, erwarten wir insgesamt eine positive Auswirkung auf die Strategien für den Klimawandel. Veränderungen im politischen Umfeld, im Kaufverhalten der Verbraucher und in der Ökonomie erneuerbarer Energien und sauberen Transports lassen vermuten, dass der gegenwärtige Ölpreis eher ein Fenster ist, durch das man in die Zukunft blicken kann, als dass er ein Hindernis für den Klimawechsel darstellt.

Es gibt fünf Hauptgründe, warum wir glauben, dass der Ölpreisschock den Übergang zu einer Netto-Null-Wirtschaft sogar beschleunigen könnte:

Die Politik hat eine kritische Dynamik erreicht, um den Übergang trotz der dramatischen Veränderung des Ölpreises voranzutreiben. Nehmen Sie zum Beispiel die Mobilität. Eine wachsende Zahl von Städten verbietet Verbrennungsmotoren, und Vorschriften zur Begrenzung der Kohlenstoffemissionen auf Flottenebene bedeuten, dass die Autohersteller unter zunehmenden Druck geraten, Verbrauchern Anreize zum Kauf von Elektrofahrzeugen (EVs) zu bieten, um hohe Bussgelder zu vermeiden. Diese politischen Effekte wirken dem Rückgang des Ölpreises entgegen.

Die Politik, die den Einsatz von sauberer Energie und Verkehrsmitteln unterstützt, bezieht ihre Impulse in vielen Regionen, darunter auch in China, nicht nur aus dem Klimawandel, sondern zunehmend auch aus den erheblichen gesundheitlichen und wirtschaftlichen Kosten der gravierenden lokalen Luftverschmutzung. Die Weltgesundheitsorganisation (WHO) schätzt, dass die Luftverschmutzung jedes Jahr weltweit mehr Menschen tötet als das Rauchen (ca. 9 Millionen Menschen pro Jahr weltweit), und dass die Kohleverstromung sowie Diesel- und Benzinfahrzeuge in hohem Masse daran schuld sind.

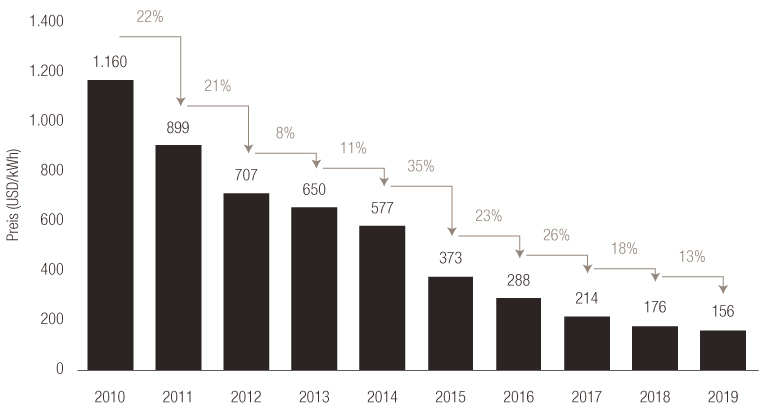

Gesundheitliche Überlegungen verbinden sich mit radikal verbesserten Kostenpunkten (siehe unten) für alle Arten von sauberer Energie und Mobilität. Die Kosten für umweltfreundliche Technologien sind gegenüber den Kostenpunkten von 2008/09 während der letzten grossen Runden finanzpolitischer Massnahmen, bei denen die grüne Infrastruktur ein Hauptnutzniesser war, um bis zu 80 % gesunken. Wir erwarten daher eine schnelle Eskalation der kohlenstoffarmen, wachstumsfördernden finanzpolitischen Massnahmen, während die Regierungen weltweit darum kämpfen, den Auswirkungen der Rezession durch das COVID-19-Virus entgegenzuwirken.

Die EU hat bereits ihren Green Deal in Höhe von 1 Billion USD angekündigt, mit dem der Block bis 2050 CO2-Neutralität erreichen soll – eine Entwicklung, die in naher Zukunft wahrscheinlich gesetzlich verankert werden wird Grüne Investitionen sind auch ein wichtiger Schwerpunkt des im Juni 2019 angekündigten chinesischen Konjunkturpakets. In den USA haben neue Umfragen ermittelt, dass es eine breite Unterstützung für massive Investitionen in grüne Technologien gibt1.

Auch die Zentralbanken erhöhen den Druck, der hinter dem Klimawechsel steht. Die Bank of England zum Beispiel kündigte in diesem Jahr einen Stresstest des britischen Finanzmarkts für Klimarisiken an, nach einer ähnlichen Übung der niederländischen Zentralbank. Andere, darunter die Banque de France, die Währungsbehörde von Singapur und schliesslich die Europäische Zentralbank, werden voraussichtlich in naher Zukunft folgen. Viele Regulierungsbehörden, darunter die Europäische Bankaufsichtsbehörde, diskutieren auch die Vorteile der Einführung eines „grünen Unterstützungsfaktors“2 in die makroprudenzielle Politik (was die Bevorzugung grüner Finanzinstrumente und Aktivitäten über Kapitalanforderungen, Sicherheitenregeln, QE usw. beinhalten könnte). Umgekehrt wird auch ein „brauner Straffaktor“ für kohlenstoffintensive Unternehmen und Vermögensanlagen von den Behörden in einigen Ländern diskutiert.

Darüber hinaus erwarten wir, dass Regierungen den niedrigen Ölpreis als ein günstiges Fenster nutzen können, um die Subventionen für fossile Brennstoffe abzuschaffen und zu reformieren, ohne das Risiko einer signifikanten öffentlichen Gegenreaktion einzugehen. Unter der früheren G20-Präsidentschaft Argentiniens haben die Mitgliedstaaten ihre Verpflichtungen bekräftigt, mittelfristig ineffiziente Subventionen für fossile Brennstoffe, die einen verschwenderischen Verbrauch fördern (und als Wettbewerbsnachteil für die Wirtschaftlichkeit sauberer Lösungen wirken), zu reduzieren bzw. abzuschaffen3. Niedrigere Ölpreise dämpfen den Anstieg der Kosten für die Verbraucher, der durch Abbau oder Abschaffung von Subventionen verursacht wird, und machen es daher wahrscheinlicher, dass diese G20-Initiative in naher Zukunft Erfolg hat.

Die Preise für Batteriezellen sind seit dem Jahr 2010 um 87 % gefallen

Quelle: BNEF

Untersuchungen deuten darauf hin, dass der Ölpreis maximal bis zu $10-$20 pro Barrel betragen darf, um für Mobilitätszwecke wettbewerbsfähig zu bleiben4. Da erneuerbare Energien und Elektrofahrzeuge effizienter geworden sind, liefern Wind- und Solartechnologien heute bis zu sieben Mal mehr Energie zu den gleichen Kosten im Vergleich zu Öl, das zu 60 Dollar pro Barrel gehandelt wird. Die Produktionskosten für Batterien sind weitgehend immun gegen die Ölpreisdynamik und werden weiter sinken, wenn die Größenvorteile zunehmen und die Effizienz der Zellchemie sich beschleunigt. Dies wird sich weiterhin zugunsten von Elektrofahrzeugen auswirken und jegliche Verzögerung auf dem Weg zu dem Punkt minimieren, an dem die Produktion von Elektrofahrzeugen weniger kostet als die von Fahrzeugen mit Verbrennungsmotoren (2025 auf der Grundlage unserer derzeitigen Prognosen). Aus Sicht der Verbraucher hängen die Gesamtbetriebskosten (TCO) mehr von den Produktionskosten und der Abschreibung der Fahrzeuge ab (eine neue Technologie wie Elektroautos verliert in den ersten Jahren ihrer Einführung viel schneller an Wert als eine etabliertere Technologie) als von der Spanne zwischen Benzin- und Strompreisen.

Erdgas ist ein „Frenemy“ der erneuerbaren Energien. Während es bei der Stromerzeugung im Wettbewerb steht, müssten die Erdgaspreise um eine sehr beträchtliche Spanne sinken, um die Vorteile der erneuerbaren Energien auszugleichen, die immer billiger werden und zu nahezu Null Grenzkosten produziert werden können. Andererseits könnten sich niedrige Öl- und Gaspreise als förderlich für die erneuerbaren Energien erweisen, indem sie die Kohle aus dem Netz drängen. Die Flexibilität der Gasversorgung bedeutet auch, dass Erdgas eine Rolle bei der Stabilisierung der Stromversorgung spielt, da die Stromerzeugung aus erneuerbaren Energien noch mit dem Handicap der Variabilität belastet ist bis billige Speicher in großem Maßstab verfügbar sind. Dies trägt dazu bei, die Integration der erneuerbaren Energien in den Energiemix zu erleichtern.

Es besteht eindeutig ein kurzfristiges Risiko, dass der niedrige Ölpreis private Investitionsentscheidungen zur Energieeffizienz aufschieben könnte, da die implizierten Kosteneinsparungen die Anfangsinvestitionen nicht rechtfertigen. Auch könnten energieintensive Produkte kurzfristig eine vorübergehend bessere Wettbewerbsposition erhalten. Wir glauben jedoch, dass dies nur vorübergehende Faktoren sind, da wahrscheinlich wieder strengere Vorschriften in Kraft treten werden. Es ist nicht das erste Mal, dass der Ölpreis in letzter Zeit eine Neufestsetzung erfährt. Im Jahr 2014 fiel er von durchschnittlich 110 USD/bbl auf durchschnittlich 60 USD/bbl, und dennoch hat dies die Suche nach Energieeffizienz – beispielsweise im Baugewerbe – nicht aufgehalten, da die globalen Vorschriften verschärft wurden.

Längerfristig könnten billiges Öl und Gas auch gut für die aufkommende Wasserstoffwirtschaft sein, obwohl dies auch von vielen anderen Faktoren abhängig sein wird. Die ersten großen Anwendungen von Wasserstoff zeichnen sich jetzt ab – zum Beispiel im Bergbau. Wasserstoff ist ein zentrales Merkmal des Green Deal der EU, da die Kommission anerkennt, dass die Wasserstofftechnologie „für die Energieunabhängigkeit und die Zukunft Europas von strategischer Bedeutung sein wird“. Wasserstoff stellt auch eine Investitionsmöglichkeit dar, die besser auf das technische Fachwissen und die Vertriebsmöglichkeiten von Öl- und Gasnetzen abgestimmt ist als erneuerbare Energien, wo Versorgungsunternehmen möglicherweise einen natürlichen Vorteil haben. Wasserstoff ist daher ein wahrscheinlicher Kandidat für Kapital, das aus der Öl- und Gasindustrie abwandert.

Veränderte Konsumgewohnheiten unterstützen den Übergang zur CO2-Neutralität. Das Bewusstsein der Verbraucher für Belange der Nachhaltigkeit und die Nachfrage nach nachhaltigeren Gütern und Dienstleistungen führt zu einem breiten Verhaltenswandel hin zu nachhaltigeren Kaufmustern.

Die Weiterentwicklung von Geschäftsmodellen unterstützt diesen Wandel. So ist beispielsweise in allen Industrieländern der Leasingkauf heute das vorherrschende Modell für den Kauf von Neufahrzeugen in allen Mobilitätsbranchen Dies bedeutet, dass sich die Verbraucher zunehmend auf die Gesamtbetriebskosten (TCO) oder die monatlichen Zahlungen für ein Fahrzeug konzentrieren, statt auf das Preisschild des Wagens im Schaufenster. Dies wirkt sich zugunsten von Elektrofahrzeugen aus, die niedrigere TCO als neue Verbrennungsmotoren haben und unter Berücksichtigung verschiedener lokaler und nationaler Anreize heute sogar auf einer Stufe mit gebrauchten Verbrennungsfahrzeugen stehen. Wir erwarten, dass bis 2025 ein Wendepunkt eintreten wird, an dem die Autohersteller aufhören werden, Autos mit Verbrennungsmotoren5 zu produzieren, und die Verbraucher werden erleben, dass die TCO von Elektrofahrzeugen noch weiter unter die von neuen Fahrzeugen mit Verbrennungsmotoren fallen werden, selbst wenn die Benzinpreise weiterhin sinken. Und mit der Regulierung der durchschnittlichen Emissionen der Flotte, die die Einführung von Elektrofahrzeugen erzwingt, unabhängig davon, ob die Verbraucher umweltfreundlicher fahren wollen oder nicht, glauben wir, dass ein reduzierter Ölpreis nur geringe Auswirkungen auf den Klimawandel haben wird, der im Automobilsektor bereits stattfindet.

COVID-19 wird wahrscheinlich jeden Anstieg der kohlenstoffintensiven Verbrauchernachfrage dämpfen, der aufgrund niedrigerer Kraftstoffpreise eintreten könnte. Die Internationale Energieagentur geht davon aus, dass die Ölnachfrage im Jahr 2020 zum ersten Mal seit einem Jahrzehnt aufgrund der wirtschaftlichen Verlangsamung in China und der Unterbrechung des weltweiten Reise- und Tourismusgeschäfts sinken wird.

COVID-19 hat aufgezeigt, wie lang unsere Lieferketten sind und wie viele Wertschöpfungsketten den Schlüsselkomponenten, die von der anderen Seite der Welt kommen, ausgesetzt sind. Eine Re-Lokalisierung der Produktion und eine gewisse Form der DeGlobalisierung können die Folge sein. Das wiederum könnte den globalen Transportbedarf von der Schifffahrt über den Lastwagen bis hin zum Luftverkehr verringern. COVID-19 hat auch einen Nachfrageschock ausgelöst. Erneuerbare Energien können eine keynesianische Lösung sein. In investitionsorientierter grüner Deal könnte für viele Regierungen eine attraktive Lösung für vorübergehend geschwächte Volkswirtschaften sein.

Unsere Climate Transition Strategy konzentriert sich auf technologische Lösungen und Anpassungsmöglichkeiten, die während eines solchen Übergangs Marktanteile gewinnen können.

Die Ölversorger stellen fest, dass der Ölbedarf seinen Höhepunkt überschritten hat, was den Preiskampf wahrscheinlich längerfristig verlängern wird. Ein Großteil des teureren Öls, das weltweit im alten Energiesektor gefördert wird, ist besonders problematisch für den Klimawandel (arktisches Öl, Teersande, Methanabfackeln beim Fracking). Das Risiko, dass die Produzenten aufgrund von „gestrandeten Vermögenswerten“ enorme Wertberichtigungen hinnehmen müssen, steigt mit der zunehmenden Dynamik, die hinter dem Übergang zu einer Netto-Null-Wirtschaft steht. Die Saudis, deren Ölförderung eine der billigsten der Welt ist, können möglicherweise das Menetekel an der Wand, Peak-Demand die Nachfragespitze, erkennen. Saudi-Arabien nutzt seinen Ölreichtum, um die Wirtschaft zu diversifizieren, sie aus der Abhängigkeit von fossilen Brennstoffen zu lösen. Aber in der Zwischenzeit nutzt es den Preiskrieg, um sicherzustellen, dass es den Kampf um das Fördern von so viel Öl wie möglich so lange wie möglich gewinnt. Wenn das der Fall ist, werden die niedrigen Ölpreise möglicherweise auf Dauer Bestand haben. Dies wiederum könnte Kapital zu wirtschaftlich attraktiveren Möglichkeiten innerhalb des Energiesektors zwingen und es ermöglichen, dringend benötigte Mittel von Subventionen für fossile Brennstoffe auf umweltfreundlichere Investitionen umzuverteilen.

sources.