investment viewpoints

Les cinq raisons pour lesquelles le choc pétrolier et le COVID-19 peuvent se révéler favorables à l’investissement climatique

Alors que la pandémie du COVID-19 se propage, les pays s’efforcent de maintenir l’équilibre entre protection de la santé, prévention des bouleversements économiques et sociaux, ainsi que le respect des droits humains. Bien que cette pandémie soit avant tout une tragédie humanitaire, elle a désormais de graves répercussions sur l’économie mondiale et est inextricablement liée à l’effondrement du cours du pétrole et à une perturbation des marchés pour toutes les classes d’actifs.

Si l’on se réfère aux données passées, la faiblesse des prix du pétrole aurait vraisemblablement eu un effet préjudiciable sur la rapidité et l’ampleur de la transition vers une économie à zéro émission nette. Mais aujourd’hui, la dynamique du marché est beaucoup plus complexe. Si certaines industries continueront probablement à souffrir largement de l’impact combiné de l’effondrement des cours du pétrole et du COVID-19, nous nous attendons globalement à ce que ces éléments aient une incidence positive sur les stratégies de transition climatique. L’évolution de l’environnement politique, des habitudes d’achat des consommateurs ainsi que du bilan économique des énergies renouvelables et des transports propres suggère que le prix actuel du pétrole est, en réalité, une fenêtre ouverte sur l’avenir, plutôt qu’un obstacle à la transition climatique.

Des secteurs tels que les industries héritées, l’énergie fossile et le transport aérien risquent d’en subir durablement les conséquences. La baisse des cours du pétrole pourrait, dans un premier temps, laisser penser à un report sine die de l’horizon de la transition vers une mobilité propre et des perspectives d’électrification en général, mais la boucle de rétroaction positive entre la politique, les forces du marché et la dynamique des consommateurs créent un cercle vertueux de plus en plus favorable à la décarbonisation en cours du secteur. Les énergies renouvelables, toutes sortes de technologies vertes (p. ex. les biomatériaux, l’agriculture de précision, les protéines de substitution, la fabrication propre/au plus juste) et leur infrastructure habilitante (à l’instar des systèmes de transmission/distribution, de stockage et numériques) ainsi que l’économie émergente de l’hydrogène sont toutes bien placées pour connaîtreune croissance continue. La révolution propre, circulaire et assortie d’une production au plus juste actuellement à l’œuvre dans l’industrie repose tout simplement sur une proposition économique fondamentalement meilleure que celle des industries héritées et ne sera pas freinée par les turbulences du marché que nous observons ces jours-ci.Cinq raisons principales nous amènent à penser que le choc pétrolier pourrait bien accélérer la transition vers une économie à zéro émission nette :

La politique a atteint une dynamique critique pour faire avancer la transition malgré l’évolution spectaculaire du cours du pétrole. Prenons l’exemple de la mobilité. Un nombre croissant de villes interdisent les moteurs à combustion interne et les réglementations limitant les émissions de carbone au niveau du parc automobile induisent une pression grandissante sur les constructeurs automobiles pour inciter les consommateurs à acheter des véhicules électriques et ainsi éviter de lourdes amendes. Ces effets de la politique menée agissent de sorte à contrecarrer la chute du cours du pétrole.

Au sein de nombreuses régions, y compris la Chine, la politique de soutien au déploiement de l’énergie et des transports propres puise son élan non seulement dans le changement climatique, mais aussi, de plus en plus, dans les énormes coûts sanitaires et économiques qu’entraîne une sévère pollution atmosphérique locale. L’Organisation mondiale de la santé (OMS) estime que la pollution atmosphérique tue plus de gens que le tabagisme chaque année dans le monde (environ 9 millions de personnes par an à l’échelle planétaire) et que la production d’électricité au charbon ainsi que les véhicules diesel et à essence sont, à cet égard, largement à blâmer.

Les considérations sanitaires se conjuguent aux objectifs de coûts radicalement améliorés (voir ci-dessous) pour tous les types d’énergie propre et de mobilité. Les coûts actualisés des technologies vertes ont diminué de 80% par rapport aux objectifs de coûts de 2008/2009 fixés à l’occasion des dernières grandes séries de mesures de relance budgétaire, dont les infrastructures vertes ont été un des principaux bénéficiaires. Nous tablons donc sur une rapide intensification des mesures de relance budgétaire dans les secteurs à faible teneur en carbone et favorables à la croissance puisque que les gouvernements s’efforcent, à l’échelle mondiale, de contrer l’impact négatif du COVID-19.

L’Union européenne (UE) a déjà annoncé son Pacte vert de USD 1'000 milliards, conçu pour l'amener à un niveau à zéro d’émission nette d’ici 2050 et dont la trajectoire devrait être très prochainement entérinée dans la loi. Les investissements verts sont également un élément clé du plan de relance chinois annoncé en juin 2019. Aux Etats-Unis, une nouvelle étude a révélé l’existence d’un large consensus en faveur d’un investissement massif dans les technologies vertes1.

Les banques centrales accentuent également la pression en matière de transition climatique. La Banque d’Angleterre, par exemple, a annoncé un test de résistance climatique pour évaluer la capacité du marché financier britannique à faire face aux risques climatiques cette année, dans le sillage d’un exercice similaire mené par la Banque centrale des Pays-Bas. D’autres, dont la Banque de France, l’Autorité monétaire de Singapour et, à terme, la Banque centrale européenne, devraient suivre le mouvement à brève échéance. De nombreuses autorités, parmi lesquelles l’Autorité bancaire européenne, débattent également de l’intérêt d’introduire un « facteur de soutien vert »2 dans la politique macroprudentielle (ce qui pourrait impliquer de privilégier les instruments et les activités financières écologiques via les exigences en matière d’adéquations des fonds propres, les règles en termes de garanties, l’assouplissement quantitatif, etc.). A l’inverse, un « facteur de pénalisation brun » pour les entreprises et les actifs à forte intensité de carbone est également en cours de discussion par les autorités dans certaines juridictions.

En outre, nous nous a ztendons à ce que les gouvernements mettent à profit le faible prix du pétrole pour supprimer et réformer les subventions aux combustibles fossiles sans risque de réaction hostile majeure. Sous la récente présidence du G20 exercée par l’Argentine, les Etats membres ont réitéré leur engagement, à moyen terme, à rationaliser et éliminer progressivement les subventions aux combustibles fossiles inefficaces qui encouragent le gaspillage (et constituent un frein à la compétitivité des solutions économiques propres)3. La baisse du cours du pétrole atténue l’augmentation des coûts de consommation causée par la réduction ou la suppression des subventions et confère donc à cette initiative du G20 davantage de chances de réussite à court terme.

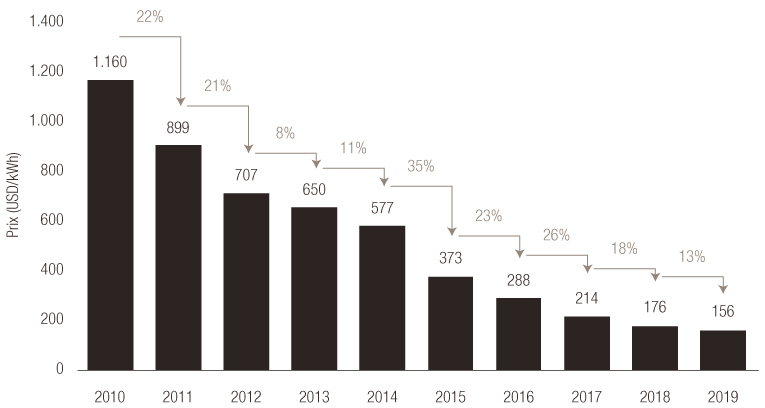

Le prix des batteries a baissé de 87% depuis 2010

Source: BNEF

Les recherches menées suggèrent que le prix du pétrole, s’il veut rester compétitif à des fins de mobilité, ne devrait pas coûter plus de 10 à 20 USD le baril4. Les énergies renouvelables et les VE étant devenus plus efficients, les technologies éolienne et solaire fournissent désormais jusqu’à sept fois plus d’énergie à coût équivalent que le pétrole, qui se négocie à 60 USD le baril. Les coûts de production des batteries sont très peu affectés par la dynamique du cours du pétrole et continueront de reculer à mesure que les économies d’échelle s’accéléreront et que l’efficacité de la chimie cellulaire s’accélérera. Cette dynamique permettra de continuer à agir en faveur de l’adoption des véhicules électriques et de dépasser au plus vite le cap où les véhicules électriques seront moins chers à produire que les véhicules à moteur à combustion (à l’horizon 2025, selon nos projections actuelles). Du point de vue du consommateur, le coût total de possession (CTP) dépend davantage des coûts de production et de la dépréciation des véhicules (une nouvelle technologie telle que la voiture électrique se déprécie beaucoup plus rapidement durant les premières années d’adoption qu’une technologie plus établie) que de l’écart entre les prix du pétrole et l’électricité.

Le gaz naturel est un « faux ami » des énergies renouvelables. Alors qu’il est en concurrence pour la production d’électricité, le gaz naturel devrait voir son cours diminuer de façon très significative pour parvenir à compenser les avantages des énergies renouvelables, qui sont de moins en moins onéreuses et peuvent être produites moyennant un coût marginal quasi nul. Par ailleurs, des cours pétroliers et gaziers bas peuvent se révéler favorables aux énergies renouvelables puisque, ce faisant, ils poussent le charbon vers la sortie. La flexibilité de l’approvisionnement en gaz indique également que ce dernier a un rôle à jouer dans la stabilisation de l’approvisionnement en électricité face au niveau élevé de variabilité de la production d’énergies renouvelables avant qu’un stockage bon marché ne soit disponible pour le dimensionnement requis. Cela permet de faciliter l’intégration des énergies renouvelables dans le bouquet énergétique.

Il existe clairement un risque à court terme que le faible prix du pétrole reporte les décisions d’investissements privés en matière d’efficacité énergétique, car les économies de coûts qui en découlent ne valent plus les investissements initiaux. Les produits à forte intensité énergétique pourraient également bénéficier d’un meilleur positionnement concurrentiel à court terme. Toutefois, nous pensons qu’il ne s’agit là que de facteurs temporaires, car une réglementation plus stricte risque de s’imposer à nouveau dans l’actualité. Ce n’est pas la première fois que le cours du pétrole a subi un réajustement ces derniers temps. En 2014, il est passé de 110 USD/baril à 60 USD/baril en moyenne, ce qui n’a pas arrêté la recherche de l’efficacité énergétique dans la construction, par exemple, puisque les réglementations mondiales se sont durcies.

A plus long terme, de faibles cours du pétrole et du gaz pourraient également être bénéfiques à l’économie naissante de l’hydrogène, quoique de nombreux autres facteurs puissent aussi en dépendre. Les premières grandes applications de l’hydrogène se font à présent jour, dans le secteur minier, par exemple. L’hydrogène est une composante centrale du Pacte vert pour l’Europe puisque la Commission considère que la technologie de l’hydrogène « sera stratégiquement importante pour l’indépendance énergétique et l’avenir de l’Europe ». L’hydrogène représente également une opportunité d’investissement mieux adaptée à l’expertise en ingénierie et aux capacités de distribution des réseaux pétroliers et gaziers que les énergies renouvelables, les entreprises de services aux collectivités pouvant avoir un avantage plus naturel. L’hydrogène est donc un probable candidat à la réallocation des capitaux hors des industries pétrolières et gazières.

L’évolution des habitudes de consommation favorise le passage à une économie à zéro émission nette. La sensibilisation des consommateurs aux questions du développement durable et la demande de biens et de services plus durables entraînent un important changement de comportement en faveur de modèles d’achat plus durables.

L’évolution des modèles d’entreprise soutient ce changement. Dans l’ensemble des secteurs de la mobilité, par exemple, la location avec option d’achat (leasing) est désormais le modèle prédominant pour l’achat de nouveaux véhicules sur les marchés développés. Cela signifie que les consommateurs mettent de plus en plus l’accent sur le CTP, ou sur les paiements mensuels des véhicules, plutôt que sur le prix initial du véhicule. Cela joue en faveur des véhicules électriques, qui ont un CTP plus faible que les moteurs à combustion neufs et font même aujourd’hui jeu égal avec les véhicules à combustion d’occasion si l’on tient compte des diverses mesures d’incitation locales et nationales. A l’horizon 2025, nous tablons sur un point de basculement où les constructeurs automobiles cesseront de vouloir produire des voitures à moteur à combustion5 et où les consommateurs verront le CTP des VE tomber à un niveau encore plus bas que celui des nouveaux véhicules à moteur à combustion, et ce même si les prix du carburant devaient demeurer bas. Et comme la réglementation sur les émissions moyennes des parcs automobiles impose l’adoption des véhicules électriques, que les consommateurs souhaitent ou non conduire de manière plus écologique, nous pensons qu’une réduction du prix du pétrole aura peu d’impact sur la transition climatique déjà engagée dans le secteur automobile.

Les fournisseurs de pétrole se rendent compte que le pic de la demande de pétrole est révolu, ce qui va probablement prolonger la guerre des prix sur le long terme. Une grande partie du pétrole produit à des coûts accrus dans le monde dans le secteur hérité de l’énergie pose particulièrement problème dans le cadre du changement climatique (pétrole dans l’Arctique, sables bitumineux, torchage du méthane provenant de la fracturation). Le risque de voir les producteurs subir d’importantes dépréciations en raison d’«actifs inutilisables» augmente à mesure que se renforce la dynamique en faveur d’une transition vers une économie à zéro émission nette. Les Saoudiens, qui produisent un pétrole parmi les moins chers du monde, pourraient bien voir le pic de la demande s’écrouler. L’Arabie saoudite tire parti de ses richesses pétrolières pour diversifier son économie et s’affranchir de sa dépendance aux combustibles fossiles, mais, dans le même temps, elle utilise la guerre des prix pour s’assurer de gagner la bataille afin d’extraire le plus de pétrole possible le plus longtemps possible. Si ce scénario se concrétise bel et bien, les prix du pétrole ne sont pas près de rebondir. Et ce même scénario pourrait en retour rediriger le capital vers des opportunités économiquement plus attrayantes au sein de l’univers de l’énergie et permettre de réaffecter les fonds des subventions aux combustibles fossiles à des investissements plus écologiques, qui en ont cruellement besoin.

sources.