investment viewpoints

Una soluzione zero netto è più di una strategia low-carbon

La corsa è iniziata. Siamo di fronte a una nuova rivoluzione industriale, che evolve alla velocità dell’era digitale e che creerà immense opportunità ed enormi rischi nei mercati del reddito fisso.

Per descrivere la portata della sfida dello zero netto, Bill Gates ricorre all’analogia di una vasca da bagno che si sta lentamente riempiendo d’acqua; poiché l’effetto è cumulativo, anche il minimo sgocciolio, ad un certo punto, farà riversare l'acqua sul pavimento. Con le emissioni al ritmo attuale – 52 Gt CO2e l’anno – in meno di 10 anni il riscaldamento globale avrà superato la soglia di 1,5° C oltre i livelli preindustriali, ossia il livello ritenuto vitale se vogliamo contenere danni ambientali, sociali ed economici catastrofici1.

Se vogliamo raggiungere l’obiettivo dello zero netto entro il 2050, abbiamo nove anni per ridurre le emissioni del 50%. Un’urgenza che sta spingendo autorità politiche, aziende e consumatori ad agire per una rapida decarbonizzazione. In qualità di investitori, dobbiamo ripensare i nostri portafogli alla luce di questa profonda trasformazione economica.

I problemi delle strategie low-carbon

Oggi, negli indici obbligazionari sono presenti rischi climatici importanti e non accuratamente anticipati nei prezzi. Per gli investitori in reddito fisso che puntano allo zero netto, la domanda più ovvia è: come gestire il rischio dell’anidride carbonica?

Molti investitori hanno in passato risposto adottando strategie low-carbon, quelle cioè che escludono i settori e le società responsabili di forti emissioni a favore dei bassi emettitori. Un approccio che riteniamo sbagliato per svariati motivi.

• Opportunità mancate Ignorare le società con forti impronte di carbonio, ma che hanno previsto percorsi di decarbonizzazione credibili, impedirà agli investitori di cogliere le opportunità legate alla transizione climatica.

• Rallentamento della transizione Escludere le società di settori essenziali, come acciaio e cemento - che stanno decarbonizzazione e il cui progresso è essenziale per raggiungere lo zero netto - provoca il rallentamento della transizione.

• Rischio di concentrazione Restringendo in modo significativo l’universo investibile, le strategie low-carbon possono ridurre la diversificazione e, di conseguenza, aumentare il rischio di concentrazione.

A nostro parere, gli investitori che intendono cogliere le opportunità ed evitare il rischio nel corso della transizione verso lo zero netto dovrebbero prendere in considerazione l’intera economia, con una visione orientata al futuro che vada ben oltre le impronte di carbonio attuali.

In ultima analisi, devono identificare le aziende che - a prescindere dal settore in cui operano e dalle impronte carboniche di oggi - si sono dotate di piani di esecuzione credibili per ridurre le emissioni, in linea con un futuro all’insegna dello zero netto.

Questo è, per noi, “investire nella transizione”.

Raffreddare i portafogli, raffreddare l’economia

Investire nella transizione significa spingersi oltre l’analisi dell’impronta di carbonio e acquisire una visione chiara e completa delle traiettorie di decarbonizzazione delle aziende. In questo modo, gli investitori possono capire quali aziende costituiscono opportunità da cogliere o rischi da evitare.

Con questo approccio lungimirante, crediamo che le migliori opportunità net-zero siano da cercare tra le aziende che in virtù delle emissioni attuali sarebbero escluse dalle strategie low-carbon, ma che alla luce delle azioni intraprese per raggiungere target di riduzione del carbonio, dimostrano di aver iniziato percorsi di decarbonizzazione realizzabili. Le loro possibilità di prosperare in un mondo che si allinea all’obiettivo dello zero netto - e che lo raggiungerà - potrebbero essere oggi sottovalutate dal mercato.

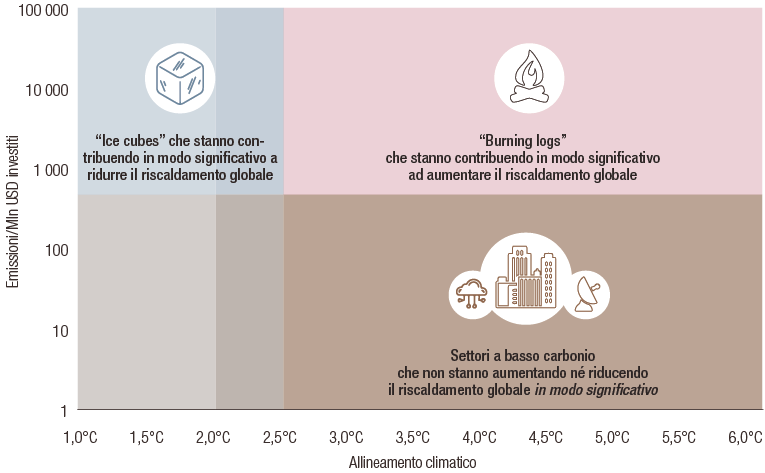

Definiamo queste opportunità di transizione “ice cubes” (cubetti di ghiaccio), in quanto i loro progressi nel ridurre le emissioni contribuiscono a raffreddare l’economia. In diretto contrasto, quelli che definiamo “rischi di transizione” o “burning logs” (tizzoni ardenti) sono i grandi emettitori che non si sono dotati di piani di decarbonizzazione. Queste aziende non stanno facendo nulla per far progredire la transizione e diventeranno presumibilmente vittime dello zero netto.

FIG 1 Ice cubes e burning logs: esempi illustrativi

Verso una soluzione net-zero

Non prevediamo che la transizione verso lo zero netto sarà un percorso privo di ostacoli. Anziché mirare ai settori a basso carbonio oggi, o gestire i nostri prodotti rispetto a un benchmark climatico con graduali riduzioni delle emissioni, puntiamo ad adattarci ai cambiamenti dei livelli delle emissioni e ai target di riduzione a livello di settori e di aziende. In LOIM, il team di sostenibilità ha sviluppato conoscenze scientifiche e orientate al futuro in materia di anidride carbonica sulle quali si basa il nostro approccio d’investimento net-zero. In linea generale, il processo consiste in quattro fasi:

1. Valutiamo l’esposizione complessiva alla CO2 di un’azienda in termini di emissioni Scope 1, 2 e 32. Un approccio che va oltre la maggior parte dei modelli di rischio climatico disponibili sul mercato, compresi i benchmark definiti dall’Unione Europea che sta posticipando l’inclusione delle emissioni Scope 3.

2. Valutiamo il tasso di decarbonizzazione previsto e la performance di una società rispetto al livello necessario affinché il settore nel quale opera risulti allineato al raggiungimento dello zero netto.

3. Consideriamo l’impatto delle normative per la riduzione delle emissioni e delle pressioni derivanti dai concorrenti che hanno intrapreso la decarbonizzazione, e identifichiamo le opportunità di promuovere il cambiamento attraverso le nostre attività di stewardship.

4. Riunendo tutte queste informazioni, valutiamo quanto la traiettoria delle emissioni di un potenziale investimento si avvicini al raggiungimento della decarbonizzazione completa (100%) entro il 2050, con un percorso che preveda anche la realizzazione di una serie di target transitori.

Obiettivo dello zero netto nel mercato del reddito fisso

Nei mercati del reddito fisso, l’universo delle società allineate allo zero netto è limitato. Un portafoglio di obbligazioni societarie veramente net-zero è pertanto oggi impraticabile, sebbene prevediamo che diventi una possibilità negli anni a venire, con la graduale accelerazione della transizione. Ma la nostra ferma intenzione di investire nella transizione ci impone di cercare le aziende “ice cube”, evitare i “burning log” e interagire con le società per accelerare i progressi verso lo zero netto.

In questo modo, guardiamo al futuro e all’economia intera - non limitandoci ai settori a basse emissioni - con l’obiettivo di decarbonizzare, diversificare e guidare la transizione.

Sources

Informazioni importanti.

For professional investor use only

Il presente documento è stato pubblicato da Lombard Odier Funds (Europe) S.A., una società per azioni di diritto lussemburghese avente sede legale a 291, route d’Arlon, 1150 Lussemburgo, autorizzata e regolamentata dalla CSSF quale Società di gestione ai sensi della direttiva europea 2009/65/CE e successive modifiche e della direttiva europea 2011/61/UE sui gestori di fondi di investimento alternativi (direttiva AIFM). Scopo della Società di gestione è la creazione, promozione, amministrazione, gestione e il marketing di OICVM lussemburghesi ed esteri, fondi d’investimento alternativi ("AIF") e altri fondi regolamentati, strumenti di investimento collettivo e altri strumenti di investimento, nonché l’offerta di servizi di gestione di portafoglio e consulenza per gli investimenti.

Lombard Odier Investment Managers (“LOIM”) è un marchio commerciale.

Questo documento è fornito esclusivamente a scopo informativo e non costituisce un’offerta o una raccomandazione di acquisto o vendita di titoli o servizi. Il presente documento non è destinato a essere distribuito, pubblicato o utilizzato in qualunque giurisdizione in cui tale distribuzione, pubblicazione o utilizzo fossero illeciti. Il presente documento non contiene raccomandazioni o consigli personalizzati e non intende sostituire un'assistenza professionale in materia di investimenti in prodotti finanziari. Prima di effettuare una transazione qualsiasi, l’investitore dovrebbe valutare attentamente se l’operazione è idonea alla propria situazione personale e, ove necessario, richiedere una consulenza professionale indipendente riguardo ai rischi e a eventuali conseguenze legali, normative, creditizie, fiscali e contabili. Il presente documento è proprietà di LOIM ed è rivolto al destinatario esclusivamente per uso personale. Il presente documento non può essere riprodotto (in tutto o in parte), trasmesso, modificato o utilizzato per altri fini senza la previa autorizzazione scritta di LOIM. Questo documento riporta le opinioni di LOIM alla data di pubblicazione.

Né il presente documento né copie di esso possono essere inviati, portati o distribuiti negli Stati Uniti d’America, nei loro territori e domini o in aree soggette alla loro giurisdizione, oppure a o a favore di US Person. A tale proposito, con l’espressione “US Person” s’intende un soggetto avente cittadinanza, nazionalità o residenza negli Stati Uniti d’America, una società di persone costituita o esistente in uno qualsiasi degli stati, dei territori, o dei domini degli Stati Uniti d’America, o una società di capitali disciplinata dalle leggi degli Stati Uniti o di un qualsiasi loro stato, territorio o dominio, o ogni patrimonio o trust il cui reddito sia soggetto alle imposte federali statunitensi, indipendentemente dal luogo di provenienza.

Fonte dei dati: se non indicato diversamente, i dati sono elaborati da LOIM.

Alcune informazioni sono state ottenute da fonti pubbliche ritenute attendibili, ma in assenza di una verifica indipendente non possiamo garantire la loro correttezza e completezza.

I giudizi e le opinioni qui espresse hanno esclusivamente scopo informativo e non costituiscono una raccomandazione di LOIM a comprare, vendere o conservare un titolo. I giudizi e le opinioni sono validi alla data della presentazione, possono essere soggetti a modifiche e non devono essere intesi come una consulenza di investimento. Non dovrebbero essere intesi come una consulenza di investimento.

Il presente documento non può essere (i) riprodotto, fotocopiato o duplicato, in alcuna forma o maniera, né (ii) distribuito a persone che non siano dipendenti, funzionari, amministratori o agenti autorizzati del destinatario, senza il previo consenso di Lombard Odier Funds (Europe) S.A. ©2021 Lombard Odier IM. Tutti i diritti riservati.