private assets

La dette privée, catalyseur de l’impact climatique ?

Points à retenir :

|

|---|

La COP26 a marqué un tournant dans l’esprit des investisseurs, en leur présentant la triste réalité qui nous attend si nous ne réduisons pas rapidement nos émissions de CO2, à l’échelle mondiale. Elle a également mis en lumière les nombreuses opportunités dont les investisseurs pourraient tirer parti en investissant dans la nature afin de valoriser son pouvoir.

Selon le professeur Johan Rockström, architecte des neuf limites planétaires (seuils environnementaux critiques que l’humanité ne doit pas franchir sans se mettre en danger, récemment popularisés par le documentaire « Breaking Boundaries » sur Netflix) : « En termes scientifiques, nous avons encore le temps d’agir ».

Lors de nos sessions « Heure zéro », un événement organisé par Lombard Odier durant la COP26, le professeur Rockström a rappelé que notre planète (« un système biophysique complexe, adaptatif et autorégulateur ») a ses limites. Si nous les franchissons les points de non-retour, nous ne pourrons nous en prendre qu’à nous-mêmes.

La stabilité de notre planète et l’activité économique qu’elle sous-tend dépendent de l’humanité, qui doit respecter ces seuils scientifiques et éviter les « zones interdites ». Nous avons déjà dépassé quatre limites : les déchets toxiques, la pollution atmosphérique, l’utilisation excessive des eaux douces et la pollution agrochimique. Et nous sommes sur le point d’en dépasser une cinquième : maintenir le réchauffement climatique à moins de 1,5 °C au-dessus des niveaux préindustriels.

Selon l’Agence Internationale de l’énergie (AIE), les engagements pris lors de la COP26 ont réduit la hausse prévue de la température de la planète de 2,7 °C à 1,8 °C1. Il faut non seulement que les politiques s’accélèrent pour que l’ensemble de l’économie puisse se décarboniser de façon tangible, mais aussi mobiliser les ressources du secteur privé pour atteindre le niveau requis de réduction des émissions. L’écart de financement entre le niveau nécessaire pour mettre le monde sur la voie du « net-zéro » et le niveau réel devrait atteindre USD 32’000 milliards sur les dix prochaines années2.

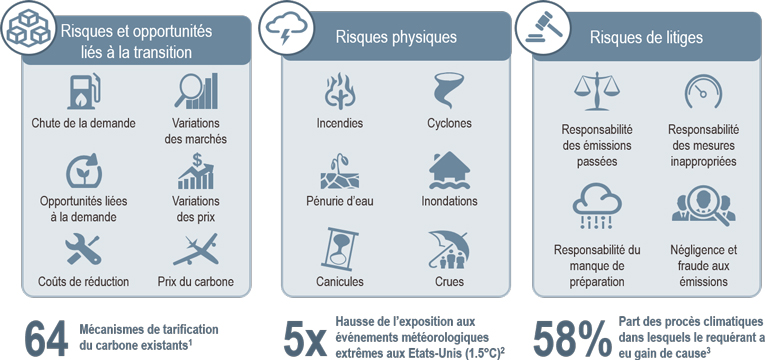

Risques et opportunités : domaines émergents

La décarbonisation de l’ensemble de l’économie passe par de nouvelles variables dont il faut tenir compte pour évaluer les rendements ajustés au risque, car les risques liés à la transition, les risques physiques et les risques de responsabilité ont une incidence de plus en plus importante sur la rentabilité et la valorisation des entreprises.

- Les risques liés à la transition incluent l’évolution de la demande parmi les consommateurs soucieux du climat, la capacité des entreprises à réduire leurs émissions, l’impact de la hausse du coût du carbone et le durcissement de la réglementation.

- Les risques physiques incluent les dommages causés par la plus grande fréquence des événements météorologiques extrêmes, la baisse correspondante du rendement agricole et la moindre productivité de la main-d’œuvre.

- Les risques de responsabilité incluent la responsabilité historique des entreprises et des Etats dans le changement climatique, ainsi que les coûts de l’atténuation du changement et de l’adaptation au changement.

Trois catégories de risques climatiques pour les investisseurs

Source : LOIM, décembre 2021.

Les investisseurs tournés vers l’avenir peuvent identifier les entreprises publiques et privées qui atténuent le risque climatique et saisissent les opportunités nées de la transition. Chez Lombard Odier, nous pensons que des opportunités significatives s’offrent à nous pour faire progresser la transition vers le « net-zéro », en investissant non seulement sur les marchés publics des actions et des obligations, mais aussi sur les marchés privés. Si le private equity a déjà été déployé dans le secteur de la finance soutenable, la versatilité du crédit privé axé sur les solutions pourrait jouer un rôle clé dans l’accélération de la transition vers une économie résiliente et à faibles émissions de carbone

Crédit privé : des opportunités alignées sur la transition vers le « net-zéro »

Source : LOIM, décembre 2021.

Engagement climatique

Les forces qui tirent la transition vers le « net-zéro » sont claires. La COP26 a de nouveau mis en évidence les points de non-retour, tant politiques que sociaux, justifiant un nouvel engagement envers le seuil de 1,5 °C de l’Accord de Paris. Le secteur privé apporte dès aujourd’hui des solutions innovantes pour s’adapter au changement et réduire les émissions de carbone tout en améliorant la résilience, et ce de façon rentable. Des cadres tels que les limites planétaires du professeur Rockström guident les investisseurs cherchant à identifier les entreprises qui modifient leur modèle d’affaires afin de rester prospères dans un avenir soutenable.

« Notre trajectoire est on ne peut plus claire, explique le professeur. La question est donc de savoir si nous pouvons agir assez rapidement et instaurer un espace de fonctionnement sûr pour l’humanité. »

La réponse repose en très grande partie sur les mesures prises au sein de l’économie réelle, où le crédit privé est crucial pour catalyser et amplifier l’impact.

La solution LOIM Sustainable Private Credit

Grâce à nos compétences en matière de crédit privé et aux travaux de notre équipe Sustainable Investment Research, Strategy and Stewardship (SIRSS), nous avons construit une infrastructure permettant d’évaluer les opportunités d’octroi de prêt à des entreprises qui ont besoin de financement pour renforcer les activités propices à la transition vers le « net-zéro ».

L’équipe Private Credit s’est forgé une réputation de « gérant de référence » dans le financement rapide et sur mesure des entreprises alignées sur le thème de la transition.

Les opportunités évaluées par l’équipe consistent par exemple à prêter à un fournisseur de stockage d’électricité renouvelable sur batterie qui doit honorer un contrat avec un fournisseur d’électricité de première tranche, ou encore à refinancer un fournisseur d’énergie solaire et de biogaz dont la production d’énergie renouvelable dépasse celle de deux centrales à charbon. Les prêts sont principalement des dettes garanties de premier rang et ne sont pas exposés aux risques associés aux nouvelles technologies ou autres initiatives en phase de démarrage, qui s’adressent plus au private equity ou au capital-risque.

En tant que gestionnaire d’actifs privés axé sur la soutenabilité, LOIM ne peut pas se contenter d’apporter du capital à ses partenaires : nous contribuons à une création de valeur mutuelle en influençant positivement le comportement et les agissements des entreprises. Notre équipe d’experts peut fournir aux entreprises en pleine croissance les conseils et le soutien technique dont elles ont besoin pour relever les défis auxquels elles sont confrontées, comme l’alignement sur les Objectifs de développement durable (ODD) des Nations Unies, le respect des cadres réglementaires, la transparence des facteurs de performance clés, ainsi que la gestion des risques environnementaux, sociaux et de gouvernance. Nous œuvrons activement pour l’actionnariat actif et l’engagement auprès des entreprises dans lesquelles nous investissons et des partenaires avec lesquels nous investissons.

Sources

1 AIE (novembre 2021)

2 « Net Zero Financing Roadmaps – COP26 » (feuilles de route pour le financement du « net-zéro ») (novembre 2021)

important information.

À l’usage des investisseurs professionnels uniquement

Le présent document a été publié par Lombard Odier Funds (Europe) S.A., société anonyme (SA) de droit luxembourgeois, ayant son siège social sis 291, route d’Arlon, 1150 Luxembourg, agréée et réglementée par la CSSF en tant que Société de gestion au sens de la directive 2009/65/CE, telle que modifiée, et au sens de la directive 2011/61/UE sur les gestionnaires de fonds d’investissement alternatifs (directive GFIA). La Société de gestion a pour objet la création, la promotion, l’administration, la gestion et la commercialisation d’OPCVM luxembourgeois et étrangers, de fonds d’investissement alternatifs (« FIA ») et d’autres fonds réglementés, d’organismes de placement collectif ou d’autres véhicules d’investissement, ainsi que l’offre de services de gestion de portefeuille et de conseil en investissement.

Lombard Odier Investment Managers (« LOIM ») est un nom commercial.

Ce document est fourni à titre d’information uniquement et ne constitue pas une offre ou une recommandation d’acquérir ou de vendre un titre ou un service quelconque. Il n’est pas destiné à être distribué, publié ou utilisé dans une quelconque juridiction où une telle distribution, publication ou utilisation serait illégale. Ce document ne contient pas de recommandations ou de conseils personnalisés et n’est pas destiné à remplacer un quelconque conseil professionnel sur l’investissement dans des produits financiers. Avant de conclure une transaction, l’investisseur doit examiner avec soin si celle-ci est adaptée à sa situation personnelle et, si besoin, obtenir des conseils professionnels indépendants au sujet des risques, ainsi que des conséquences juridiques, réglementaires, financières, fiscales ou comptables. Ce document est la propriété de LOIM et est adressé à son destinataire pour son usage personnel exclusivement. Il ne peut être reproduit (en totalité ou en partie), transmis, modifié ou utilisé dans un autre but sans l’accord écrit préalable de LOIM. Ce document contient les opinions de LOIM, à la date de publication.

Ni ce document ni aucune copie de ce dernier ne peuvent être envoyés, emmenés ou distribués aux États-Unis, dans l’un de leurs territoires, possessions ou zones soumises à leur juridiction, ni à une personne américaine ou dans l’intérêt d’une telle personne. À cet effet, l’expression « Personne américaine » désigne tout citoyen, ressortissant ou résident des États-Unis d’Amérique, toute association organisée ou existant dans tout État, territoire ou possession des États-Unis d’Amérique, toute société organisée en vertu des lois des États-Unis ou d’un État, d’un territoire ou d’une possession des États-Unis, ou toute succession ou trust soumis dont le revenu est imposable aux États-Unis, qu’en soit l’origine.

Source des chiffres : sauf mention contraire, les chiffres sont fournis par LOIM.

Bien que certaines informations aient été obtenues auprès de sources publiques réputées fiables, sans vérification indépendante, nous ne pouvons garantir leur exactitude ni l’exhaustivité de toutes les informations disponibles auprès de sources publiques.

Les avis et opinions sont exprimés à titre indicatif uniquement et ne constituent pas une recommandation de LOIM pour l’achat, la vente ou la détention de quelque titre que ce soit. Les avis et opinions sont donnés en date de cette présentation et sont susceptibles de changer. Ils ne devraient pas être interprétés comme des conseils en investissement.

Aucune partie de ce document ne saurait être (i) copiée, photocopiée ou reproduite sous quelque forme et par quelque moyen que ce soit, ou (ii) distribuée à toute personne autre qu’un employé, cadre, administrateur ou agent autorisé du destinataire sans l’accord préalable de Lombard Odier Funds (Europe) S.A. Au Luxembourg, ce document est utilisé à des fins marketing et a été approuvé par Lombard Odier Funds (Europe) S.A., qui est autorisée et réglementée par la CSSF.

© 2022 Lombard Odier IM. Tous droits réservés.