investment viewpoints

Il vantaggio del nostro approccio al reddito fisso sostenibile: più Portfolio Manager

Partiamo da una semplice premessa: realizzare un rendimento di cash+3% nell’arco di un ciclo di 3-5 anni1. Per raggiungere questo obiettivo, la strategia Global fixed income opportunities utilizza un processo di asset allocation dinamico e disciplinato. La vera differenza sta nell’esecuzione: ci avvaliamo di un originale approccio multi-portfolio manager (PM), che assegna ad ogni PM un budget di rischio individuale per esprimere le proprie convinzioni rispettando i parametri dell’allocazione complessiva. Il metodo prevede inoltre la completa integrazione della sostenibilità in termini sia di rischio che di rendimento, mediante il nostro modello CLIC™ nonché una serie di strumenti proprietari, come LOPTA2 .

Il nostro approccio alle opportunità di reddito fisso punta a massimizzare la nostra capacità di adattare gli investimenti all’evolvere delle condizioni di mercato, reagendo prontamente ai nuovi sviluppi per ricalibrare l’esposizione, sempre con l’obiettivo di generare risultati costanti nel tempo. La flessibilità è tra i nostri valori fondamentali: i nostri esperti hanno margini di manovra per muoversi rapidamente e agire in modo aggressivo all’occorrenza.

La flessibilità è tra i nostri valori fondamentali: i nostri esperti hanno margini di manovra per muoversi rapidamente e agire in modo aggressivo all’occorrenza

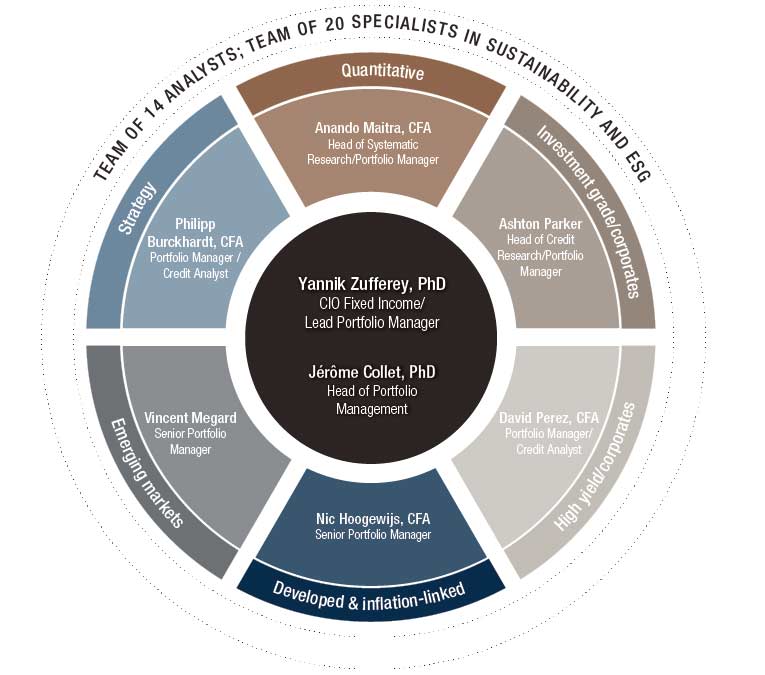

Cosa si intende per approccio multi-PM?

Per quanto riguarda la costruzione dei portafogli nella nostra strategia unconstrained total return, la forza sta nei numeri: siamo convinti che un portafoglio creato da un team di esperti offra grandissime potenzialità di alfa. Pertanto, lavoriamo come un comitato di specialisti all’implementazione della nostra asset allocation tattica: ogni esperto opera in quanto portfolio manager (anziché esclusivamente come analista) nel rispettivo ambito di competenza al fine di prendere le decisioni chiave.

L’approccio consente di avvalersi di più esperienza e competenze nei diversi segmenti del reddito fisso globale, in quanto ogni manager esprime opinioni distinte conformemente al proprio budget di rischio. Questi budget sono concepiti in modo da promuovere l’assunzione di responsabilità e vengono regolarmente esaminati per premiare le scelte redditizie.

Il CIO gestisce un overlay separato per implementare coperture discrezionali sui mercati del credito, dei tassi e dei cambi, orientando il profilo di rischio complessivo del portafoglio, ad esempio per rettificare la convessità, attenuare la volatilità o riequilibrare le potenziali concentrazioni. Questo quadro garantisce ai nostri esperti la flessibilità di implementare le loro idee individuali, conformemente alle rispettive specializzazioni e competenze specifiche, restando all’interno dei parametri di allocazione generali.

Figura 1. Approccio multi-PM: avvalersi delle competenze

Fonte: LOIM. A soli fini illustrativi. I team d’investimento sono soggetti a variazioni.

Quali sono i benefici?

Il nostro approccio multi-PM offre agli investitori il vantaggio di una strategia più decorrelata in un universo d’investimento globale. Le competenze in ambiti diversi tipicamente danno luogo a opinioni distinte nell’arco di vari orizzonti temporali, e un portafoglio basato su molteplici opinioni può evitare le concentrazioni e gli eventuali orientamenti di rischio non intenzionali.

Questo sistema consente inoltre ai singoli esperti di reagire tempestivamente utilizzando i rispettivi budget per implementare le decisioni e incrementare o ridurre il rischio come ritengono opportuno. Vi sono ampi spazi di manovra per prendere decisioni nel proprio ambito di competenza (restando entro i parametri di allocazione), in quanto i PM possono sovrappesare o sottopesare le diverse fonti di rischio conformemente ai budget loro assegnati. Questo ci consente di riposizionare i portafogli anche in modo significativo ed estremo, se riteniamo che ciò sia necessario per realizzare il rendimento target.

Il nostro approccio multi-PM offre agli investitori il vantaggio di una strategia più decorrelata in un universo d’investimento globale.

In questo modo, il team di esperti può creare più valore aggiunto collettivamente che individualmente. “Il tutto è maggiore della somma delle sue parti” diceva Aristotele. In questo caso, crediamo che ogni PM contribuisca con la propria competenza specialistica, me che, insieme, tutte le competenze creino un portafoglio che rappresenta ben più della somma delle singole decisioni. Questo modello consente di raccogliere molteplici opinioni e il modo in cui le riuniamo crea di per sé un vantaggio.

Un quadro strutturato e disciplinato

Anziché replicare un benchmark, adottiamo un approccio molto attivo e high-conviction all’investimento nel reddito fisso globale. L’approccio multi-PM è uno dei livelli di un processo strutturato in tre fasi, concepito per realizzare il nostro rendimento target.1 Questo processo crea un quadro rigoroso all’interno del quale i nostri team lavorano, offrendo tuttavia la flessibilità necessaria ad esprimere le loro convinzioni, reagire tempestivamente e implementare rapidamente le posizioni.

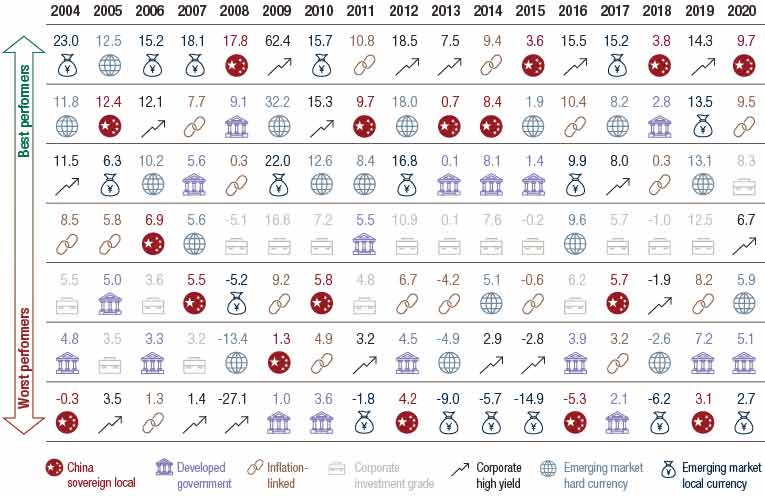

Il CIO sovrintende l’asset allocation strategica (SAA) per scegliere i vari segmenti del reddito fisso in un’ottica di lungo termine, nella consapevolezza che le diverse aree riportano performance diverse in funzione del contesto macroeconomico e di mercato, come mostra la Figura 2. La SAA viene riesaminata con frequenza almeno annuale e investiamo in tutti i segmenti del reddito fisso: debito dei mercati sviluppati ed emergenti, obbligazioni sovrane e societarie, rating investment grade e high yield e obbligazioni indicizzate all’inflazione. Recentemente, ad esempio, abbiamo aggiunto il debito sovrano locale della Cina come segmento a sé stante. Questo approccio consente di massimizzare la diversificazione e offre agli investitori l’opportunità di beneficiare delle diverse correlazioni tra i vari segmenti.

Figura 2. Performance dei segmenti del reddito fisso 2004-2020

Fonte: Bloomberg. Le cifre sono riferite ai rendimenti annuali percentuali. A soli fini illustrativi. La performance passata non costituisce un indicatore affidabile di risultati futuri. Al 31 dicembre 2020. Paesi sviluppati: Bloomberg Barclays Global Aggregate Treasuries (USD H); Inflation linked: Bloomberg Barclays Global Inflation-linked (USD H); Societarie investment grade: Bloomberg Barclays Global Aggregate Corporate (USD H); Societarie high yield: Bloomberg Barclays Global HY Corporate (USD H); Mercati emergenti in valuta forte: Bloomberg Barclays Global EM Sovereign Quasi Sovereign (USD); Mercati emergenti in valuta locale: JPM GBI-EM Global Div. Composite (USD); Sovrani Cina in valuta locale: Bloomberg Barclays China Aggregate Treasury Index (USD). Qualsiasi riferimento a società o fondi specifici non costituisce una raccomandazione ad acquistare, vendere, detenere o investire direttamente nelle società o nei fondi.

Consapevoli che le condizioni di mercato possono cambiare rapidamente, i nostri esperti riesaminano l’asset allocation tattica (TAA) di ogni segmento del reddito fisso nel corso di un incontro mensile nel quale vengono valutate le dinamiche e le dislocazioni di breve-medio termine. Tra un incontro mensile e l’altro, si incoraggia l’implementazione di modifiche tattiche in modo da ottimizzare l’agilità necessaria a cogliere le opportunità quando si presentano. Il CIO presiede l’intero processo di asset allocation tattica ed è responsabile dell’approvazione finale.

Tra un incontro mensile e l’altro, si incoraggia l’implementazione di modifiche tattiche in modo da ottimizzare l’agilità necessaria a cogliere le opportunità quando si presentano.

Infine, costruiamo il portafoglio utilizzando l’approccio multi-PM, avvalendoci delle capacità di tutti gli esperti nell’esprimere direttamente le loro opinioni. Gli investimenti di ogni segmento vengono implementati mediante un approccio high conviction che concentra il numero di linee al fine di imitare le caratteristiche di rischio dell’indice, ma con una maggiore convinzione in ogni posizione.

Siamo convinti che questo processo vada ben oltre la semplice replica di un benchmark, in quanto fornisce ai nostri esperti parametri ben chiari e definiti per prendere le decisioni informate necessarie a realizzare l’obiettivo di rendimento1.

Sostenibilità sia del rischio che del rendimento

Incorporare la sostenibilità in entrambi i lati dell’equazione rischio-rendimento rappresenta la differenza cruciale tra la nostra filosofia e quella di altri asset manager. L’analisi ESG3 ci consente di evitare le controversie e ridurre l’impatto, mentre l’analisi della sostenibilità in prospettiva futura aiuta a migliorare i rendimenti rettificati per il rischio evitando di investire in attività potenzialmente irrecuperabili (stranded) e identificando al contempo le opportunità di investire negli emittenti che presentano importanti progetti sostenibili negli stati patrimoniali.

Una valutazione di Moody’s4 ha identificato una significativa quantità di debito a rischio di insolvenza futura a causa di problemi legati alla sostenibilità. Secondo lo studio dell’agenzia di rating, in 84 settori rappresentativi di 74.600 miliardi di USD di debito provvisto di rating, 3.400 miliardi di USD sono già esposti a un rischio creditizio elevato per problematiche di carattere ambientale. Moody’s ha identificato 16 settori con 4.500 miliardi di USD di debito provvisto di rating con un’esposizione intrinseca molto elevata o elevata al rischio di transizione verso un’economia a basso carbonio. Inoltre, ha evidenziato diversi altri settori con un’esposizione intrinseca elevata ai rischi climatici fisici; con un’esposizione intrinseca molto elevata o elevata ai rischi legati a rifiuti e inquinamento; con un’esposizione intrinseca incrementata al rischio del capitale naturale; e con un’esposizione intrinseca molto elevata o elevata al rischio di gestione delle acque.

Crediamo che la sostenibilità diventerà un importante motore di rendimento, quindi la utilizziamo per identificare le fonti innovative di alfa e di attenuazione del rischio

Crediamo che la sostenibilità diventerà un importante motore di rendimento, quindi la utilizziamo per identificare le fonti innovative di alfa e di attenuazione del rischio. In linea generale, scegliamo gli emittenti che crediamo possano beneficiare della transizione verso un modello economico più sostenibile. Questo significa identificare gli emittenti con team dirigenti solidi e lungimiranti, in grado di comprendere e sfruttare al meglio i trend sottostanti che guidano la transizione e di sapersi muovere in futuro evitando insidie e rischi di irrecuperabilità degli attivi.

Tra i fattori analizzati in questo processo vi sono: la forza e la qualità del sistema dell’emittente e l’analisi esterna; l’utilizzo dei proventi; l’allineamento con le linee guida sulle prassi migliori elaborate da ICMA Green, Social, Sustainability Bond Principles; la conformità con le linee guida nazionali e regionali (ad esempio lo EU Green Bond Standard); e il profilo ESG complessivo e l’allineamento al fattore sostenibilità (utilizzando le nostre metodologie proprietarie ESG e LOPTA).

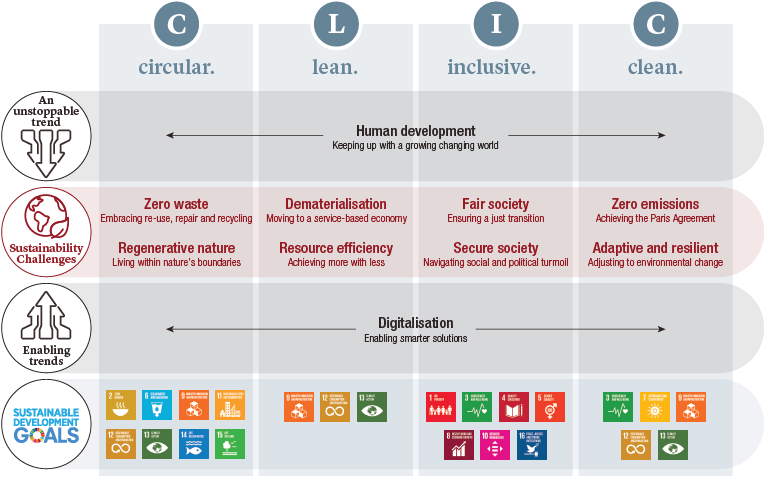

La transizione CLIC™

Siamo fermamente convinti che l’economia globale debba compiere la transizione verso un modello circolare, snello, inclusivo e pulito (Circular, Lean, Inclusive, Clean). La buona notizia è che questa transizione è già iniziata. Lo definiamo il modello economico del CLIC™ e lo utilizziamo per identificare le aziende allineate con questi principi e sfruttare le grandi opportunità di creazione di valore offerte dalla sostenibilità.

- L’economia Circolare pone l’enfasi sul riutilizzo, la ri-produzione e il riciclo dei prodotti, con l’intento di prolungarne la vita economica.

- L’economia Snella è focalizzata sull’efficienza delle risorse: l’uso di materiali più intelligenti nei processi produttivi, la dematerializzazione e l’economia della condivisione.

- Riconoscendo che la disuguaglianza può frenare la crescita, anche in modo occulto, una maggiore Inclusività può essere motore di innovazione, performance e opportunità. In questo caso, l’attenzione è incentrata sul concetto di accessibilità - dalla sanità, ai servizi finanziari, all’istruzione - oltre che sulla disponibilità di risorse quali energia e acqua pulite.

- Infine, un’economia Pulita considera le attività focalizzate sulla riduzione delle emissioni (tecnologia pulita, rinnovabili, cattura del carbonio), nonché i settori ad alta intensità di carbonio che devono compiere la transizione verso la decarbonizzazione (trasporti pesanti, cemento, prodotti chimici, costruzioni, energia elettrica).

Come mostra la Figura 3, abbiamo identificato otto principali sfide di sostenibilità, che utilizziamo - unitamente ai trend più generali dello sviluppo umano e della digitalizzazione - per analizzare e quantificare la sostenibilità dei modelli di business.

Figura 3. Otto principali sfide di sostenibilità

Fonte: LOIM. A soli fini illustrativi.

Oggi, è d’importanza vitale investire in modo sostenibile. Una potente combinazione di forze normative, di mercato, dei consumatori e degli investitori sta spingendo una transizione rispettosa dell’ambiente verso l’economia del CLIC™. Con il graduale progredire della transizione, crediamo sia essenziale allineare la nostra strategia Global fixed income opportunities a questa rivoluzione.

LOPTA per la valutazione dei trend delle emissioni

Utilizziamo strumenti di valutazione della sostenibilità creati internamente per valutare gli emittenti mediante un approccio olistico che consideri sia l’attenuazione del rischio sia il potenziale di rendimento. I criteri ESG sono uno strumento estremamente utile per ridurre i rischi negativi, ma è altrettanto importante concentrarsi sulla sostenibilità dei modelli di business per comprendere in quale direzione si stanno muovendo le aziende e, quindi, individuare i rischi di potenziale irrecuperabilità degli attivi e il rischio fisico in prospettiva futura.

Il nostro strumento scientifico, LOPTA (Lombard Odier’s Portfolio Temperature Alignment), è una metrica previsionale che punta a fornire un’analisi quantificabile di una delle sfide di sostenibilità: zero emissioni. Questa analisi consente di comprendere meglio il percorso di un dato emittente verso l’allineamento con l’obiettivo dello zero netto. Lo strumento va ben oltre la semplice analisi ESG condotta da molti dei nostri concorrenti, che spesso si basa su dati statici - come l’impronta di carbonio - e si limita a fornire una visione sullo stato attuale di un’azienda senza considerare la direzione del suo percorso futuro.

Utilizziamo lo strumento LOPTA per identificare gli emittenti che stanno decarbonizzando e quelli che non stanno reagendo con sufficiente tempestività alla transizione.

LOPTA è stato sviluppato per comprendere il trend delle emissioni di un’azienda relativamente agli obiettivi dell’Accordo di Parigi sul cambiamento climatico, e per consentire di determinare le traiettorie di temperatura dei diversi settori e società. Lo utilizziamo per identificare gli emittenti che stanno decarbonizzando e quelli che non stanno reagendo con sufficiente tempestività alla transizione. Le società con emissioni elevate che non riducono il proprio impatto sulla temperatura potrebbero dover sostenere costi di rifinanziamento più alti in futuro.

La nostra strategia Global fixed income opportunities è concepita per massimizzare la flessibilità nell’ambito del processo d’investimento e per integrare la sostenibilità come motore di traino sia del rischio sia del rendimento. Il nostro approccio fortemente strutturato punta ad essere agile e reattivo, con lo specifico vantaggio di avvalersi dell’esperienza di più PM. Per quanto riguarda la sostenibilità, il modello CLIC™ e gli strumenti come LOPTA ci guidano nelle decisioni d’investimento. Siamo convinti che flessibilità e sostenibilità siano fondamentali per creare un portafoglio diversificato e in linea con i principi dell’investimento sostenibile e dell’integrazione ESG.

fonti.

1 Obiettivo di volatilità del 3-4% su 3-5 anni. Non esiste nessuna assicurazione in merito al raggiungimento dell’obiettivo o alla realizzazione di rendimenti sul capitale investito, né su un'eventuale perdita consistente.

2 CLIC è riferito a un modello economico circolare, snello, inclusivo e pulito (Circular, Lean, Inclusive, Clean). LOPTA (Lombard Odier Portfolio Temperature Alignment) indica il nostro strumento di allineamento climatico, che consente di valutare i trend delle emissioni in prospettiva futura. Maggiori informazioni vengono fornite nei paragrafi finali di questo documento.

3 Acronimo di Environmental, Social and Governance (criteri ambientali, sociali e di governo societario)

4 Per una panoramica grafica si rimanda a: https://www.moodys.com/sites/products/ProductAttachments/Infographics/Environmental-Risks-Global-Heatmap-Overview.pdf

5 Ricerca, strategia & stewardship per l’investimento sostenibile (SIRSS).

Informazioni importanti.

Il presente documento è stato pubblicato da Lombard Odier Funds (Europe) S.A., una società per azioni di diritto lussemburghese avente sede legale a 291, route d’Arlon, 1150 Lussemburgo, autorizzata e regolamentata dalla CSSF quale Società di gestione ai sensi della direttiva europea 2009/65/CE e successive modifiche e della direttiva europea 2011/61/UE sui gestori di fondi di investimento alternativi (direttiva AIFM). Scopo della Società di gestione è la creazione, promozione, amministrazione, gestione e il marketing di OICVM lussemburghesi ed esteri, fondi d’investimento alternativi ("AIF") e altri fondi regolamentati, strumenti di investimento collettivo e altri strumenti di investimento, nonché l’offerta di servizi di gestione di portafoglio e consulenza per gli investimenti.

Lombard Odier Investment Managers (“LOIM”) è un marchio commerciale.

Questo documento è fornito esclusivamente a scopo informativo e non costituisce un’offerta o una raccomandazione di acquisto o vendita di titoli o servizi. Il presente documento non è destinato a essere distribuito, pubblicato o utilizzato in qualunque giurisdizione in cui tale distribuzione, pubblicazione o utilizzo fossero illeciti. Il presente documento non contiene raccomandazioni o consigli personalizzati e non intende sostituire un'assistenza professionale in materia di investimenti in prodotti finanziari. Prima di effettuare una transazione qualsiasi, l’investitore dovrebbe valutare attentamente se l’operazione è idonea alla propria situazione personale e, ove necessario, richiedere una consulenza professionale indipendente riguardo ai rischi e a eventuali conseguenze legali, normative, creditizie, fiscali e contabili. Il presente documento è proprietà di LOIM ed è rivolto al destinatario esclusivamente per uso personale. Il presente documento non può essere riprodotto (in tutto o in parte), trasmesso, modificato o utilizzato per altri fini senza la previa autorizzazione scritta di LOIM. Questo documento riporta le opinioni di LOIM alla data di pubblicazione.

Né il presente documento né copie di esso possono essere inviati, portati o distribuiti negli Stati Uniti d’America, nei loro territori e domini o in aree soggette alla loro giurisdizione, oppure a o a favore di US Person. A tale proposito, con l’espressione “US Person” s’intende un soggetto avente cittadinanza, nazionalità o residenza negli Stati Uniti d’America, una società di persone costituita o esistente in uno qualsiasi degli stati, dei territori, o dei domini degli Stati Uniti d’America, o una società di capitali disciplinata dalle leggi degli Stati Uniti o di un qualsiasi loro stato, territorio o dominio, o ogni patrimonio o trust il cui reddito sia soggetto alle imposte federali statunitensi, indipendentemente dal luogo di provenienza.

Fonte dei dati: se non indicato diversamente, i dati sono elaborati da LOIM.

Alcune informazioni sono state ottenute da fonti pubbliche ritenute attendibili, ma in assenza di una verifica indipendente non possiamo garantire la loro correttezza e completezza.

I giudizi e le opinioni qui espresse hanno esclusivamente scopo informativo e non costituiscono una raccomandazione di LOIM a comprare, vendere o conservare un titolo. I giudizi e le opinioni sono validi alla data della presentazione, possono essere soggetti a modifiche e non devono essere intesi come una consulenza di investimento. Non dovrebbero essere intesi come una consulenza di investimento.

Il presente documento non può essere (i) riprodotto, fotocopiato o duplicato, in alcuna forma o maniera, né (ii) distribuito a persone che non siano dipendenti, funzionari, amministratori o agenti autorizzati del destinatario, senza il previo consenso di Lombard Odier Funds (Europe) S.A. ©2021 Lombard Odier IM. Tutti i diritti riservati.