investment viewpoints

Obligations convertibles: les candidats à la reprise

Ce texte fait partie d’une série de documents s’intéressant aux changements thématiques liés aux obligations convertibles dans le cadre de la pandémie ainsi qu’à la reprise et aux tendances structurelles à plus long terme.

La reprise économique post-pandémie se concrétisant, nous avons repéré certains secteurs qui devraient profiter de la relance progressive qui accompagne le déploiement de la vaccination. La classe d’actifs des obligations convertibles offre actuellement une forte exposition aux entreprises qui, selon nous, bénéficieront directement d’un retour à la normale. Nous les avons surnommés les « candidats à la reprise ».

L’année dernière, les obligations convertibles ont connu un volume d’émissions record, ce qui a permis à la classe d’actifs d’augmenter de 35 % en 12 mois. Une grande partie des nouvelles émissions provenait des secteurs à fort potentiel de croissance, tels que la consommation en ligne et le télétravail.

Certaines entreprises se trouvant parmi les plus touchées par la pandémie ont également recouru à des emprunts considérables. Celles-ci ont toutes subi une forte chute des rendements en raison des mesures de confinement et se caractérisent par des coûts fixes élevés. Elles appartiennent notamment aux secteurs des compagnies aériennes et de l’aérospatial, des croisières, des agences de voyage, des détaillants de vêtements, des grands magasins, des casinos et des chaînes de restaurants. Afin de consolider leur bilan, ces émetteurs ont opté pour des emprunts obligataires, ce qui leur a également permis de « combler » leurs besoins de trésorerie et de rester ainsi financièrement viables jusqu’à la réouverture de l’économie mondiale et des commerces.

Notre stratégie mondiale en matière d’obligations convertibles repose en grande partie sur la thématique de la reprise, qui représente environ un quart de la sensibilité générale aux actions.

Alors que la réouverture s’accélère en 2021-2022, nous remarquons que les secteurs les plus susceptibles de tirer parti de la reprise sont bien représentés dans la classe d’actifs des obligations convertibles. Ces secteurs comprennent l’industrie, les biens de consommation et les services en lien avec la consommation sur place.

En effet, notre stratégie mondiale en matière d’obligations convertibles repose en grande partie sur la thématique de la reprise, qui représente environ un quart de la sensibilité générale aux actions.

Mobilité, voyages et loisirs

Nous pensons que les entreprises actives dans le domaine de la mobilité, de l’industrie du voyage et des loisirs sont de bons candidats à la reprise alors que les déplacements personnels commencent à reprendre. Nous nous concentrerons ici sur les tendances de certains secteurs tels que les compagnies aériennes, les technologies de l’information en lien avec les voyages et le tourisme, la construction aéronautique et les croisiéristes. Notre approche se concentre sur les meilleures entreprises et évite celles qui sont plus faibles en termes de crédit ou qui semblent avoir besoin de cycles de financement supplémentaires.

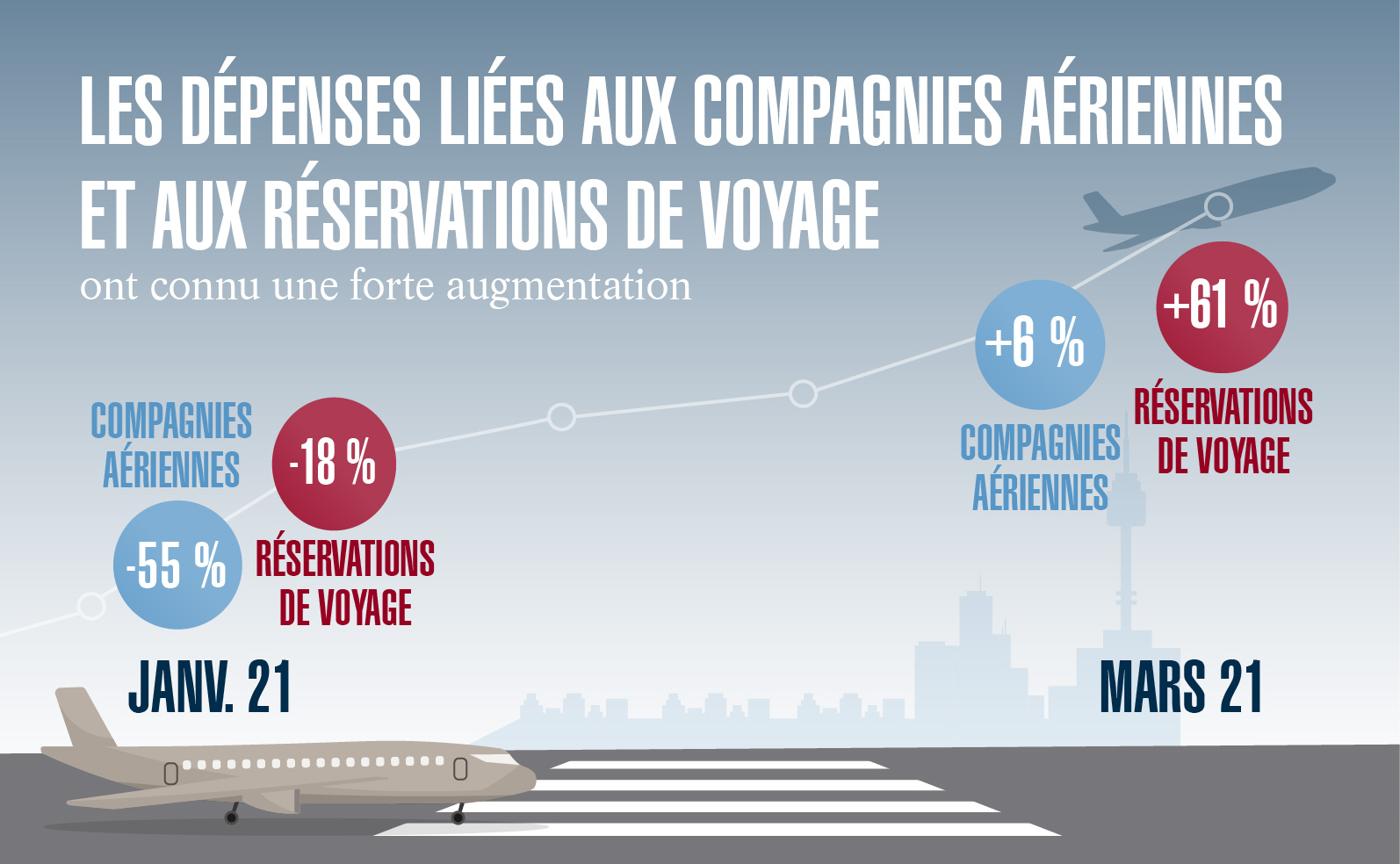

Avec la réouverture des économies, nous nous attendons à une importante demande refoulée dans les services liés à ces domaines, car les consommateurs ont hâte de réserver des vols ou des divertissements. Nous constatons que cet enthousiasme pour les réservations se reflète dans les tendances de dépenses sur les sites web, dont la fréquentation a augmenté de manière significative, comme on peut le voir ci-dessous. Mi-mars, les réservations de billets d’avion et de voyages ont commencé à afficher une nette augmentation en glissement annuel.

Source : Facteus, Goldman Sachs, LOIM. À des fins purement illustratives. Se réfère à l’évolution en glissement annuel des dépenses et des transactions des consommateurs américains sur les compagnies aériennes et sur les réservations de voyages au cours de la semaine du 3 janvier 2021 et de celle du 14 mars 2021.

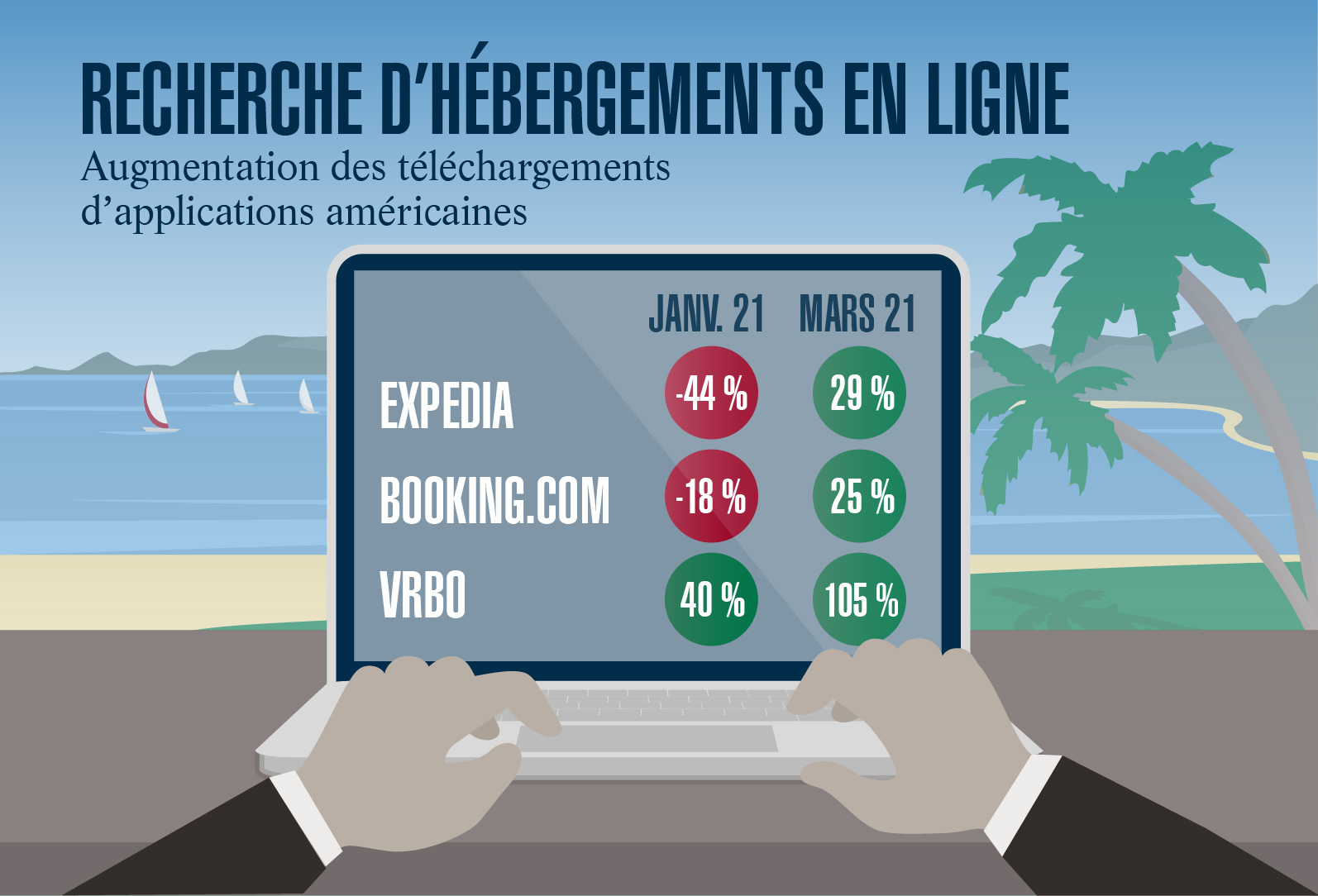

Nous pensons qu’une telle demande pourrait soutenir les compagnies aériennes. Parmi les entreprises spécialisées dans les voyages, on a constaté une forte augmentation des recherches sur Google pour les sites de réservation en ligne tels que Booking.com, Expedia et VRBO (qui appartient à Expedia)1. Les téléchargements des applications de ces sociétés ont fortement augmenté.

Sources : LOIM, Goldman Sachs, données de recherche Google provenant de Google trends (variation annuelle en pourcentage pour la semaine se terminant le 17 janvier 2021 et celle se terminant le 14 mars 2021). À des fins purement illustratives. Toute référence à une société ou à un fonds spécifique ne constitue pas une recommandation d’achat, de vente, de détention ou d’investissement directement dans ladite société ou ledit fonds. Rien ne garantit que les recommandations qui seront exprimées à l’avenir seront profitables ou correspondront à la performance des fonds évoqués dans le présent document.

Les recherches liées aux voyages sont généralement effectuées en ligne, ce qui signifie que les entreprises de voyage et d’hébergement font appel à la publicité digitale pour attirer les consommateurs. Par conséquent, nous privilégions également les entreprises de médias sociaux pour exploiter ces dépenses publicitaires et diversifier l’exposition globale au sein du secteur des voyages.

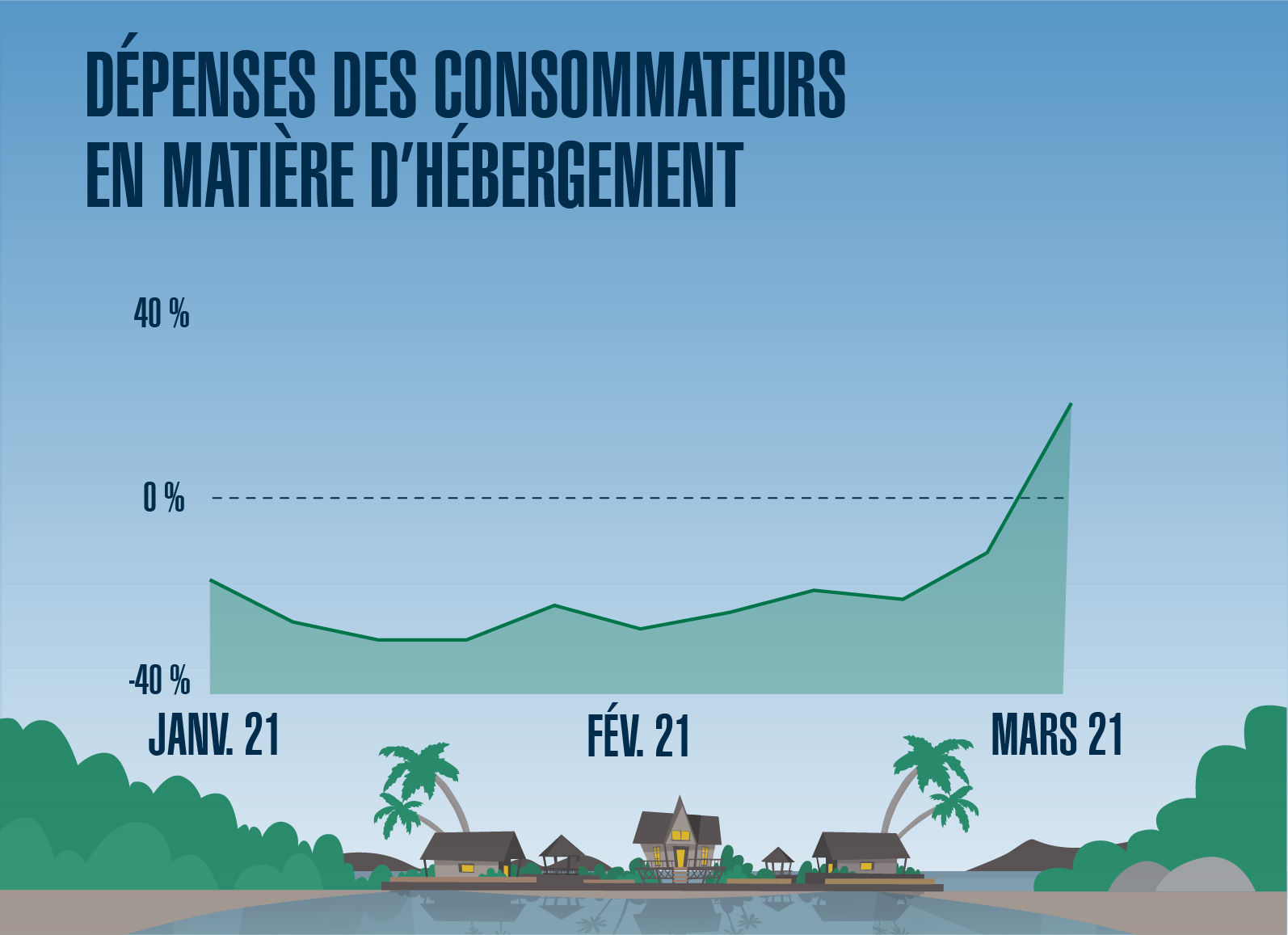

Selon des données datant de mi-mars 2021, les consommateurs américains ont également augmenté leurs dépenses en matière d’hébergement, ce qui, selon nous, pourrait soutenir les entreprises spécialisées dans l’hébergement de vacances.

Sources : LOIM, Facteus, Augmentation hebdomadaire en pourcentage (comparaison entre 2020 et 2021), du 3 janvier au 14 mars 2021. À des fins purement illustratives.

Augmentation de la convexité

Nous élargissons notre champ d’action au-delà des compagnies aériennes pour inclure l’industrie aérospatiale, notamment la fabrication de pièces et la maintenance. En incluant des secteurs liés aux voyages, nous visons à ajouter de la convexité à la stratégie en tirant parti des opportunités offertes par l’univers des convertibles en particulier. Par convexité, nous faisons référence aux propriétés asymétriques inhérentes à la classe d’actifs qui permettent d’offrir les caractéristiques de défense2 issues de l’élément obligataire ainsi qu’une participation à la hausse potentielle de l’élément actions. Dans le passé, ce profil a permis aux obligations convertibles d’offrir des rendements corrigés du risque supérieurs à ceux des actions traditionnelles3.

À titre d’exemple, on peut mentionner Safran1, un fournisseur de pièces aérospatiales et un prestataire de services de maintenance. Cette société offre des solutions aux avionneurs civils et militaires ainsi qu’aux compagnies aériennes et est active sur les marchés des moteurs, des intérieurs d’avions et des équipements. L’entreprise a une exposition plus diversifiée aux contrats gouvernementaux ainsi qu’à l’industrie en général.

Produits de consommation courante et de luxe

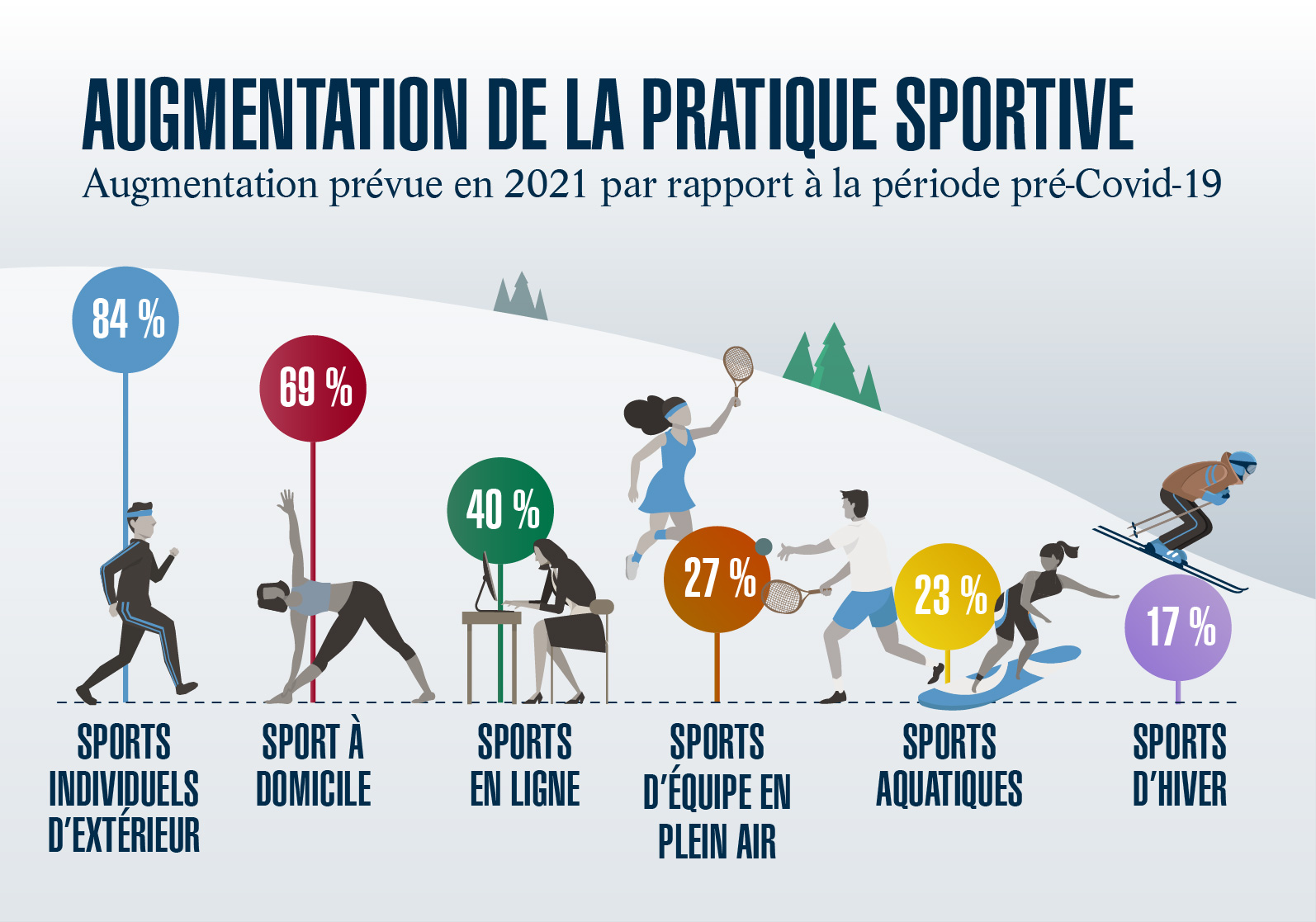

À ce stade de la pandémie, nous sommes d’avis que les conditions macroéconomiques favorisent la consommation de produits de luxe et de biens de consommation courante. Les ménages ont réalisé beaucoup d’économies, par exemple, et les restrictions au niveau du style de vie poussent à l’achat de biens matériels. Alors que les mesures de confinement touchant les événements sont petit à petit levées, nous pensons que les articles de sport représentent un secteur prometteur.

Ces derniers pourraient faire l’objet d’une demande accrue car la réouverture de l’économie entraîne non seulement le retour des championnats et des sports d’équipe professionnels, mais également des sports individuels tels que les marathons. Nous attendons des consommateurs qu’ils participent activement à cette reprise, par exemple en achetant des tenues ou des chaussures. Une enquête réalisée par Deloitte4 a révélé que plus de 60 % des supporters s’accordent à dire que le fait de vivre une « expérience sportive tout au long de l’année » les inciterait à s’engager davantage auprès de leur équipe au cours de la saison à venir, tandis que 55 % d’entre eux affirment que cela les inciterait à assister à une compétition.

Sources : LOIM, McKinsey et la Fédération mondiale de l’industrie des articles de sport. À des fins purement illustratives.

Les marques d’articles de sport capables d’offrir de meilleurs services de marketing et une gamme de produits innovants seront en mesure de surperformer, à notre avis, car elles sont mieux placées pour capter la demande refoulée des consommateurs. Nous pensons que l’attractivité des marques est essentielle pour déterminer les écarts de performance entre les différentes entreprises et qu’elle est plus importante que l’appétit pour les différentes catégories de produits. Un risque auquel pourraient se confronter les marques sportives internationales découle actuellement du différend concernant l’utilisation du coton chinois. Bien que nous suivons la situation de près, nous pensons qu’il s’agit d’un problème à court terme et qu’il n’aura pas d’impact sur le long terme ou sur la raison d’être globale de l’investissement dans ces marques.

À notre avis, les grandes marques et leurs principaux partenaires commerciaux devraient prospérer grâce à des niveaux d’investissement plus élevés dans le marketing et l’innovation.

À notre avis, les grandes marques et leurs principaux partenaires commerciaux devraient prospérer grâce à des niveaux d’investissement plus élevés dans le marketing et l’innovation.

Sur le marché des produits de luxe, nous privilégions les entreprises dont l’exposition est variée car cela augmente leur résilience. La diversité des activités commerciales permet de contrebalancer l’impact de la pandémie et offre des avantages supplémentaires en termes de convexité.

Par exemple, l’année dernière, les articles de mode et de maroquinerie de LVMH1 se sont bien vendus malgré la pandémie. D’autres secteurs, tels que les parfums/cosmétiques et le commerce de détail, ont été fortement touchés par les restrictions liées à la Covid-19 mais devraient rebondir lors de la reprise économique et de la normalisation du flux touristique. Nous pensons donc que la résilience de la marque est renforcée du fait qu’elle n’est pas exposée à une seule catégorie d’articles.

De la mobilité au voyage et des produits de consommation courante aux articles de luxe, nous pensons que les candidats à la reprise sont sur le point de bénéficier des tendances qui façonnent le monde d’aujourd’hui.

sources.

informations importantes.

Réservé à l'usage des investisseurs professionnels

Ce document est publié par Lombard Odier Funds (Europe) S.A., une société anonyme (SA) de droit luxembourgeois, ayant son siège social au 291, route d’Arlon, L-1150 Luxembourg, autorisée et supervisée par la CSSF en qualité, d’une part, de Société de gestion au sens du chapitre 15 de la Loi du 17 décembre 2010 concernant les organismes de placement collectif et de la Directive européenne 2009/65/EC (UCITS), telle que modifiée et, d’autre part, en qualité de gestionnaire de fonds d’investissements alternatifs au sens de la Loi du 12 Juillet 2013 comme modifiée de temps en temps et de la Directive européenne 2011/61/EU (AIFMD). L’objectif de la Société de gestion est la création, la promotion, l’administration, la gestion et la commercialisation d’OPCVM luxembourgeois et étrangers, de fonds d’investissement alternatifs ("FIA") et d’autres fonds réglementés, véhicules de placement collectif ou autres véhicules d’investissement.

Lombard Odier Investment Managers (“LOIM”) est un nom commercial.

Ce document est fourni à titre d'information uniquement et ne constitue pas une offre ou une recommandation d'acquérir ou de vendre un instrument financier ou un service. Ce document n'est pas destiné à être distribué ni utilisé dans des juridictions où une telle distribution ou utilisation serait illégale. Ce document ne contient pas de recommandations ou de conseils personnalisés et n'est pas destiné à remplacer des conseils professionnels au sujet d’investissements dans des produits financiers. Avant de conclure toute transaction, l’investisseur doit examiner attentivement l'adéquation de cette opération à sa situation propre et, le cas échéant, obtenir des conseils professionnels indépendants au sujet des risques, ainsi que des conséquences juridiques, réglementaires, financières, fiscales ou comptables. Ce document est la propriété de LOIM et est adressé à son destinataire pour son usage personnel exclusivement. Il ne peut être reproduit (en partie ou en totalité), modifié ou utilisé dans un autre but sans l'accord écrit préalable de LOIM. Ce document contient les opinions de LOIM, à la date de publication.

Ni ce document ni aucune copie de ce dernier ne peuvent être envoyés, emmenés ou distribués aux Etats-Unis, dans l’un de leurs territoires, possessions ou zones soumises à leur juridiction, ni à une personne américaine ou dans l’intérêt d’une telle personne. A cet effet, le terme « Personne américaine » désigne un ressortissant, national ou résident des Etats-Unis d’Amérique, une association organisée ou existant dans tout Etat, territoire ou possession des Etats-Unis d’Amérique, une société constituée conformément aux lois des Etats-Unis d’Amérique ou de l’un de leurs Etats, territoire ou possession, ou toute succession ou tout trust dont le revenu est imposable aux Etats-Unis, quelle qu’en soit l’origine.

Sources : Sauf indication contraire, les données émanent de LOIM.

Bien que certaines informations aient été obtenues de sources publiques et réputées fiables, sans vérification indépendante, nous ne pouvons garantir leur exactitude et exhaustivité.

Les avis et opinons sont exprimés à titre informatif uniquement et ne constituent pas une recommandation de LOIM pour l'achat, la vente ou la détention de quelque titre que ce soit. Les avis et opinions sont donnés en date de cette présentation et sont susceptibles de changer. Ils ne devraient pas être interprétés comme des conseils en investissement.

Aucune partie de ce document ne saurait être (i) copiée, photocopiée ou reproduite sous quelque forme que ce soit ou (ii) distribuée à toute personne autre qu’un employé, cadre, administrateur ou agent autorisé du destinataire sans l’accord préalable de Lombard Odier Funds (Europe) S.A.

© 2021 Lombard Odier IM. Tous droits réservés