investment viewpoints

Pourquoi investir dans les convertibles en 2021 ?

Les obligations convertibles globales ont démontré leurs mérites en 2020, la classe d’actifs ayant surperformé tant les actions mondiales que le crédit mondial1. Au fur et à mesure de la progression de la pandémie, les convertibles ont illustré les caractéristiques défensives de l’obligataire tout en offrant une exposition au risque lié aux actions. Nous observons ainsi un appétit croissant pour les convertibles, à la suite du regain d’intérêt des investisseurs en actions et en titres à revenu fixe.

Cette demande est illustrée par la bonne liquidité de la classe d’actifs ainsi que par l’attrait relatif des obligations convertibles par rapport aux actions et aux titres à revenu fixe. À notre avis, les obligations convertibles devraient également profiter en 2021 des évaluations de la volatilité, car celles-ci nous paraissent bon marché.

Obligations convertibles versus simples obligations d’entreprise

Les convertibles pourraient offrir un moteur de performance supplémentaire par rapport aux obligations d’entreprise classiques, tant en termes d’investissement dans des entreprises à potentiel de croissance que de protection contre une éventuelle inflation.

Face à un environnement de rendement négatif, les investisseurs en revenu fixe ont opté pour des obligations de qualité moindre, à la recherche de rendements plus élevés. Ils se retrouvent ce faisant exposés au risque d’illiquidité ainsi qu’à des titres de moindre qualité, des caractéristiques souvent associées à cette dette moins bien notée.

L’investissement en obligations convertibles permet aux investisseurs d’accéder à une base d’émetteurs plus large et plus diversifiée. Contrairement à la dette d’entreprise standard, les convertibles comportent une option d’achat d’actions, qui confère aux investisseurs la possibilité de capter la croissance offerte par les actions.

Les entreprises à forte croissance utilisent cette classe d’actifs pour lever des capitaux sur un marché primaire actif

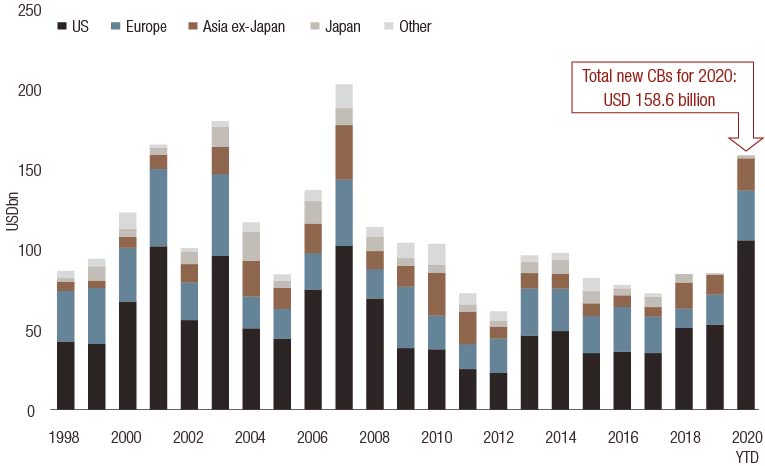

Les entreprises à forte croissance utilisent cette classe d’actifs pour lever des capitaux sur un marché primaire actif. En effet, les nouveaux emprunts en obligations convertibles se sont élevés à USD 158,6 milliards au total en 2020 (Illustration 1), ce qui constitue la plus forte émission depuis la crise financière de 2008.

Illustration 1. Émissions d’obligations convertibles sur le marché primaire sur la période 1998-2020

Sources : UBS jusqu’en 2017, Bank of America Merrill Lynch à partir de 2018.

Nous pensons également que de plus en plus d’entreprises « value » exploiteront les obligations convertibles lorsque le cours de leurs actions commencera à se redresser et qu’elles se tourneront alors vers le marché pour financer leur croissance.

En outre, de nombreuses sociétés émettrices de dette convertible pourraient se trouver bien placées pour bénéficier des thèmes liés au Covid-19 et à la durabilité. La majorité des nouvelles émissions du millésime 2020 entrent dans un thème que nous avons baptisé « travailler et consommer depuis chez soi ». Et tout ça, c’était sans compter que les emprunteurs qui investissent dans des entreprises d’énergie renouvelable ont aussi réalisé un grand volume d’émissions.

En 2021, nous attendons également une augmentation des émissions en faveur de l’activité de fusions-acquisitions et des dépenses d’investissement étant donné que l’environnement de taux bas devrait persister. À présent, les valorisations des actions sont nettement plus élevées, ce qui rend les obligations convertibles (et donc l’émission d’options d’achat sur actions) plus attirantes aux yeux des émetteurs.

Un coussin contre l’inflation

Alors que les banques centrales devraient continuer à se montrer accommodantes à travers des taux d’intérêt bas et des programmes d’assouplissement quantitatif, le spectre d’une inflation grandissante plane. Les obligations convertibles pourraient offrir une certaine protection2 contre l’inflation potentielle grâce à leur duration généralement plus courte et à la contribution positive de leur composante optionnelle dans les environnements inflationnistes.

En général, la classe d’actifs est moins sensible aux taux d’intérêt que les autres types d’obligations, en raison de l’option intégrée qui prend généralement de la valeur en période de hausse des taux d’intérêt. Deuxièmement, la duration moyenne des obligations convertibles est de 3,5 ans dans notre stratégie globale. Cette caractéristique permet aux investisseurs de sécuriser les perspectives de taux d’intérêt à plus court terme sans avoir à prolonger la duration jusqu’à des échéances extrêmement longues soumises à un risque d’inflation supérieur.

Obligations convertibles versus actions

Les obligations convertibles peuvent également paraître relativement attractives par rapport aux actions traditionnelles. Les valorisations actuelles des actions s’avèrent historiquement élevées, alors que les perspectives sont plutôt nébuleuses. Les actions vont-elles continuer à se redresser ou le marché est-il à l’aube d’une correction ? Cela pourrait laisser présager des replis plus importants à l’avenir.

Par le passé, les propriétés défensives des obligations convertibles leur ont permis de dégager de meilleurs rendements ajustés au risque3 (ratios de Sharpe) que les actions conventionnelles. La classe d’actifs offre une exposition continue à des actions à forte valorisation à travers sa composante optionnelle, tandis que l’élément obligataire assure une certaine protection contre la baisse en cas de dégagements plus importants.

À ce jour, les obligations convertibles offrent un bon panel d’opportunités composite entre les titres de croissance, les valeurs cycliques et celles en redressement, en offrant notamment la possibilité aux investisseurs de s’exposer à une diversité d’actions si les conditions d’optionalité sont remplies et exercées.

Enfin, les obligations convertibles représentent une source d’options liquides à longue échéance inaccessible par le biais d’un autre instrument financier. Cela permet aux investisseurs de s’exposer à la volatilité, à un moment où sa valorisation nous paraît attractive.

Les valorisations de la volatilité nous paraissent pour l’heure avantageuses.

Obligations convertibles : un pari sur une plus grande volatilité ?

Les obligations convertibles peuvent constituer un moyen intéressant de parier sur la volatilité croissante, d’autant plus que, selon nous, les valorisations de la classe d’actifs semblent actuellement bon marché.

Il existe de bonnes raisons d’anticiper de nouveaux pics de volatilité dans les mois à venir. Le déploiement du calendrier de vaccination contre le coronavirus ne sera pas forcément à la hauteur des attentes, l’inflation pourrait gagner plus de terrain que prévu, sans compter que le contexte géopolitique (en particulier les relations sino-américaines) pourrait amplifier l’actuel climat d’incertitude et d’instabilité.

Nous ne pensons pas que le marché connaîtra une volatilité similaire à celle observée en 2020, mais les valorisations pourraient augmenter légèrement, voire même subir une correction par rapport aux sommets atteints ensuivie d’une reprise.

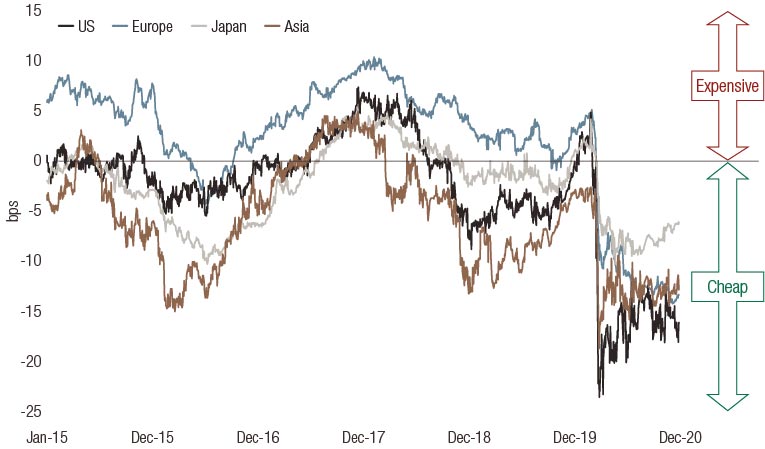

Nous considérons que la volatilité – mesurée par la différence entre la volatilité réalisée et la volatilité implicite (Illustration 2) – est actuellement bon marché. Si nous analysons les prix historiques, nous constatons que la volatilité réalisée se révèle sensiblement supérieure à la volatilité implicite depuis 2015.

Illustration 2. Évaluation de la volatilité

Source : LOIM. Écart (différence en points de pourcentage) par région entre la volatilité implicite et la volatilité réalisée (260 jours de volatilité réalisée). Les performances passées ne sont pas des garanties de résultats futurs.

De tels prix signifient que même une légère augmentation de la volatilité permettrait aux investisseurs d’enregistrer des bénéfices et que, bien entendu, ces derniers seraient d’autant plus élevés si la volatilité augmentait sensiblement.

Selon nous, les caractéristiques distinctives des obligations convertibles pourraient grandement bénéficier aux investisseurs à la lumière des scénarios envisagés pour 2021. En particulier, nous pensons que les stratégies convertibles mondiales, équilibrées et mettant l’accent sur des profils asymétriques, sont bien adaptées au contexte actuel.

sources.

1 La performance passée ne saurait garantir les résultats futurs. À des fins purement illustratives. Source : LOIM. Se réfère à la performance 2020 de l’indice mondial des obligations convertibles (Refinitiv Global Focus Index) par rapport aux actions mondiales (MSCI World) et au crédit mondial (Barclays Global Corporate Credit Index et Barclays Global Corporate High Yield Index). Toute référence à une société ou à un fonds spécifique ne constitue pas une recommandation d’achat, de vente, de détention ou d’investissement directement dans ladite société ou ledit fonds. Rien ne garantit que les recommandations qui seront exprimées à l’avenir seront rentables ou correspondront à la performance des fonds évoqués dans le présent document.

2 La protection du capital est un objectif de construction de portefeuille qui ne saurait être garanti.

3 Se rapporte à la comparaison du ratio de Sharpe entre l’indice de référence de LOIM relatif aux obligations convertibles et les indices de référence des actions et du haut rendement entre 2004 et fin 2020. Les performances passées ne constituent pas une indication des rendements futurs. À des fins purement illustratives.

Informations importantes.

Le présent document a été publié par Lombard Odier Funds (Europe) S.A., société anonyme (SA) de droit luxembourgeois, ayant son siège social sis 291, route d’Arlon, 1150 Luxembourg, agréée et réglementée par la CSSF en tant que Société de gestion au sens de la directive 2009/65/CE, telle que modifiée, et au sens de la directive 2011/61/UE sur les gestionnaires de fonds d’investissement alternatifs (directive AIFMD). La Société de gestion a pour objet la création, la promotion, l’administration, la gestion et la commercialisation d’OPCVM luxembourgeois et étrangers, de fonds d’investissement alternatifs (« FIA ») et d’autres fonds réglementés, d’organismes de placement collectif ou d’autres véhicules d’investissement, ainsi que l’offre de services de gestion de portefeuille et de conseil en investissement.

Lombard Odier Investment Managers (« LOIM ») est un nom commercial.

Ce document est fourni à titre d’information uniquement et ne constitue pas une offre ou une recommandation d’acquérir ou de vendre un titre ou un service quelconque. Il n’est pas destiné à être distribué, publié ou utilisé dans une quelconque juridiction où une telle distribution, publication ou utilisation serait illégale. Ce document ne contient pas de recommandations ou de conseils personnalisés et n’est pas destiné à remplacer un quelconque conseil professionnel sur l’investissement dans des produits financiers. Avant de conclure toute transaction, l’investisseur doit examiner attentivement l’adéquation de cette opération avec sa situation propre et, le cas échéant, obtenir des conseils professionnels indépendants au sujet des risques, ainsi que des conséquences juridiques, réglementaires, fiscales comptables et en matière de crédit. Ce document est la propriété de LOIM et est adressé à son destinataire pour son usage personnel exclusivement. Il ne peut être reproduit (en partie ou en totalité), transmis, modifié ou utilisé dans un autre but sans l’accord écrit préalable de LOIM. Ce document contient les opinions de LOIM, à la date de publication.

Ni ce document ni aucune copie de ce dernier ne peuvent être envoyés, emmenés ou distribués aux États-Unis, dans l’un de leurs territoires, possessions ou zones soumises à leur juridiction, ni à une personne américaine ou dans l’intérêt d’une telle personne. À cet effet, l’expression « Personne américaine » désigne tout citoyen, ressortissant ou résident des États-Unis d’Amérique, toute association organisée ou existant dans tout État, territoire ou possession des États-Unis d’Amérique, toute société organisée en vertu des lois des États-Unis ou d’un État, d’un territoire ou d’une possession des États-Unis, ou toute succession ou trust soumis dont le revenu est imposable aux États-Unis, qu’en soit l’origine.

Source des chiffres : sauf indication contraire, les chiffres sont fournis par LOIM.

Bien que certaines informations aient été obtenues auprès de sources publiques réputées fiables, sans vérification indépendante, nous ne pouvons garantir leur exactitude ni l’exhaustivité de toutes les informations disponibles auprès de sources publiques.

Les avis et opinions sont exprimés à titre indicatif uniquement et ne constituent pas une recommandation de LOIM pour l’achat, la vente ou la détention de quelque titre que ce soit. Les avis et opinions sont donnés en date de cette présentation et sont susceptibles de changer. Ils ne devraient pas être interprétés comme des conseils en investissement.

Aucune partie de ce document ne saurait être (i) copiée, photocopiée ou reproduite sous quelque forme et par quelque moyen que ce soit, ou (ii) distribuée à toute personne autre qu’un employé, cadre, administrateur ou agent autorisé du destinataire sans l’accord préalable de Lombard Odier Funds (Europe) S.A. © 2021 Lombard Odier IM. Tous droits réservés.