global perspectives

Volatilité des marchés de taux – le crédit, un facteur de diversification ?

La forte hausse des rendements du Trésor et des taux mondiaux est devenue le sujet de conversation de prédilection sur les marchés financiers. Ce n’était pourtant guère une surprise, en raison de l’amélioration des perspectives économiques. Pourquoi l’inflation inquiète-t-elle donc les acteurs du marché ? Et quelles en sont les répercussions pour les investisseurs obligataires ?

L’intégration de la hausse des taux d’intérêt par les banques centrales nous semble prématurée et nous remarquons que lorsque le risque de taux augmente, les écarts de crédit pourraient se révéler un facteur de diversification intéressant pour les investisseurs.

Pourquoi les taux sont-ils en forte hausse ?

Comme l’ensemble du marché, nous nous attendions à une hausse des rendements conjointement à une pentification des courbes en 2021. Nous admettons toutefois volontiers que notre scénario « de référence » s’est avéré prudent en ce qui concerne la vitesse de la reprise et les développements de nature budgétaire. Jusqu’à présent, le déploiement des vaccins contre le Covid-19 est en bonne voie et les variants semblent être sous contrôle.

L’adoption d’un plan de relance budgétaire par l’administration Biden, bien plus colossal que prévu, et la perspective d’un programme d’infrastructure, « Build Back Better », estimé à USD 2 000 à 4 000 milliards sur 10 ans, ont eu un impact encore plus important. Ces facteurs ont fait évoluer les attentes en faveur d’un rebond économique nettement plus marqué.

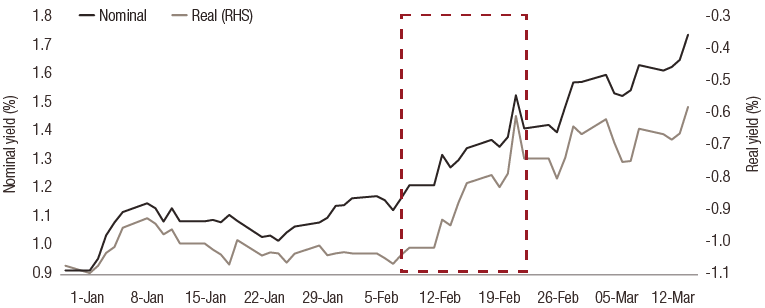

L’ampleur et la rapidité de la hausse des taux nominaux, comme le montre le Graphique 1, ont pris les marchés par surprise. C’est toutefois la remontée des rendements réels au cours de la seconde moitié de février qui a en réalité cristallisé l’attention du marché. En outre, comme les ventes massives ont passé du segment long terme de la courbe des taux aux segments moyen et court termes, l’incidence sur la tarification du risque s’est révélée plus saisissante.

Graphique 1 : évolution du rendement nominal et du rendement réel du bon du Trésor américain à 10 ans depuis le début de l’année

Source : Bloomberg. Le rendement réel est calculé comme suit : rendement nominal à 10 ans minoré du point mort d’inflation à 10 ans. Données au 18 mars 2021.

Tant que les hausses des rendements nominaux sont motivées par les attentes d’une reprise économique plus vigoureuse, et donc par des anticipations d’inflation accrues, nous pensons que la Réserve fédérale (Fed) peut sans difficulté maintenir le cap de sa politique monétaire actuelle. Ce scénario pourrait également faire grimper les rendements réels, mais cette hausse serait progressive, sur une longue période, ce qui permettrait ce faisant aux actifs risqués de l’absorber plus facilement.

Une hausse soudaine et brutale des rendements réels risquerait toutefois de durcir les conditions financières en venant prendre de court les autorités monétaires, une situation qui serait probablement contrée par des ajustements des outils de politique monétaire. Ce phénomène a plus récemment accru la volatilité des marchés et a eu une incidence sur la performance des actifs à risque.

Les rendements ancrés par une politique graduelle et peu contraignante

Les prix actuels du marché, qui anticipent une première hausse des taux de la Fed en 2022, sont en contradiction avec les propres projections de celle-ci, qui prévoit en effet que le taux des fonds fédéraux demeurera ancré à son niveau actuel jusqu’en 2024. Les responsables de la Fed se sont montrés déterminés à s’engager en faveur de la nouvelle approche de ciblage de l’inflation moyenne (AIT) et n’ont pas laissé entrevoir une quelconque évolution anticipée.

En effet, alors que la réunion du FOMC de mars a revu à la hausse les projections de la Fed en matière de croissance et d’emploi, le communiqué y relatif est venu confirmer que sa position accommodante restait nécessaire pour assurer la reprise, le nouveau graphique en points continuant de suggérer une absence totale de relèvement d’ici 2024. En outre, les préférences de la Fed en matière de séquences de relèvement progressif desdits taux ne permettraient pas d’envisager une action aussi rapide, car nous nous attendons à ce qu’elle expérimente une réduction progressive des achats d’actifs avant toute potentielle hausse des taux.

Selon nous, le marché du travail reste très peu actif, ce qui signifie que la moindre pression inflationniste structurelle mettra du temps à se matérialiser

En outre, malgré l’important plan de relance, nous continuons à penser que les pressions inflationnistes seront plus éphémères cette année, les forces structurelles restant déflationnistes à plus long terme. Selon nous, le marché du travail reste très peu actif, ce qui signifie que la moindre pression inflationniste structurelle mettra du temps à se matérialiser. Les effets de base pousseront probablement l’inflation globale et l’inflation de base au-dessus des objectifs de la Fed d’ici le premier semestre 2021, mais nous prévoyons une normalisation sur la fin de l’année.

Nous pensons que les rendements nominaux pourraient continuer à augmenter à court terme, sous l’effet de la liquidité et de la dynamique de l’offre et de la demande notamment, en particulier si la Fed refuse de se retrouver accablée d’opinions sur le niveau des rendements qu’elle juge « trop élevé ». Cependant, une augmentation soutenue des taux à plus long terme en l’absence de matérialisation des signes d’une reprise structurelle de l’inflation est selon nous moins probable.

En définitive, nous pensons que la Fed va maintenir les rendements réels en territoire négatif. Seules une reprise et une accélération de l’économie la rendraient réceptive à un relèvement. Cela devrait, selon nous, limiter la possibilité d’une nouvelle hausse substantielle des taux à long terme à moyen terme.

Diversification crédit/taux

Dans ce contexte, nous soulignons la nature diversifiante des écarts de crédit lors des hausses de taux, qui pourrait se révéler bénéfique aux investisseurs à court terme.

La duration mesure l’exposition au risque de taux d’intérêt, mais elle ne tient pas compte de la sensibilité aux écarts de crédit. À titre d’alternative, nous utilisons la duration empirique pour mesurer l’impact d’une hausse des taux sans risque sur les rendements des actifs, qui prend en compte l’aspect diversifiant des écarts de crédit. La duration empirique représente la relation historique observée entre les rendements des taux et les rendements totaux, une duration empirique plus faible étant le signe d’un impact moindre des taux d’intérêt sur les rendements totaux.

Nous utilisons la duration empirique pour mesurer l’impact d’une hausse des taux sans risque sur les rendements des actifs, qui prend en compte l’aspect diversifiant des écarts de crédit

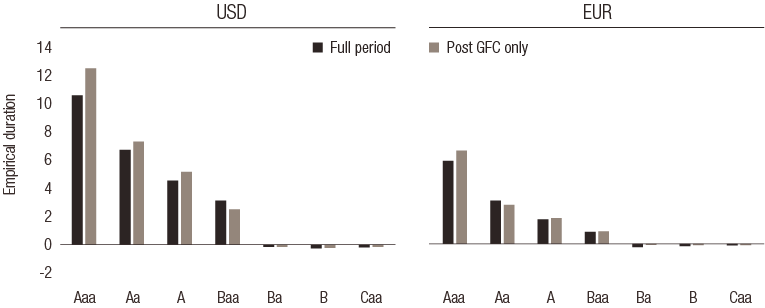

Le Graphique 2 présente la duration empirique par segment d’obligations d’entreprise sur les marchés en USD et en EUR. La duration empirique est très élevée parmi les obligations investment grade (IG), mais elle est sensiblement plus faible pour les titres crossover (notés BBB et BB), voire négative dans les segments high yield (HY). Nous constatons également que la spécificité de ces segments perdure sur les marchés de l’EUR et de l’USD, tant avant qu’après la crise financière de 2008.

Graphique 2 : duration empirique1 (janvier 2002 – février 2021)

Source : calculs LOIM, indices Bloomberg Barclays. Calculée en utilisant une régression des rendements mensuels et des durations en fin de période ajustées des options. La période postérieure à la crise financière de 2008 s’étend ici de janvier 2010 à février 2021. La performance passée ne constitue pas un indicateur fiable quant aux rendements futurs.

La faiblesse de la duration empirique des actifs moins bien notés s’explique par l’augmentation de l’exposition au crédit pour doper le rendement, combinée à une corrélation largement négative entre les taux d’intérêt et les écarts de crédit sur des horizons à long terme. Une telle relation porte à croire que les actifs moins bien notés pourraient se révéler source de diversification2 en période de hausse des taux d’intérêt.

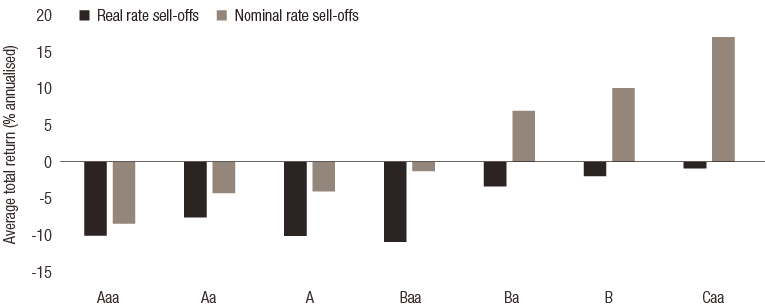

Le Graphique 3 présente les rendements totaux annualisés moyens des segments en période de hausse des taux d’intérêt. Dans le sillage des durations empiriques, les segments présentant une exposition accrue au crédit (crossover et high yield) affichent des rendements stables à positifs en période de hausse des taux nominaux, en raison de la diversification qu’offre la composante crédit. À l’inverse, les segments IG dominés par la duration souffrent fortement.

Cependant, cette analyse soulève également un point important en faveur de la diversification crédit/taux, comme le montre la performance en période de hausse des taux réels exposée dans le Graphique 3. Dans ce scénario, la protection offerte par la diversification crédit/taux est minorée, car les actifs à risque sont également réévalués en raison du durcissement des conditions financières. Il s’agit là d’une mise en garde importante à souligner dans le cadre de la relation entre les taux et le crédit, mais nous insistons sur le fait qu’elle se concentre sur les périodes de forte hausse des taux réels, un scénario qui selon nous ne devrait pas se matérialiser au cours de l’année à venir dans le cadre de la politique actuelle de la Fed.

Graphique 3 : rendements totaux mensuels moyens par notation d’obligations d’entreprise en période de hausse des taux (annualisés, de janvier 1997 à février 2021)

Source : indices Bloomberg Barclays, calculs LOIM. Calculés à partir des données mensuelles du marché américain. Les périodes de hausse sont comprises entre les dates de pic et de creux des taux, avec une hausse minimale de 0,04, mesurée par le rendement total divisé par la duration. Les rendements peuvent évoluer et sont susceptibles de varier dans le temps. La performance passée ne constitue pas un indicateur fiable quant aux rendements futurs.

L’écart de crédit : un facteur de diversification à long terme ?

En résumé, nous pensons que toute nouvelle hausse des rendements nominaux en 2021 sera largement déterminée par les prévisions d’inflation, les banques centrales se devant de gérer avec soin les fluctuations des taux réels. Dans un tel scénario, nous estimons que la nature diversifiante du crédit devrait perdurer et que les écarts de crédit pourraient se resserrer par rapport aux niveaux actuels. Du point de vue de l’allocation d’actifs, cela favorise à notre avis les segments de la courbe des taux présentant des écarts de crédit plus élevés.

Positionnement stratégique

Nos fonds de crédit d’entreprise sur le segment crossover libellé en francs suisses bénéficient de leur composition structurelle. Comme indiqué précédemment, les segments présentant des écarts de crédit plus élevés tirent profit des rendements du crédit et contribuent davantage à la performance que les segments dont les écarts de crédit sont plus faibles en période de hausse des taux d’intérêt.

Deuxièmement, la conception même de nos stratégies globales à revenu fixe (Global Fixed Income Opportunities et Swiss Franc Bond Strategies) nous confère la possibilité de nous positionner activement. Nous intégrons une certaine souplesse dans notre processus d’investissement pour nous permettre d’intervenir et de tirer parti de certaines opportunités ou de nous protéger contre des risques spécifiques.

Nous avons mis en place une stratégie de superposition (overlay) de titres à duration courte, car nous avions déjà souligné que l’inflation constituait un risque clé pour 2021

Par exemple, nous avons mis en place une stratégie de superposition (overlay) de titres à duration courte, car nous avions déjà souligné que l’inflation constituait un risque clé pour 2021. Cette superposition est appliquée aux stratégies comportant à la fois des positions actives de taux et de crédit. La sous-pondération de la duration qui en résulte par rapport aux indices de référence a été source de surperformance3.

En outre, au sein de la stratégie Global Fixed Income Opportunities, l’allocation tactique d’actifs a entraîné une sous-pondération des obligations souveraines des marchés développés en portefeuille depuis plusieurs mois en faveur de segments qui selon nous sont plus intéressants sur le plan de la performance. Cela a permis d’atténuer les pertes maximales par rapport à celles des indices globaux mondiaux, notamment en 2021.

sources.

information importante.

Lombard Odier Investment Managers (“LOIM”) est un nom commercial.

Ce document est fourni à titre d'information uniquement et ne constitue pas une offre ou une recommandation d'acquérir ou de vendre un instrument financier ou un service. Ce document n'est pas destiné à être distribué ni utilisé dans des juridictions où une telle distribution ou utilisation serait illégale. Ce document ne contient pas de recommandations ou de conseils personnalisés et n'est pas destiné à remplacer des conseils professionnels au sujet d’investissements dans des produits financiers. Avant de conclure toute transaction, l’investisseur doit examiner attentivement l'adéquation de cette opération à sa situation propre et, le cas échéant, obtenir des conseils professionnels indépendants au sujet des risques, ainsi que des conséquences juridiques, réglementaires, financières, fiscales ou comptables. Ce document est la propriété de LOIM et est adressé à son destinataire pour son usage personnel exclusivement. Il ne peut être reproduit (en partie ou en totalité), modifié ou utilisé dans un autre but sans l'accord écrit préalable de LOIM. Ce document contient les opinions de LOIM, à la date de publication.

Ni ce document ni aucune copie de ce dernier ne peuvent être envoyés, emmenés ou distribués aux Etats-Unis, dans l’un de leurs territoires, possessions ou zones soumises à leur juridiction, ni à une personne américaine ou dans l’intérêt d’une telle personne. A cet effet, le terme « Personne américaine » désigne un ressortissant, national ou résident des Etats-Unis d’Amérique, une association organisée ou existant dans tout Etat, territoire ou possession des Etats-Unis d’Amérique, une société constituée conformément aux lois des Etats-Unis d’Amérique ou de l’un de leurs Etats, territoire ou possession, ou toute succession ou tout trust dont le revenu est imposable aux Etats-Unis, quelle qu’en soit l’origine.

Sources : Sauf indication contraire, les données émanent de LOIM.

Bien que certaines informations aient été obtenues de sources publiques et réputées fiables, sans vérification indépendante, nous ne pouvons garantir leur exactitude et exhaustivité.

Les avis et opinons sont exprimés à titre informatif uniquement et ne constituent pas une recommandation de LOIM pour l'achat, la vente ou la détention de quelque titre que ce soit. Les avis et opinions sont donnés en date de cette présentation et sont susceptibles de changer. Ils ne devraient pas être interprétés comme des conseils en investissement.

Aucune partie de ce document ne saurait être (i) copiée, photocopiée ou reproduite sous quelque forme que ce soit ou (ii) distribuée à toute personne autre qu’un employé, cadre, administrateur ou agent autorisé du destinataire sans l’accord préalable de Lombard Odier Funds (Europe) S.A.

© 2021 Lombard Odier IM. Tous droits réservés