global perspectives

Volatilität am Zinsmarkt: Kreditrisikoprämien als Quelle der Diversifikation

Der starke Anstieg der Renditen von US-Staatsanleihen und der Zinsen weltweit im Allgemeinen ist zum beherrschenden Thema an den Finanzmärkten geworden. Ein Anziehen der Zinsen parallel zur Verbesserung der Konjunkturaussichten war jedoch allgemein erwartet worden – warum also beunruhigt die Inflation die Marktteilnehmer, und was sind die Auswirkungen für Festzins-Investoren?

Wir sind der Meinung, dass die derzeitige Einpreisung der Leitzinserhöhungen durch den Markt verfrüht erscheint, und merken an, dass Risikoaufschläge in Zeiten, in denen das Zinsrisiko steigt, als guter Diversifikator für Anleger dienen könnten.

Warum steigen die Renditen so stark an?

Wie der Markt allgemein, so hatten auch wir für 2021 höhere Renditen und steilere Kurven erwartet, räumen aber ein, dass sich unser „Basis“-Konjunkturszenario als zu konservativ erwiesen hat, was die Geschwindigkeit der Erholung und die haushaltspolitischen Entwicklungen angeht. Die Verabreichung Verimpfung der Covid-19-Impfstoffe ist auf einem guten Weg, und die Mutationen des Virus scheinen – vorläufig – unter Kontrolle zu sein.

Von noch grösserer Bedeutung sind die Verabschiedung eines Konjunkturprogramms durch die Regierung Biden, das weitaus umfangreicher ausgefallen ist als erwartet, sowie die Aussicht auf ein Infrastrukturprogramm mit dem Titel „Build Back Better“, das auf USD 2–4 Billionen über einen Zeitraum von 10 Jahren geschätzt wird. Diese Faktoren haben die Erwartungen in Richtung einer deutlich stärkeren Erholung der Wirtschaft verschoben.

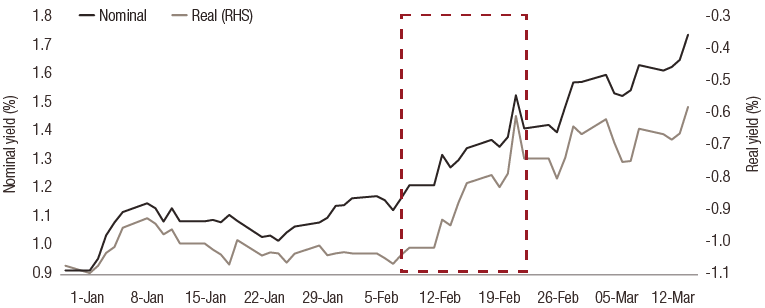

Der Umfang und die Geschwindigkeit der Nominalzinserhöhung, die in Abbildung 1 dargestellt ist, hat die Märkte überrascht. Was an den Märkten allerdings wirklich für Aufmerksamkeit sorgte, war der Anstieg der Realrenditen in der zweiten Februarhälfte. Da sich zusätzlich der Ausverkauf vom langen Ende der Zinskurve in den mittel- und kurzfristigen Bereich verlagerte, wirkte er sich stärker auf die Bewertung von Risikoanlagen aus.

Abbildung 1: Nominal- und Realrenditen von 10-jährigen US-Staatsanleihen, seit Jahresbeginn

Quelle: Bloomberg. Die Realverzinsung wird als 10-Jahres-Nominalrenditen abzüglich der Renditen von 10-jährigen inflationsindexierten Anleihen (Breakevens) berechnet. Stand am 18. März 2021.

Solange der Anstieg der Nominalrenditen durch die Erwartung einer robusteren Konjunkturerholung und dadurch erhöhte Inflationserwartungen angetrieben wird, kann die US-Notenbank (Fed) unserer Meinung nach ohne Weiteres an ihrem derzeitigen geldpolitischen Kurs festhalten. Dieses Szenario könnte ebenfalls zu einem Anstieg der Realrenditen führen, würde sich aber schrittweise über einen längeren Zeitraum vollziehen, sodass Risikoanlagen dies leichter verkraften könnten.

Bei einem plötzlichen, starken Anstieg der Realrenditen droht hingegen eine Straffung der finanziellen Rahmenbedingungen, bevor dies auf der Agenda der politischen Entscheidungsträger steht, was durch Justierungen der geldpolitischen Instrumente bekämpft werden dürfte. Letzteres hat die Volatilität an den Märkten in letzter Zeit erhöht und die Wertentwicklung von Risikoanlagen in Mitleidenschaft gezogen.

Renditeanker: Lockere Geldpolitik der kleinen Schritte

Die aktuelle Marktbewertung, die von einer ersten Zinserhöhung der Fed im Jahr 2022 ausgeht, steht im Widerspruch zur Eigenprognose der US-Notenbank, die davon ausgeht, dass der Leitzins bis 2024 auf dem aktuellen Niveau bleibt. Offizielle Vertreter der Fed haben sich energisch für das neue Konzept des Average Inflation Targeting (AIT) ausgesprochen und keine Andeutungen gemacht, dass es zu einem früheren Zeitpunkt zu Zinsschritten kommen wird.

Ganz in diesem Sinne wurden auf der Sitzung des Offenmarktausschusses im März zwar die Prognosen der Fed für Wachstum und Beschäftigung nach oben korrigiert, aber in der Kommunikation der Standpunkt wiederholt, dass die lockere Einstellung weiterhin notwendig sei, um die Erholung abzusichern, sodass die aktualisierten Projektionen weiterhin keine Erhöhung vor 2024 erwarten lassen. Darüber hinaus würden die Präferenzen der Fed in Bezug auf die zeitliche Abfolge ein solch schnelles Handeln nicht zulassen, denn wir würden erwarten, dass sie vor einer Zinserhöhung zunächst über einen längeren Zeitraum versuchen wird, die Anlagenkäufe zurückzufahren.

Unseres Erachtens ist die Flaute auf dem Arbeitsmarkt weiterhin beträchtlich, was bedeutet, dass die Entwicklung eines strukturellen Inflationsdrucks einige Zeit benötigen wird.

Davon abgesehen gehen wir trotz des umfangreichen Konjunkturpakets weiterhin davon aus, dass der Inflationsdruck in diesem Jahr eher vorübergehend sein wird, während die strukturellen Kräfte auf längere Sicht weiter deflationär wirken werden. Unseres Erachtens ist die Flaute auf dem Arbeitsmarkt nach wie vor beträchtlich, was bedeutet, dass die Entwicklung eines strukturellen Inflationsdrucks einige Zeit benötigen wird. Aufgrund von Basiseffekten dürfte die Gesamt- und Kerninflation bis Mitte 2021 über den Zielvorgaben der Fed liegen, wir gehen aber davon aus, dass sich dies bis zum Jahresende normalisieren wird.

Wir sind der Ansicht, dass die Nominalrenditen getrieben von Liquidität und Nachfrage-/Angebots-dynamik kurzfristig weiter steigen könnten, insbesondere solange die Fed sich nicht zu Kommentaren darüber hinreissen lässt, welches Renditeniveau sie als „zu hoch“ erachten würde. Allerdings sehen wir weniger Spielraum für einen längerfristigen, nachhaltigen Anstieg der Zinsen, sollten sich Anzeichen eines strukturellen Inflationsanstiegs nicht bewahrheiten.

Letztlich gehen wir davon aus, dass die Fed die Realrenditen weiterhin im negativen Bereich verankern wird. Für höhere Nominalrenditen wäre sie nur dann empfänglich, wenn diese eine wirtschaftliche Erholung und eine Wachstumsbeschleunigung widerspiegeln würden. Dies dürfte unserer Ansicht nach den Spielraum für einen weiteren deutlichen Anstieg der längerfristigen Renditen auf mittlere Sicht begrenzen.

Risikoaufschläge zur Diversifizierung des Zinsrisikos

Vor diesem Hintergrund möchten wir die diversifizierenden Eigenschaften von Risikoaufschlägen in Verkaufsphasen von Anleihen beleuchten, wovon Anleger auf kürzere Sicht profitieren könnten.

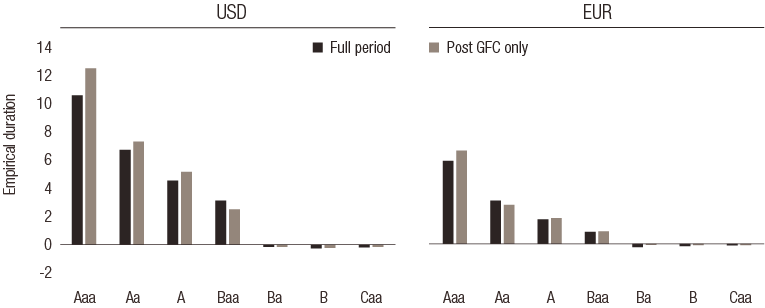

Die Duration misst die Exposition gegenüber dem Zinsrisiko, lässt die Sensitivität bezüglich des Risikoaufschlags jedoch unberücksichtigt. Als Alternative verwenden wir die empirische Duration, um die Auswirkung eines Anstiegs der risikofreien Zinssätze auf die Renditen von Vermögenswerten zu messen, was den Diversifizierungsaspekt von Risikoaufschlägen berücksichtigt. Die empirische Duration stellt die beobachtete historische Beziehung zwischen Zinsrenditen und Gesamtrenditen dar, wobei eine niedrigere empirische Duration auf eine geringere Auswirkung der Zinsen auf die Gesamtrenditen hinweist.

Wir verwenden die empirische Duration, um die Auswirkung eines Anstiegs der risikofreien Zinssätze auf die Renditen von Vermögenswerten zu messen, was den Diversifizierungsaspekt von Risikoaufschlägen berücksichtigt.

Abbildung 2 zeigt die empirische Duration nach Unternehmensanleihesegmenten in USD- und EUR-Märkten. Die empirische Duration ist bei Investment-Grade-Bewertungen (IG) sehr signifikant, bei Crossover-Bewertungen (BBB und BB) jedoch wesentlich geringer und in den Hochzinssegmenten (HY) sogar negativ. Wir stellen ausserdem fest, dass dies sowohl in den EUR- als auch in den USD-Märkten ein dauerhaftes Merkmal dieser Segmente ist, nicht nur vor, sondern auch nach der Finanzkrise von 2008.

Abbildung 2: Empirische Duration1 (Jan. 2002 – Feb. 2021)

Quelle: Berechnungen von LOIM, Bloomberg Barclays Indizes. Berechnet anhand einer Regression von monatlichen Renditen und optionsbereinigten Durationen zum Periodenende. Zeit nach der Finanzkrise, repräsentativ für Jan. 2010 – Feb. 2021. Die in der Vergangenheit erzielte Performance ist kein verlässlicher Hinweis auf zukünftige Renditen.

Die reduzierte empirische Duration bei Vermögenswerten mit niedrigerem Rating ist auf die höhere Bedeutung des Risikoaufschlags als Renditetreiber zurückzuführen, verbunden mit einer weitestgehend negativen Korrelation zwischen Zinsen und Risikoaufschlägen über längere Zeiträume hinweg. Eine solche Beziehung legt nahe, dass Vermögenswerte mit niedrigerem Rating in Verkaufsphasen von Anleihen eine Diversifizierung2 bieten könnten.

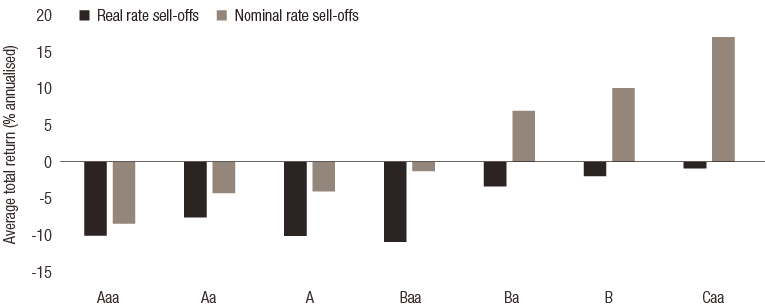

In Abbildung 3 zeigen wir die durchschnittlichen annualisierten Gesamtrenditen der Segmente in Zeiten steigender Zinsen. In Übereinstimmung mit den empirischen Durationen zeigen Segmente mit erhöhtem Kreditrisiko (Crossover- und Hochzinssegment) aufgrund der Diversifizierung durch die Risikoaufschlagkomponente in Zeiten steigender Nominalzinsen flache bis positive Renditen. Die durationsdominierten IG-Segmente werden hingegen stark in Mitleidenschaft gezogen.

Diese Analyse ergibt jedoch auch einen wichtigen Aspekt für das Thema Diversifizierung von Zinsrisiken durch Risikoaufschläge, wie die Wertentwicklung in Phasen rückläufiger Realzinsen in Abbildung 3 zeigt. In diesem Szenario sinkt der durch die Diversifizierung des Zinsrisikos mit Risikoaufschlägen erzielte Schutz, da Risikoaktiva aufgrund der Straffung der finanziellen Rahmenbedingungen ebenfalls teurer werden. Dies ist ein wichtiger Vorbehalt, der in der Beziehung zwischen Zinsen und Risikoaufschlägen zu beachten ist, wir möchten allerdings betonen, dass er sich auf Verkaufsphasen bei stark steigender Realverzinsung konzentriert – ein Szenario, das wir im kommenden Jahr angesichts des aktuellen, von der Fed vorgegebenen geldpolitischen Rahmens nicht für realistisch halten.

Abbildung 3: Durchschnittliche monatliche Gesamtrenditen nach Unternehmens-Rating in Verkaufsphasen von Anleihen (annualisiert, Jan. 97 bis Feb. 21)

Quelle: Bloomberg Barclays Indices, Berechnungen von LOIM. berechnet mit monatlichen US-Marktdaten. Eine Ausverkaufsphase wird definiert als die Zeitspanne zwischen dem Höchst- und dem Tiefstwert einer Periode, in der ein Renditeanstieg von mindestens 4 Basispunkten – gemessen an der durch die Duration geteilten Gesamtrendite – verzeichnet wird. Die Renditen können sich ändern und im Laufe der Zeit schwanken. Die in der Vergangenheit erzielte Performance ist kein verlässlicher Hinweis auf zukünftige Renditen.

Risikoaufschlag als langfristiger Diversifikator

Zusammenfassend erwarten wir für den Rest des Jahres, dass ein weiterer Anstieg der Nominalrenditen weitgehend von den Inflationserwartungen bestimmt wird, während die Zentralbanken die Entwicklung der Realzinsen genau steuern werden. Wir gehen bei einem solchen Szenario davon aus, dass die diversifizierenden Eigenschaften von Risikoaufschlägen bestehen bleiben und Spielraum für einen geringeren Spread als gegenwärtig vorhanden ist. Aus Sicht der Vermögensallokation begünstigt dies unserer Meinung nach die Segmente des Anleihenspektrums mit höheren Spreads.

Fondspositionierung

Unsere Unternehmensanleihenfonds im Crossover- und Schweizer-Franken-Segment profitieren von ihrer strukturellen Zusammensetzung. Wie zuvor gezeigt, profitieren Segmente mit höheren Spreads von Renditen aus Risikoaufschlägen, die in Verkaufsphasen von Anleihen stärker zur Wertentwicklung beitragen als Segmente mit niedrigeren Renditespreads.

Zweitens sind unsere Aggregate-Strategien mit Festzinspapieren (Global Fixed Income Opportunities und Swiss Franc Bond) so konzipiert, dass wir den Spielraum haben, uns aktiv zu positionieren. Wir bauen Flexibilität in unseren Anlageprozess ein, damit wir eingreifen und bestimmte Chancen nutzen oder uns gegen bestimmte Risiken absichern können.

Wir haben aus taktischen Gründen Overlays in kurzer Duration implementiert, weil wir die Inflation bereits als ein Hauptrisiko für 2021 identifiziert hatten.

So haben wir aus taktischen Gründen Overlays in kurzer Duration implementiert, weil wir die Inflation bereits als ein Hauptrisiko für 2021 identifiziert hatten. Dieses Overlay gilt für Strategien sowohl mit aktiven Zins- als auch Risikoaufschlagspositionen. Die daraus resultierende Untergewichtung der Duration verglichen mit Referenzwerten ist einer der Gründe für die überdurchschnittliche Wertentwicklung3.

Darüber hinaus beinhaltet taktische Vermögensallokation innerhalb der Strategie Global Fixed Income Opportunities seit einigen Monaten eine Untergewichtung in Staatsanleihen der entwickelten Märkte zugunsten von Segmenten, die wir als werthaltiger erachten. Dies hat dazu beigetragen, die Rückgänge im Vergleich zu den globalen Gesamtindizes insbesondere im Jahr 2021 abzumildern.

sources.

Wichtige Hinweise.

Lombard Odier Investment Managers („LOIM“) ist ein Markenzeichen.

Dieses Dokument wird ausschließlich zu Informationszwecken bereitgestellt und stellt weder ein Angebot noch eine Empfehlung zum Kauf oder Verkauf eines Wertpapiers oder einer Dienstleistung dar. Es darf nicht in Rechtsordnungen verbreitet, veröffentlicht oder genutzt werden, in denen eine solche Verbreitung, Veröffentlichung oder Nutzung rechtswidrig wäre. Dieses Dokument enthält keine personalisierte Empfehlung oder Beratung und ersetzt keinesfalls eine professionelle Beratung zu Anlagen in Finanzprodukten. Anleger sollten vor Abschluss eines Geschäfts die Angemessenheit der Investition unter Berücksichtigung ihrer persönlichen Umstände sorgfältig prüfen und gegebenenfalls einen unabhängigen Fachberater hinsichtlich der Risiken und etwaiger rechtlicher, regulatorischer, finanzieller, steuerlicher und buchhalterischer Auswirkungen konsultieren. Dieses Dokument ist Eigentum von LOIM und wird den Empfängern ausschließlich zum persönlichen Gebrauch überlassen. Es darf ohne vorherige schriftliche Genehmigung von LOIM weder ganz noch auszugsweise vervielfältigt, übermittelt, abgeändert oder für einen anderen Zweck verwendet werden. Dieses Dokument gibt die Meinungen von LOIM zum Datum seiner Veröffentlichung wieder.

Weder das vorliegende Dokument noch Kopien davon dürfen in die USA, in die Gebiete unter der Hoheitsgewalt der USA oder in die der Rechtsprechung der USA unterstehenden Gebiete versandt, dorthin mitgenommen, dort verteilt oder an US-Personen bzw. zu deren Gunsten abgegeben werden. Als US-Person gelten zu diesem Zweck alle Personen, die US-Bürger oder Staatsangehörige sind oder ihren Wohnsitz in den USA haben, alle Personengesellschaften, die in einem Bundesstaat oder Gebiet unter der Hoheitsgewalt der USA organisiert sind oder bestehen, alle Kapitalgesellschaften, die nach US-amerikanischem Recht oder dem Recht eines Bundesstaates oder Gebiets, das unter der Hoheitsgewalt der USA steht, organisiert sind, sowie alle in den USA ertragssteuerpflichtigen Vermögensmassen oder Trusts, ungeachtet des Ursprungs ihrer Erträge.

Datenquelle: Sofern nicht anders angegeben, wurden die Daten von LOIM aufbereitet.

Obwohl gewisse Informationen aus als verlässlich geltenden öffentlichen Quellen stammen, können wir ohne eine unabhängige Prüfung die Genauigkeit oder Vollständigkeit aller aus öffentlichen Quellen stammenden Informationen nicht garantieren.

Die in diesem Dokument geäußerten Ansichten und Einschätzungen dienen ausschließlich Informationszwecken und stellen keine Empfehlung von LOIM zum Kauf, Verkauf oder Halten von Wertpapieren dar. Die Ansichten und Einschätzungen entsprechen dem Stand zum Zeitpunkt dieses Dokuments und können sich ändern. Sie sind nicht als Anlageberatung zu verstehen.

Dieses Material darf ohne vorherige Genehmigung von Lombard Odier Funds (Europe) S.A. weder vollständig noch auszugsweise (i) in irgendeiner Form oder mit irgendwelchen Mitteln kopiert, fotokopiert oder vervielfältigt oder (ii) an Personen abgegeben werden, die nicht Mitarbeiter, leitende Angestellte, Verwaltungsratsmitglieder oder bevollmächtigte Vertreter des Empfängers sind. ©2021 Lombard Odier IM. Alle Rechte vorbehalten.