investment viewpoints

Impatto della pandemia sul credito: opportunità settoriali

La pandemia di COVID-19 non ha inciso allo stesso modo su tutti i settori economici. Ed ha avuto un impatto molto differenziato nei diversi segmenti dei mercati delle obbligazioni societarie.

Nell’arco di poche settimane, la pandemia ha creato un contesto molto difficile per alcune aziende, ossia ricavi praticamente azzerati per il futuro prevedibile. Le misure di confinamento vengono oggi gradualmente allentate, ma il distanziamento sociale sembra destinato a proseguire, determinando, per alcuni, una prolungata assenza di ricavi.

Altri settori, tuttavia, saranno molto meno penalizzati.

Ci attendiamo che le misure senza precedenti introdotte dalle banche centrali attenuino i rischi sistemici dovuti alla pandemia. Le politiche monetarie straordinariamente accomodanti stanno già fornendo grande supporto agli spread generando condizioni più fluide sui mercati del credito, e presumibilmente continueranno a farlo fino a che la turbolenza economica creata da COVID-19 si sarà placata. Una volta che i rischi sistemici saranno sotto controllo, tuttavia, ci attendiamo una significativa dispersione a livello sia di economie che di mercati, cominciando dall’impatto sui diversi settori.

I rischi settoriali derivanti dalla pandemia sono importanti, dal momento che influenzeranno il futuro economico delle aziende nel lungo periodo. Rileviamo spesso, tuttavia, che le valutazioni di mercato sono “disconnesse” da questa dispersione settoriale, creando di conseguenza interessanti opportunità d’investimento.

Settori ad alto e basso impatto a confronto

In linea generale, prevediamo che i settori più vicini ai consumatori, che offrono beni e servizi discrezionali e “rinviabili”, risentiranno di un forte effetto negativo. I settori che forniscono o supportano quelli ad alto impatto, presumibilmente, subiranno invece ripercussioni più moderate.

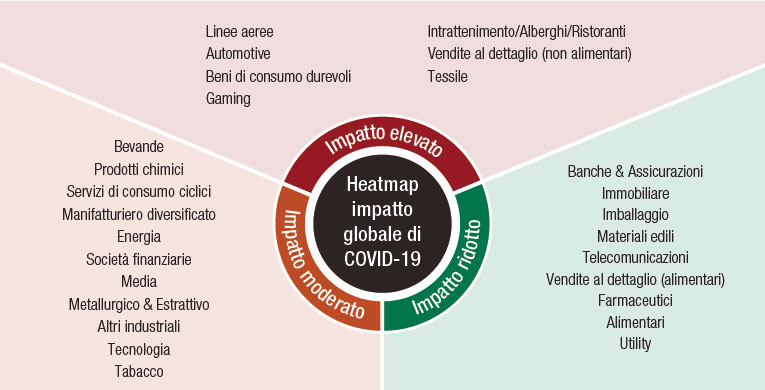

Questa heatmap sintetizza la nostra opinione (Figura 1). I settori ad alto impatto si riferiscono alle aree che subiscono le ripercussioni peggiori a causa della pandemia, mentre gli altri settori sono meno colpiti, o non sono colpiti.

Figura 1. Heatmap settoriale dell’impatto di COVID-19

Il 2020 non è il 2008

Ogni crisi ha i propri vincitori e i propri vinti: sono le caratteristiche delle singole crisi a determinare quali settori rientreranno in quale categoria e, di conseguenza, quale percentuale del mercato avrà un’esposizione elevata. La crisi finanziaria globale del 2008 viene sempre più spesso utilizzata come “lente” attraverso la quale comprendere e prevedere le ripercussioni della pandemia in corso. Siamo convinti tuttavia che le due crisi abbiano radici molto differenti e che, quindi, genereranno risultati diversi a livello settoriale.

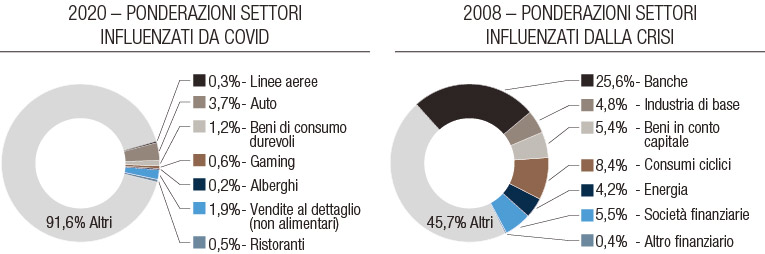

Nella Figura 2, valutiamo l’universo delle obbligazioni societarie globali al settembre 2008 e al marzo 2020, ponderando i settori ad alto impatto rispetto agli altri.

Figura 2. Impatto sui settori delle obbligazioni societarie globali: 2020 vs 2008

Crediamo che la pandemia del 2020 abbia avuto un impatto settoriale più limitato rispetto alla crisi del 2008 dal punto di vista dell’intero universo d’investimento. In effetti, i settori ad alto impatto del 2020 rappresentano circa l’8-9% dell’universo, mentre nella crisi del 2008, circa il 54% rientrava nei settori che consideriamo molto colpiti.

Poche differenze tra le valutazioni in un contesto di vendite indiscriminate

Stando ai fondamentali, il selloff delle obbligazioni societarie della primavera 2020 avrebbe dovuto essere molto diversificato, dal momento che la pandemia non ha avuto, e non avrà, lo stesso impatto su tutti i settori. Razionalmente, le valutazioni dei settori ad alto impatto avrebbero dovuto risentire in misura maggiore. Questo, tuttavia, non è successo, e tutti i settori dei mercati del credito sono stati indistintamente travolti da ondate di vendite indiscriminate.

La fuga verso la liquidità (o corsa ai contanti), che è stata una delle ragioni alla base del selloff, ha esacerbato questo trend. Crediamo che un’ondata di vendite tanto indiscriminata crei opportunità per i portafogli gestiti attivamente e rilanci la possibilità di rendimenti più elevati dopo un decennio di rendimenti “bassi, a lungo”.

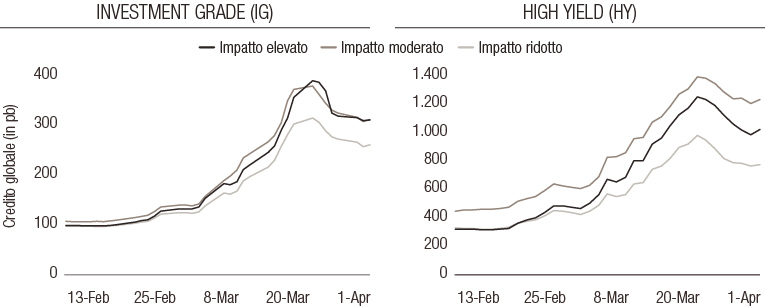

Nella Figura 3, rappresentiamo i differenziali di credito medi dei settori ad alto, medio e basso impatto, come definiti nella nostra heatmap. Il grafico mette in evidenza una scarsissima differenziazione, con molti settori a basso impatto travolti dal selloff generale del mercato.

Figura 3. Credito globale (in pb) suddiviso in base all’impatto di COVID-19 sulle attività aziendali

Fonte: Bloomberg Barclays, calcoli LOIM. I rendimenti sono soggetti a variazioni e possono cambiare nel tempo. La performance passata non è un indicatore di risultati futuri.

Gli spread settoriali si sono disconnessi anche dalle rispettive medie di lungo periodo. Molti settori a basso impatto sono negoziati a livelli ben superiori rispetto alle medie di lungo termine e, in alcuni casi, a livelli anche più elevati rispetto ai settori ad alto impatto (su base normalizzata). Questi livelli di spread sui titoli a basso impatto non rispecchiano in modo attendibile il prevedibile effetto del virus.

Posizioniamo quindi i nostri portafogli di obbligazioni societarie in modo da massimizzare tali opportunità. Ad esempio, nella fase del processo di selezione dedicata all’analisi bottom-up della nostra strategia di crossover, puntiamo ad acquisire spread di credito supplementari nei settori che consideriamo a basso impatto. Attualmente, questi includono banche, immobiliare residenziale, alimentari e vendite al dettaglio basate su Internet. I mercati, tuttavia, sono in costante movimento ed è pertanto necessario affidarsi agli esperti per sfruttare attivamente le prospettive migliori.

Siamo convinti che questo relativo mispricing rappresenti per i gestori attivi una grande opportunità in termini di alfa opportunità in termini di alfa.

Fare clic qui per scaricare l’intero white paper “Credit where credit is due”.