investment viewpoints

Are strong earnings making equities more affordable?

In the latest instalment of Simply Put, where we make macro calls with a multi-asset perspective, we assess the case for P/E normalisation and consider how this can benefit investors in an environment of rising rates.

|

Need to know

|

|---|

Corporate earnings: the US and Europe lead the way

This latest earnings season leaves little room for doubt: economic growth may have weakened in the third quarter but remained very solid. Consistency across leading economic indicators, such as the US ISM or the German IFO, was almost perfect.

Overall, third-quarter corporate sales in developed markets rose by 17%, and earnings rose by just over 26% in quarter-on-quarter terms, as margins improved. Thanks to its more sectorial exposure, the European equity market led this rebound with a 50% surge in quarterly earnings. US equities were next, rising 37%. However, Asian equities exhibited signs of slowing corporate earnings growth with weaker earnings across several sectors. In general, almost 10% of companies in the US and Europe delivered positive earnings surprises, compared with almost none in Asia.

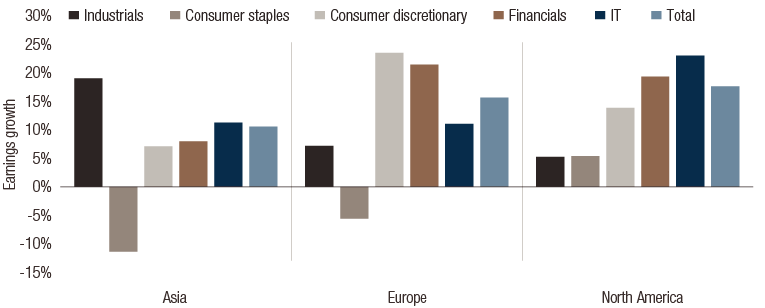

Earnings expanded by a substantial 16% in annual terms. Figure 1 provides some granularity for year-on-year expected earnings growth. North American equities clearly benefited from the combined growth of the information technology sector (+23%) and financials (+19%). Europe also benefited from the performance of financials (+21%), as well as strength from the consumer discretionary sector (+24%). Asia showed weaknesses: earnings in the utilities and consumer staples sectors contracted by 21% and 11% respectively, although industrials grew by 19%.

FIG. Chart 1. Expected annual earnings growth, year-on-year

Source : Bloomberg, LOIM as at November 2021. For illustrative purposes only.

Are Asia corporates really struggling?

China and Asia as a whole are experiencing more economic difficulties than the rest of the world at present. For those who follow their business-cycle indicators, this should not be surprising. However, this earnings season still contributed to our positive long-term outlook on the region. Economic growth increased during the quarter and few sectors suffered from higher input costs – indeed, overall margins even improved during the season.

This should help to dispel any lingering doubts that equities can be used to hedge inflation risk in multi-asset portfolios. Indeed, amid strong demand, companies generally had no issue in passing through their increased costs.

Normalisation is normal at this stage of the cycle

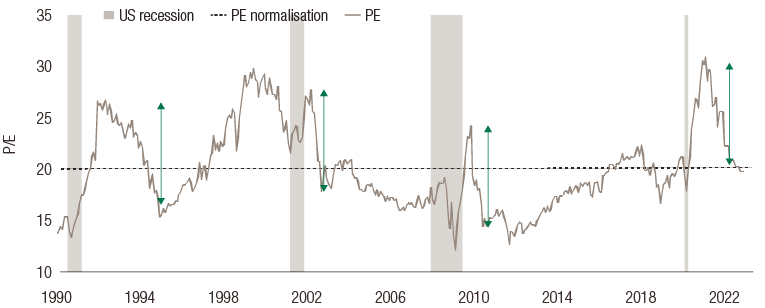

Because growth and corporate performance have remained strong despite market doubts, we do not expect earnings to contract in the fourth quarter. Figure 2 illustrates what, to us, is an obvious conclusion right now: if global equities are perceived as becoming expensive, it is because the classic dialectic of ‘multiple expansion’ and ’P/E contraction" has been forgotten.

It consists of two phases. The first begins when economies are exiting recession, animal spirits stir. Investors look through the wall of worry as governments and central banks commit stimulus. Even though corporate earnings tend to decrease at this point, hopes for a recovery drive expectations of a cyclical upswing. At such a time, the performance of equity markets is typically resurgent, re-rating strongly ahead of earnings, driving a P/E multiple expansion in which earnings are growing less than price, reflecting anticipated growth.

FIG. 2. US equities: P/E ratio and expected normalisation

Reading note: green arrows indicate periods of post-recession PE normalisation. They have historically accompanied been by a positive performance for world indices.

Source: Bloomberg, LOIM as at November 2021. For illustrative purposes only. Past performance is not a guarantee of future results.

In the second phase, P/E ratios deflate – not because of declining prices but because growing earnings are catching up with valuations. This causes multiples to contract and the market to climb at a slower pace. At this point, investors often scrutinise earnings releases for evidence of the hoped-for growth that is still embedded in their outlooks and are very sensitive to earnings surprises, guidance and company outlooks, as well as any macroeconomic data that may upset these expectations.

In our view, this is the phase we are currently experiencing – which is consistent with those of the last 25 years – and suggests earnings will continue to grow during the fourth quarter. Our estimates place the P/E valuations of global equities close to their long-term levels – at about 20 – by year-end.

Putting rising interest rates aside for a moment, equity valuations should become attractive as we enter 2022, in our view. Bringing inflation back into the picture, the recent performance of equities amid higher input costs means that cheaper stocks is good news for both equity and multi-asset investors.

|

Simply put, the improvement in corporate earnings in the third quarter means equities should gradually become cheaper, in our view. By the end of the year, the P/E ratio of global equities should return to long-term levels, which will be a good starting point for 2022. |

informations importantes.

À l’usage des investisseurs professionnels uniquement

Le présent document a été publié par Lombard Odier Funds (Europe) S.A., société anonyme (SA) de droit luxembourgeois, ayant son siège social sis 291, route d’Arlon, 1150 Luxembourg, agréée et réglementée par la CSSF en tant que Société de gestion au sens de la directive 2009/65/CE, telle que modifiée, et au sens de la directive 2011/61/UE sur les gestionnaires de fonds d’investissement alternatifs (directive GFIA). La Société de gestion a pour objet la création, la promotion, l’administration, la gestion et la commercialisation d’OPCVM luxembourgeois et étrangers, de fonds d’investissement alternatifs (« FIA ») et d’autres fonds réglementés, d’organismes de placement collectif ou d’autres véhicules d’investissement, ainsi que l’offre de services de gestion de portefeuille et de conseil en investissement.

Lombard Odier Investment Managers (« LOIM ») est un nom commercial.

Ce document est fourni à titre d’information uniquement et ne constitue pas une offre ou une recommandation d’acquérir ou de vendre un titre ou un service quelconque. Il n’est pas destiné à être distribué, publié ou utilisé dans une quelconque juridiction où une telle distribution, publication ou utilisation serait illégale. Ce document ne contient pas de recommandations ou de conseils personnalisés et n’est pas destiné à remplacer un quelconque conseil professionnel sur l’investissement dans des produits financiers. Avant de conclure une transaction, l’investisseur doit examiner avec soin si celle-ci est adaptée à sa situation personnelle et, si besoin, obtenir des conseils professionnels indépendants au sujet des risques, ainsi que des conséquences juridiques, réglementaires, financières, fiscales ou comptables. Ce document est la propriété de LOIM et est adressé à son destinataire pour son usage personnel exclusivement. Il ne peut être reproduit (en totalité ou en partie), transmis, modifié ou utilisé dans un autre but sans l’accord écrit préalable de LOIM. Ce document contient les opinions de LOIM, à la date de publication.

Ni ce document ni aucune copie de ce dernier ne peuvent être envoyés, emmenés ou distribués aux États-Unis, dans l’un de leurs territoires, possessions ou zones soumises à leur juridiction, ni à une personne américaine ou dans l’intérêt d’une telle personne. À cet effet, l’expression « Personne américaine » désigne tout citoyen, ressortissant ou résident des États-Unis d’Amérique, toute association organisée ou existant dans tout État, territoire ou possession des États-Unis d’Amérique, toute société organisée en vertu des lois des États-Unis ou d’un État, d’un territoire ou d’une possession des États-Unis, ou toute succession ou trust soumis dont le revenu est imposable aux États-Unis, qu’en soit l’origine.

Source des chiffres : sauf mention contraire, les chiffres sont fournis par LOIM.

Bien que certaines informations aient été obtenues auprès de sources publiques réputées fiables, sans vérification indépendante, nous ne pouvons garantir leur exactitude ni l’exhaustivité de toutes les informations disponibles auprès de sources publiques.

Les avis et opinions sont exprimés à titre indicatif uniquement et ne constituent pas une recommandation de LOIM pour l’achat, la vente ou la détention de quelque titre que ce soit. Les avis et opinions sont donnés en date de cette présentation et sont susceptibles de changer. Ils ne devraient pas être interprétés comme des conseils en investissement.

Aucune partie de ce document ne saurait être (i) copiée, photocopiée ou reproduite sous quelque forme et par quelque moyen que ce soit, ou (ii) distribuée à toute personne autre qu’un employé, cadre, administrateur ou agent autorisé du destinataire sans l’accord préalable de Lombard Odier Funds (Europe) S.A. Au Luxembourg, ce document est utilisé à des fins marketing et a été approuvé par Lombard Odier Funds (Europe) S.A., qui est autorisée et réglementée par la CSSF.

© 2021 Lombard Odier IM. Tous droits réservés.