investment viewpoints

S’adapter à l’inévitabilité du changement climatique

Aujourd’hui, notre planète est confrontée à une crise majeure : le changement climatique et son impact sur l’environnement. Pour être efficaces, les mesures en réponse à cette crise devront s’articuler autour de deux axes : d’une part, atténuer la progression du changement climatique dans un monde sous contrainte carbone et, d’autre part, s’adapter aux conséquences inévitables de ce changement. Ces deux volets de mesures constituent non seulement les éléments essentiels d’une stratégie efficace en matière de climat, mais ils créent également des opportunités d’investissement uniques, sous-estimées et en pleine expansion.

Après des années de sensibilisation aux changements climatiques, les efforts déployés continuent de cibler essentiellement les mesures d’atténuation et les activités qui sont déjà à faible teneur en carbone ou qui sont viables dans un monde sous contrainte carbone. Pour atteindre l’objectif le plus ambitieux de l’Accord de Paris de 2015 (limiter la hausse des températures à 1,5 °C), il faudra procéder à une réduction radicale des émissions : diviser par deux les émissions mondiales d’ici 2030, puis supprimer complètement les émissions carbone (et, d’ici les années 2060, la totalité des émissions de gaz à effet de serre).

Pourtant, même dans le scénario le plus favorable, les communautés et les entreprises du monde entier devront encore faire face à de profonds changements qui affecteront leur environnement opérationnel et leur mode de vie, à mesure que les effets de la dégradation du climat se manifesteront. Des répercussions économiques graves sont inévitables et elles pourraient coûter jusqu’à USD 54’000 milliards dans un scénario réchauffement de 1,5 °C ou jusqu’à USD 69’000 milliards dans un scénario réchauffement de 2 °C1. Par conséquent, il est plus important que jamais d’investir dans l’amélioration de notre résilience et de nos capacités d’adaptation.

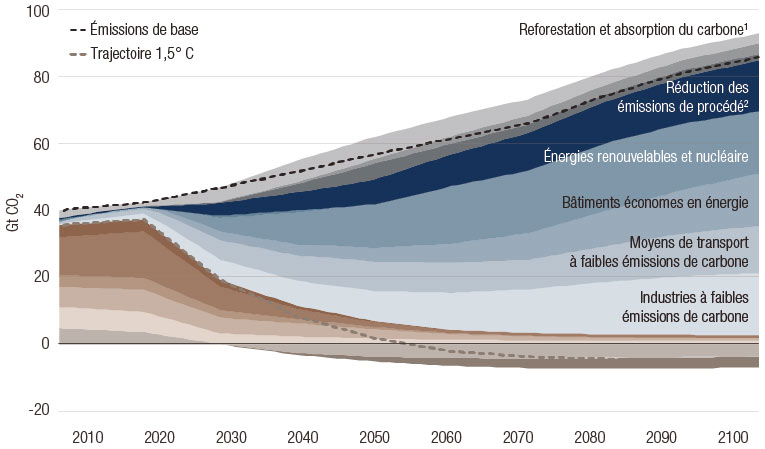

Transitions nécessaires pour atteindre l'économie nette zéro (Gt Co2)

Source: analyse LOIM. 1Agriculture, foresterie et changement d'affectation des terres (AFOLU); 2 Émissions de l'industrie non liées à l'énergie, telles que les émissions provenant de la fabrication du ciment.

Les produits de placement axés sur l’investissement durable ont longtemps sous-estimé l’adaptation, mais les initiatives internationales reconnaissent de plus en plus l’importance de cet aspect. Par exemple, l'Accord de Paris a fixé un objectif mondial en matière d’adaptation, consistant à renforcer les capacités d’adaptation, à accroître la résilience au changement climatique et à réduire la vulnérabilité à ce changement2. De même, la Banque mondiale a lancé un plan d’action qui prévoit une augmentation du financement direct de l’adaptation jusqu’à USD 50 milliards au cours de la période 2021-20253, ce qui placera l’adaptation et la résilience sur un pied d’égalité avec les mesures d’atténuation du changement climatique. En outre, en vertu de la nouvelle taxonomie européenne pour le financement durable adoptée en 2019, l’adaptation est reconnue comme une activité éligible au même titre que les actions d’atténuation.

Comment s’adapter ?

Selon le Programme des Nations Unies pour l’environnement (PNUE), un budget annuel de USD 500 milliards serait nécessaire au niveau mondial pour financer les activités d’adaptation4. À ce jour, 5% seulement des investissements axés sur le changement climatique sont consacrés aux efforts d’adaptation5. Or on estime qu’un investissement en faveur de l’adaptation réalisé très tôt offre un ratio coût-bénéfice d’un sur quatre, car il permet d’éviter des conséquences bien plus graves par la suite.

À l’heure actuelle, les investisseurs disposent de peu de produits leur permettant d’investir directement dans les opportunités d’adaptation. Les fonds dits « verts » et/ou de « cleantech » (technologies propres) offrent une exposition à des technologies très médiatisées dans le domaine des énergies renouvelables ou de la mobilité électrique, et les fonds à faible émission carbone ont tendance à privilégier des segments d’activité industrielle dont l’empreinte écologique est plus faible. Aucun de ces fonds n’aborde la transition nécessaire dans toute son ampleur, ni n’offre de réponse aux exigences considérables et accrues en matière d’adaptation à la dégradation du climat.

Il est raisonnable de penser que le marché des mesures d’adaptation va sans doute croître. À eux seuls, les membres du G20 ont prévu un budget compris entre USD 60’000 et 70’000 milliards pour les seules dépenses d’infrastructure d’ici à 20306. Par ailleurs, compte tenu de l’urbanisation constante, il reste encore à construire environ 60% de l’environnement urbain qui accueillera la population mondiale d’ici 20507. Il est donc nécessaire non seulement d’augmenter les investissements dans les nouvelles infrastructures de façon à suivre le rythme de la croissance économique et démographique au niveau mondial, mais aussi d’adapter les infrastructures existantes pour réduire leur intensité carbone et accroître leur résilience aux conséquences du changement climatique.

L’adaptation en action

Le nombre, l’ampleur et la portée des projets liés à l’adaptation ne cessent d’augmenter. New York a annoncé un projet de USD 10 milliards visant à protéger Manhattan de la montée du niveau de la mer et des risques d’inondation8. En Chine, USD 300 milliards ont été affectés aux « villes-éponges » pour que celles-ci puissent accroître leur capacité à absorber et à acheminer l’eau grâce à des investissements dans le secteur des infrastructures immatérielles, des espaces verts et des revêtements poreux, plutôt que selon le modèle traditionnel axé sur le béton ou la croissance urbaine. D’autres villes et pays devront suivre ces exemples pour se préparer à l’avenir qui les attend.

Le Compartiment LO Climate Transition considère les mesures d’adaptation au changement climatique comme faisant partie intégrante de la transition climatique. L’augmentation de la résilience par le renforcement des infrastructures, le suivi des risques au moyen d’outils météorologiques et la gestion des impacts par des activités de réassurance sont autant d’exemples d’initiatives qui offrent un avantage concurrentiel aux entreprises à risque, tout en rehaussant l’attrait des sociétés fournissant ces solutions aux yeux des investisseurs.

Le Compartiment permet de traduire en mesures concrètes la nécessité de mettre les activités de réduction des émissions carbone sur un pied d’égalité avec celles d’adaptation anticipée, car il inclut explicitement dans son univers d’investissement les entreprises qui, selon nous, offrent des solutions pour s’adapter aux effets de la détérioration du climat et pour en assurer le suivi.

Veuillez cliquer ici pour lire le rapport.

sources.

informations importantes.

Lombard Odier Investment Managers (« LOIM ») est un nom commercial.

Ce document est fourni exclusivement à des fins d’information et ne constitue pas une offre ou une recommandation d’achat ou de vente d’une valeur mobilière ou d’un service. Il n’est pas destiné à être distribué, publié ou utilisé dans une juridiction où une telle distribution, publication ou utilisation serait illégale. Ce document ne contient pas de recommandations ou de conseils personnalisés et n'est pas destiné à remplacer des conseils professionnels au sujet d’investissements dans des produits financiers. Avant de conclure une transaction, l’investisseur doit examiner avec soin si celle-ci est adaptée à sa situation personnelle et, si besoin, obtenir des conseils professionnels indépendants au sujet des risques, ainsi que des conséquences juridiques, réglementaires, financières, fiscales ou comptables. Ce document est la propriété de LOIM et est adressé à son destinataire pour son usage personnel exclusivement. Il ne peut être reproduit (en partie ou dans son intégralité), transmis, modifié ou utilisé dans un autre but sans l’accord écrit préalable de LOIM. Ce document contient les opinions de LOIM à la date de publication.

Ni le présent document, ni une copie de celui-ci ne peuvent être envoyés, amenés ou distribués aux États-Unis d’Amérique, dans l’un de leurs territoires, possessions ou zones soumis à leur juridiction, ou à l’attention ou dans l’intérêt d’un ressortissant américain (US Person). À cet effet, le terme « ressortissant » désigne tout citoyen, ressortissant ou résident des États-Unis d’Amérique, tout partenariat organisé ou existant dans un État, territoire ou possession des États-Unis d’Amérique, toute société de capitaux soumise au droit des États-Unis d’Amérique ou d’un État, territoire ou possession des États-Unis d’Amérique, ou toute propriété ou tout trust soumis à l’impôt fédéral des États-Unis d’Amérique, quelle que soit la source de ses revenus.

Source des chiffres : sauf mention contraire, les chiffres sont fournis par LOIM.

Bien que certaines informations proviennent de sources publiques réputées fiables, en l’absence de vérification indépendante, nous ne pouvons garantir leur exactitude et leur exhaustivité.

Les avis et opinons sont exprimés à titre informatif uniquement et ne constituent pas une recommandation de LOIM pour l'achat, la vente ou la détention de quelque titre que ce soit. Les avis et opinions sont exprimés en date de cette présentation et sont susceptibles de changer. Ils ne doivent pas être interprétés comme des conseils en investissement.

Aucune partie de ce document ne saurait être (i) copiée, photocopiée ou reproduite sous quelque forme que ce soit ou (ii) distribuée à toute personne autre qu’un employé, cadre, administrateur ou agent autorisé du destinataire sans l’accord préalable de Lombard Odier Funds (Europe) S.A. © 2020 Lombard Odier IM. Tous droits réservés.