investment viewpoints

In nachhaltige Anleihen investieren: Gemeinsam ist man stärker

Unser Ausgangspunkt ist einfach: Wir streben über einen 3-5-Jahres-Zeitraum eine Rendite von 3 % über dem Geldmarktsatz an.1 Um dieses Ziel zu erreichen, wenden wir für unsere Global Fixed Income Opportunities-Strategie bei der Vermögensallokation einen dynamischen und disziplinierten Prozess an. Was uns jedoch von anderen unterscheidet, ist die Umsetzung: Wir wenden einen charakteristischen Multi-Portfoliomanager (PM)-Ansatz an, bei dem jedem PM ein individuelles Risikobudget zugeteilt wird, in dessen Rahmen sie ihre Überzeugung innerhalb der allgemeinen Allokationsparameter des Portfolios zum Ausdruck bringen können. Unsere Methode wird durch eine konsequente Integration von Nachhaltigkeit in den Bereichen Risiko und Rendite abgerundet. Dazu verwenden wir unseren massgeschneiderten CLICTM-Rahmen sowie interne, eigens entwickelte Instrumente wie LOPTA.2

Ziel unseres Ansatzes im Bereich weltweite festverzinsliche Anlagechancen ist es, die Anpassungsfähigkeit unserer Anlagen an die unterschiedlichen Marktbedingungen zu maximieren und dafür zu sorgen, dass wir schnell auf Entwicklungen reagieren können, indem wir unser Engagement anpassen, wobei wir gleichzeitig das Augenmerk auf beständige Renditen legen. Flexibilität ist uns ein zentrales Anliegen, denn sie gibt unseren Spezialisten den nötigen Spielraum, um bei Bedarf geschickt, rasch und entschlossen vorzugehen.

Flexibilität ist uns ein zentrales Anliegen, denn sie gibt unseren Spezialisten den nötigen Spielraum, um bei Bedarf geschickt, rasch und entschlossen vorzugehen.

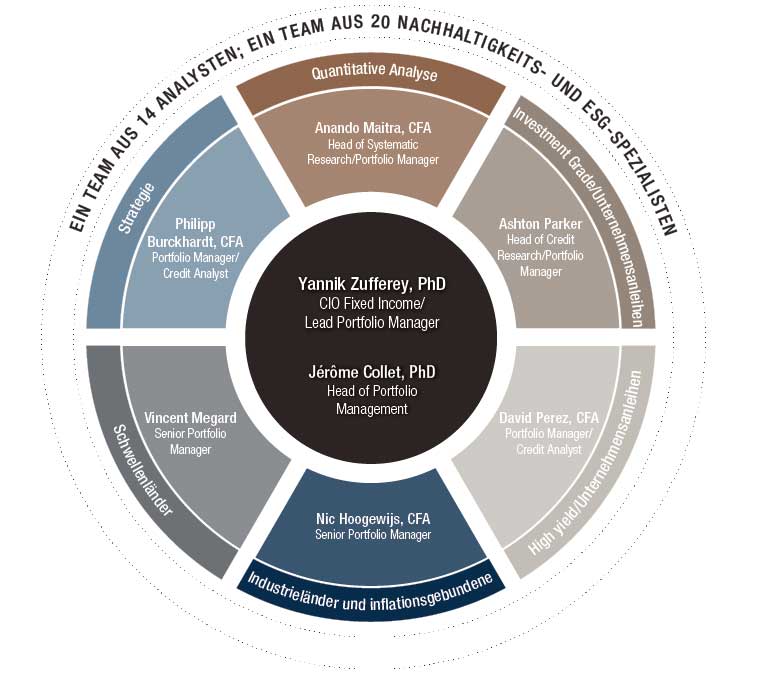

Was bedeutet Multi-PM-Ansatz?

Beim Aufbau des Portfolios unserer unbeschränkten Total-Return-Strategie gilt: Gemeinsam ist man stärker. Wir sind überzeugt, dass ein Portfolio, das von einem Team von Spezialisten zusammengestellt wird, besonders geeignet ist, um das Alpha zu erhöhen. Deswegen arbeiten wir bei der Umsetzung unserer taktischen Vermögensallokation als Expertenteam zusammen, wobei jeder Experte die Funktion eines Portfoliomanagers (und nicht nur eines Analysten) in seinem Kompetenzbereich innehat und massgebende Entscheidungen treffen kann.

Durch diese Herangehensweise können wir in den verschiedenen Segmenten der weltweiten festverzinslichen Anlagen auf grössere Expertise zurückgreifen, da jeder Experte seine eigenen Überzeugungen im Rahmen seines individuellen Risikobudgets zum Ausdruck bringt. Diese Risikobudgets sind darauf ausgerichtet, Verantwortlichkeit zu fördern, und werden regelmässig überprüft, um einträgliche Entscheidungen zu belohnen.

Der Chief Investment Officer (CIO) verfügt über ein separates Overlay, um nach seinem Ermessen Absicherungspositionen in Unternehmensanleihen, Zinssätzen und Devisen einzugehen. Dieses Overlay ermöglicht es dem CIO, das Portfolio in Bezug auf das Gesamtrisikoprofil zu steuern, indem er zum Beispiel eine Anpassung der Konvexität anstrebt, die Volatilität im Zaum hält oder potenzielle Konzentrationen ausgleicht. Dieser Rahmen lässt unseren Experten Spielraum, um je nach Spezialisierung und Kompetenzen ihre eigenen Ideen umzusetzen und sich gleichzeitig innerhalb der allgemeinen Allokationsparameter zu bewegen.

Abbildung 1. Multi-PM-Ansatz: Expertise nutzen

Quelle: LOIM. Dient nur zur Veranschaulichung. Die Zusammensetzung des Anlageteams kann sich verändern.

Was sind die Vorteile?

Unser Multi-PM-Ansatz ist für Anleger vorteilhaft, da er eine weniger korrelierte Strategie innerhalb eines weltweiten Anlageuniversums ermöglicht. Die Expertise in verschiedenen Bereichen führt typischerweise zu eigenständigen Analysen über verschiedene Zeiträume. Bei einem Portfolio, das auf unterschiedlichen Analysen beruht, können Konzentration und unabsichtliche Risikoverzerrungen vermieden werden.

Dieser Rahmen ermöglicht es unserem Team ausserdem, schnell zu reagieren, da jeder Experte sein Risikobudget nutzen kann, um Chancen zu ergreifen und nach seinem Ermessen Risiken einzugehen oder zu verringern. In ihrem Kompetenzbereich (und immer im Rahmen der allgemeinen Allokationsparameter) haben die PMs umfassenden Handlungsspielraum, da sie innerhalb ihres Risikobudgets frei über die Über- oder Untergewichtung von Risikoquellen entscheiden können. Dies erlaubt es uns, Portfolios tiefgreifend und massgeblich umzustrukturieren, wenn wir dies zur Einhaltung des Renditeziels für notwendig erachten.

Unser Multi-PM-Ansatz ist für Anleger vorteilhaft, da er eine weniger korrelierte Strategie innerhalb eines weltweiten Anlageuniversums ermöglicht.

Letztendlich führt das bei diesem Team von Experten dazu, dass sie gemeinsam mehr Wertzuwachs erwirtschaften als allein. Wie schon Aristoteles sagte: „Das Ganze ist mehr als die Summe seiner Teile.“ In unserem Fall sind wir überzeugt, dass jeder PM seine charakteristische Note beiträgt, die jedoch alle zusammen ein Portfolio ergeben, das über die Einzelentscheidungen hinausgeht. Innerhalb dieses Rahmens kommen zahlreiche Beurteilungen zum Ausdruck und schon die Art, wie wir die unterschiedlichen Analysen kombinieren, stellt für sich genommen einen Vorteil dar.

Ein strukturierter und disziplinierter Rahmen

Anstatt einen Index nachzubilden, verfolgen wir im Bereich weltweite festverzinsliche Anlagechancen einen dezidiert aktiven High-Conviction-Ansatz. Unser Multi-PM-Ansatz entspricht einer Stufe des strukturierten, dreistufigen Verfahrens, mit dessen Hilfe wir unser Renditeziel erreichen wollen.1 Dieses Verfahren definiert einen klaren Rahmen, innerhalb dessen sich unsere Teams bewegen können, ermöglicht ihnen jedoch auch die notwendige Flexibilität, um individuelle Überzeugungen zum Ausdruck zu bringen, geschickt zu reagieren und Entscheidungen schnell umzusetzen.

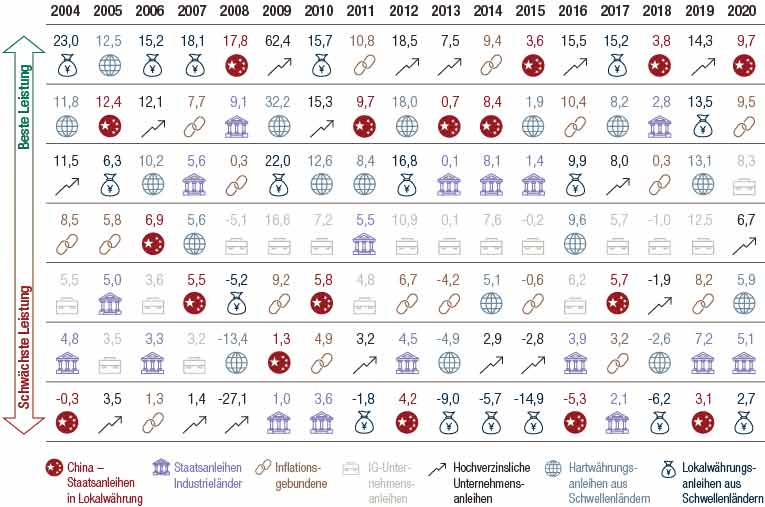

Der CIO überwacht die strategische Vermögensallokation (SAA), um langfristig verschiedene festverzinsliche Segmente auszuwählen, da sich unterschiedliche Segmente je nach makroökonomischem und Marktumfeld unterschiedlich gut entwickeln, wie Abbildung 2 illustriert. Die SAA wird mindestens einmal jährlich überprüft und wir legen in allen festverzinslichen Segmenten an: Anleihen von entwickelten und Schwellenmärkten, Staats- und Unternehmensanleihen, Investment-Grade- und Hochzinsratings sowie inflationsindexierten Anleihen. Erst kürzlich haben wir beispielsweise chinesische Staatsanleihen in Lokalwährung als eigenständiges Segment hinzugefügt. Mithilfe dieses Ansatzes können wir echte und grösstmögliche Diversifizierung erreichen und Anlegern die Möglichkeit bieten, von den spezifischen Korrelationen zwischen den verschiedenen Segmenten zu profitieren.

Abbildung 2. Wertentwicklung der festverzinslichen Segmente 2004-2020

Quelle: Bloomberg. Die Angaben beziehen sich auf Jahresrenditen in Prozent. Dient nur zur Veranschaulichung. Die vergangene Wertentwicklung ist kein verlässlicher Indikator für künftige Erträge. Per 31. Dezember 2020. Staatsanleihen Industrieländer: Bloomberg Barclays Global Aggregate Treasuries (USD H); Inflationsgebundene Anleihen: Bloomberg Barclays Global Inflation-linked (USD H); IG-Unternehmensanleihen: Bloomberg Barclays Global Aggregate Corporate (USD H); Hochzins-Unternehmensanleihen: Bloomberg Barclays Global HY Corporate (USD H); Hartwährungsanleihen aus Schwellenländern: Bloomberg Barclays Global EM Sovereign Quasi Sovereign (USD); Lokalwährungsanleihen aus Schwellenländern: JPM GBI-EM Global Div. Composite (USD); Chinesische Staatsanleihen in Lokalwährung: Bloomberg Barclays China Aggregate Treasury Index (USD). Ein Verweis auf ein bestimmtes Unternehmen oder einen bestimmten Fonds stellt keine Empfehlung zum Kauf, Verkauf, Halten oder für eine Direktinvestition in das Unternehmen oder den Fonds dar.

Da sich die Marktbedingungen schnell ändern können, unterziehen unsere Experten die taktische Vermögensallokation (TAA) jedes festverzinslichen Segments einer monatlichen Überprüfung im Hinblick auf kurz- bis mittelfristige Dynamik und Verzerrungen. Auch zwischen den monatlichen Besprechungen werden taktische Anpassungen gutgeheissen, um die für die Nutzung von Chancen notwendige Reaktionsfähigkeit zu verbessern. Der CIO steuert den gesamten TAA-Prozess und hat die endgültige Entscheidungsbefugnis.

Auch zwischen den monatlichen Besprechungen werden taktische Anpassungen gutgeheissen, um die für die Nutzung von Chancen notwendige Reaktionsfähigkeit zu verbessern.

Schliesslich stellen wir unser Portfolio mithilfe des Multi-PM-Ansatzes zusammen und nutzen dabei die Expertise unseres gesamten Teams, um unseren Einschätzungen Ausdruck zu verleihen. In jedem der Segmente wenden wir einen High-Conviction-Ansatz an, bei dem wir uns auf wenige Positionen konzentrieren, um die Risikocharakteristika des Indexes nachzubilden, aber gleichzeitig die Überzeugung in Bezug auf die einzelnen Positionen zu erhöhen.

Wir glauben, dass dieses Verfahren weit über die blosse Nachbildung eines Indexes hinausgeht, da es unseren Experten eindeutige Parameter liefert, anhand derer sie die für das Erreichen des Renditeziels notwendigen sachkundigen Entscheidungen treffen können1.

Nachhaltigkeit in Bezug auf Risiken und Renditen

Durch die Integration von Nachhaltigkeit auf beiden Seiten der Risiko-Rendite-Gleichung unterscheidet sich unsere Anlagephilosophie entscheidend von der anderer Vermögensverwalter. Durch die ESG3-Analysen können wir Kontroversen verhindern und Umweltbelastungen abschwächen; die zukunftsgerichtete Nachhaltigkeitsanalyse hilft uns, die risikobereinigten Renditen zu verbessern, indem wir mögliche gestrandete Vermögenswerte vermeiden und gleichzeitig Chancen für die Kapitalanlage in Emittenten erkennen, deren Bilanzen auf umfassende Nachhaltigkeitsprojekte schliessen lassen.

Laut einer Einschätzung von Moody’s4. gibt es ausstehende Schulden in erheblichem Umfang, für die aufgrund von Nachhaltigkeitsaspekten Ausfallrisiken bestehen. Die Ratingagentur fand heraus, dass von den USD 74,6 Bio. Schulden mit Bonitätsrating aus 84 Sektoren bereits USD 3,4 Bio. einem erhöhten umweltbezogenen Kreditrisiko ausgesetzt sind. Moody’s identifizierte 16 Sektoren, deren nach Bonität bewertete Schulden in Höhe von USD 4,5 Bio. einem hohen oder sehr hohen inhärenten Risiko im Zusammenhang mit der Reduktion des Kohlenstoffausstosses ausgesetzt sind. Die Agentur nannte ausserdem eine Reihe weiterer Sektoren mit einem hohen inhärenten Exposure gegenüber physischen Klimarisiken, einem hohen oder sehr hohen inhärenten Exposure gegenüber Abfall- und Umweltverschmutzungsrisiken, einem erhöhten inhärenten Exposure gegenüber Naturkapitalrisiken und einem hohen oder sehr hohen inhärenten Exposure gegenüber Risiken in der Wasserwirtschaft.

Wir glauben, dass Nachhaltigkeit in Zukunft einer der wichtigsten Renditetreiber sein wird, und integrieren dieses Thema, um innovative Alphaquellen zu identifizieren und Risiken zu verringern

„Wir glauben, dass Nachhaltigkeit in Zukunft einer der wichtigsten Renditetreiber sein wird, und integrieren dieses Thema, um innovative Alphaquellen zu identifizieren und Risiken zu verringern.“ Im Allgemeinen entscheiden wir uns für Emittenten, die unseres Erachtens vom Übergang zu einem nachhaltigeren Wirtschaftsmodell profitieren werden. Dies bedeutet für uns, dass wir Emittenten ausfindig machen müssen, die über eine solide, vorausschauende Geschäftsleitung verfügen und visionär genug sind, um die der Klimawende zugrundeliegenden Trends zu verstehen und zu nutzen, während sie gleichzeitig die in den nächsten Jahren lauernden Fallgruben und gestrandeten Vermögenswerte vermeiden.

Aus dieser Analyse ergibt sich unter anderem, dass wir grüne, soziale und nachhaltige (GGS) sog. „Impact Bonds“ bevorzugen, sofern Emittenten diese anbieten. Bei solchen Instrumenten beurteilt unser SIRSS5-Team die Nachhaltigkeitsdaten aller GSS-Anleihen aufmerksam und gibt seine Einschätzung an die Anlageteams weiter, um Greenwashing und mögliche Schwachstellen zu vermeiden.

Einige der in diesem Prozess betrachteten Faktoren sind: die Belastbarkeit und Qualität des Rahmenwerks und der externen Kontrolle der Emittenten, die Verwendung der Erlöse, die Übereinstimmung mit den von der ICMA erarbeiteten Best-Practice-Richtlinien (den Green Bond Principles), nationale und regionale Richtlinien (z.B. der Green Bond Standard der EU) und das allgemeine ESG-Profil und die Nachhaltigkeitsausrichtung (mithilfe unserer eigens entwickelten ESG- und LOPTA-Methoden).

Der Übergang zu CLIC™

Es ist eine unserer Kernüberzeugungen, dass die Weltwirtschaft auf ein kreislauforientiertes, produktivitätssteigerndes, integratives und sauberes Modell umstellen muss. Erfreulicherweise ist dieser Umstellungsprozess bereits im Gange. Dieses neue Modell nennen wir die CLICTM-Wirtschaft und identifizieren anhand dessen Unternehmen, die diesen Prinzipien entsprechen. Das CLICTM-Modell ist darauf ausgerichtet, das enorme Wertschöpfungspotenzial der Nachhaltigkeit zu nutzen.

- Die Kreislaufwirtschaft unterstützt die Wiederverwendung, Refabrikation und Verwertung von Produkten, um ihre wirtschaftliche Lebensdauer zu verlängern.

- Eine produktivitätssteigernde Wirtschaft konzentriert sich auf Ressourceneffizienz durch den Einsatz intelligenterer Materialien in der Produktion, Entmaterialisierung und gemeinschaftliche Nutzung (Sharing Economy).

- Da Ungleichheit als versteckte Wachstumsbremse wirken kann, kann stärkere Integration Innovation und Leistung antreiben und Chancen schaffen. Dabei liegt der Schwerpunkt auf der Zugänglichkeit - von Gesundheitsversorgung über Finanzdienstleistungen bis hin zu Bildung - sowie auf der Verfügbarkeit von Ressourcen wie sauberem Strom und Wasser.

- Eine saubere Wirtschaft schliesslich bevorzugt Aktivitäten, die entweder zur Reduktion von Emissionen beitragen (CleanTech, erneuerbare Energien, CO2-Abscheidung), oder kohlenstoffintensive Sektoren, die kohlenstoffärmer werden müssen und sich im Übergang befinden (Schwerlastverkehr, Zement, Chemie, Bau, Energie).

Wie Abbildung 3 zeigt, haben wir acht grosse Nachhaltigkeitsherausforderungen erkannt. Anhand dieser Herausforderungen und zweier übergeordneter Trends - menschliche Entwicklung und Digitalisierung - analysieren und quantifizieren wir die Nachhaltigkeit von Geschäftsmodellen.

Abbildung 3. Acht grosse Nachhaltigkeitsherausforderungen

Quelle: LOIM. Dient nur zur Veranschaulichung.

Es ist heute unabdingbar, nachhaltig anzulegen. Der Übergang zu einer umweltfreundlichen CLICTM-Wirtschaft wird von der wirkungsvollen Verknüpfung der Kräfte in den Bereichen Regulierung, Märkte, Konsum und Investitionen vorangetrieben. Dieser Übergang ist bereits erkennbar und unseres Erachtens ist es von entscheidender Bedeutung, unsere Global Fixed Income Opportunities-Strategie auf diese Revolution auszurichten.

LOPTA für die Beurteilung der Emissionstrends

Ausserdem verwenden wir unsere internen Nachhaltigkeitsinstrumente, die zur ganzheitlichen Beurteilung von Emittenten sowohl in Bezug auf Risikominderung als auch in Bezug auf Renditepotenzial entwickelt wurden. Unsere ESG-Methode ist äussert nützlich, um negative Risiken zu mindern, aber auch massgebend, um die Nachhaltigkeit der Geschäftsmodelle daraufhin zu überprüfen, in welche Richtung sich Unternehmen entwickeln, und dadurch künftige Risiken im Zusammenhang mit gestrandeten Vermögenswerten sowie physische Risiken zu erkennen.

Unser wissenschaftsbasiertes Instrument LOPTA (Lombard Odier Portfolio Temperature Alignment) ist eine zukunftsgerichtete Messgrösse mit dem Ziel, eine quantifizierbare Analyse einer der grossen Nachhaltigkeitsherausforderungen zu liefern: der Emissionsneutralität. Diese Analyse hilft uns dabei, die Entwicklungsrichtung einzelner Emittenten in Bezug auf das Ziel der Emissionsneutralität besser zu verstehen. Unser Instrument geht über die von vielen unserer Wettbewerber durchgeführte einfache ESG-Analyse hinaus, die häufig auf statischen Daten wie dem CO2-Fussabdruck beruht und nur eine Momentaufnahme der Unternehmen ermöglicht, anstatt die Entwicklungsrichtung aufzuzeigen.

Wir verwenden LOPTA, um die Emittenten zu identifizieren, die ihren CO2-Ausstoss senken, und jene zu erkennen, die sich nicht schnell genug an die Klimawende anpassen.

LOPTA wurde entwickelt, um die Emissionstrends hinsichtlich der Ziele des Pariser Klimaabkommens zu verstehen und zur Erkennung der Temperaturverläufe von Branchen und Unternehmen beizutragen. Wir verwenden es, um die Emittenten zu identifizieren, die ihren CO2-Ausstoss senken, und jene zu erkennen, die sich nicht schnell genug an die Klimawende anpassen. Unternehmen mit hohen Emissionen, die ihre Temperaturauswirkung nicht senken, dürften unseres Erachtens in Zukunft mit höheren Refinanzierungskosten zu rechnen haben.

Insgesamt ist unsere Global Fixed Income Opportunities-Strategie darauf ausgerichtet, den Anlageprozess so flexibel wie möglich zu gestalten und Nachhaltigkeit als Treiber für Risiken und Renditen einzubeziehen. Ziel unseres hochstrukturierten Ansatzes ist es, so agil und reaktionsfähig wie möglich zu sein, wobei die Expertise mehrerer Portfoliomanager ein zentraler Vorteil ist. In Bezug auf Nachhaltigkeit helfen uns unser CLICTM-Konzept und Instrumente wie LOPTA dabei, Anlageentscheidungen zu treffen. Wir sind überzeugt, dass Flexibilität und Nachhaltigkeit entscheidend dazu beitragen, ein diversifiziertes Portfolio zu schaffen, das auf Nachhaltigkeit ausgerichtet ist und ESG-Faktoren integriert.

sources.

2 CLICTM bezeichnet ein Wirtschaftsmodell, das kreislauforientiert (circular), produktivitätssteigernd (lean), integrativ (inclusive) und sauber (clean) ist. LOPTA bezeichnet das Lombard Odier Portfolio Temperature Alignment Tool, mit dessen Hilfe sich künftige Emissionstrends beurteilen lassen. Genauere Angaben dazu befinden sich am Ende dieses Artikels

4 Die grafische Darstellung finden Sie unter: https://www.moodys.com/sites/products/ProductAttachments/Infographics/Environmental-Risks-Global-Heatmap-Overview.pdf

Wichtige Hinweise.

NUR FÜR PROFESSIONELLE INVESTOREN

Dieses Dokument wurde von Lombard Odier Funds (Europe) S.A. herausgegeben, einer in Luxemburg ansässigen Aktiengesellschaft mit Sitz an der Route d’Arlon 291 in 1150 Luxemburg, die von der Luxemburger Finanzaufsichtsbehörde, („CSSF“), als Verwaltungsgesellschaft im Sinne der EU-Richtlinie 2009/65/EG in der jeweils geltenden Fassung und der EU-Richtlinie 2011/61/EU über die Verwalter alternativer Investmentfonds (AIFMD-Richtlinie) zugelassen wurde und deren Aufsicht unterstellt ist. Geschäftszweck der Verwaltungsgesellschaft ist die Errichtung, Vermarktung, Administration, Verwaltung und der Vertrieb von luxemburgischen und ausländischen OGAW, alternativen Investmentfonds („AIF“) sowie anderen regulierten Fonds, kollektiven und sonstigen Anlagevehikeln sowie das Angebot von Portfolioverwaltungs- und Anlageberatungsdiensten.

Lombard Odier Investment Managers („LOIM“) ist ein Markenzeichen.

Dieses Dokument wird ausschliesslich zu Informationszwecken bereitgestellt und stellt weder ein Angebot noch eine Empfehlung zum Kauf oder Verkauf eines Wertpapiers oder einer Dienstleistung dar. Es ist nicht zur Abgabe, Veröffentlichung oder Verwendung in Ländern bestimmt, in denen eine solche Abgabe, Veröffentlichung oder Verwendung rechtswidrig wäre. Dieses Material enthält keine persönlichen Empfehlungen oder Ratschläge und ersetzt keinesfalls eine professionelle Beratung zu Anlagen in Finanzprodukte. Anleger sollten vor Abschluss eines Geschäfts die Angemessenheit der Investition unter Berücksichtigung ihrer persönlichen Umstände sorgfältig prüfen und gegebenenfalls einen unabhängigen Fachberater hinsichtlich der Risiken und etwaiger rechtlicher, regulatorischer, finanzieller, steuerlicher und buchhalterischer Auswirkungen konsultieren. Dieses Dokument ist Eigentum von LOIM und wird den Empfängern ausschliesslich zum persönlichen Gebrauch überlassen. Es darf ohne vorherige schriftliche Genehmigung von LOIM weder ganz noch auszugsweise vervielfältigt, übermittelt, abgeändert oder für einen anderen Zweck verwendet werden. Dieses Material gibt die Meinungen von LOIM zum Datum seiner Veröffentlichung wieder.

Weder das vorliegende Dokument noch Kopien davon dürfen in die USA, in die Gebiete unter der Hoheitsgewalt der USA oder in die der Rechtsprechung der USA unterstehenden Gebiete versandt, dorthin mitgenommen, dort verteilt oder an US-Personen bzw. zu deren Gunsten abgegeben werden. Als US-Person gelten zu diesem Zweck alle Personen, die US-Bürger oder Staatsangehörige sind oder ihren Wohnsitz in den USA haben, alle Personengesellschaften, die in einem Bundesstaat oder Gebiet unter der Hoheitsgewalt der USA organisiert sind oder bestehen, alle Kapitalgesellschaften, die nach US-amerikanischem Recht oder dem Recht eines Bundesstaates oder Gebiets, das unter der Hoheitsgewalt der USA steht, organisiert sind, sowie alle in den USA ertragssteuerpflichtigen Vermögensmassen oder Trusts, ungeachtet des Ursprungs ihrer Erträge.

Datenquelle: Sofern nicht anders angegeben, wurden die Daten von LOIM aufbereitet.

Obwohl gewisse Informationen aus als verlässlich geltenden öffentlichen Quellen stammen, können wir ohne eine unabhängige Prüfung die Genauigkeit oder Vollständigkeit aller aus öffentlichen Quellen stammenden Informationen nicht garantieren.

Die in diesem Dokument geäusserten Ansichten und Einschätzungen dienen ausschliesslich Informationszwecken und stellen keine Empfehlung von LOIM zum Kauf, Verkauf oder Halten von Wertpapieren dar. Die Ansichten und Einschätzungen entsprechen dem Stand zum Zeitpunkt dieses Dokuments und können sich ändern. Sie sind nicht als Anlageberatung zu verstehen.

Dieses Material darf ohne vorherige Genehmigung von Lombard Odier Funds (Europe) S.A. weder vollständig noch auszugsweise (i) in irgendeiner Form oder mit irgendwelchen Mitteln kopiert, fotokopiert oder vervielfältigt oder (ii) an Personen abgegeben werden, die nicht Mitarbeiter, leitende Angestellte, Verwaltungsratsmitglieder oder bevollmächtigte Vertreter des Empfängers sind. In Luxemburg gilt dieses Material als Werbematerial; es wurde von Lombard Odier Funds (Europe) S.A. genehmigt, die von der CSSF zugelassen wurde und deren Aufsicht unterstellt ist.

©2021 Lombard Odier IM. Alle Rechte vorbehalten.