investment viewpoints

L’attrattiva delle obbligazioni convertibili nel 2021

Le obbligazioni convertibili globali hanno dimostrato le loro qualità nel 2020, quando hanno sovraperformato sia le azioni sia i titoli di credito globali.1 A fronte della pandemia, i titoli convertibili hanno dimostrato le proprie caratteristiche difensive, dovute alla componente obbligazionaria, pur offrendo esposizione al rischio azionario. Di conseguenza, rileviamo una crescente domanda, sostenuta dal rinnovato interesse dei tradizionali investitori azionari e obbligazionari.

La domanda è dimostrata dall’abbondante liquidità di questa classe di attivo, nonché dall’attrattiva dei titoli convertibili rispetto sia alle azioni che al reddito fisso. A nostro parere, nel 2021 le obbligazioni convertibili dovrebbero anche beneficiare delle valutazioni poco onerose della volatilità.

Convertibili vs crediti societari convenzionali

Le obbligazioni convertibili potrebbero offrire un’ulteriore fonte di performance rispetto alle obbligazioni societarie tradizionali, sia per quanto riguarda la possibilità di investire in aziende potenzialmente in crescita, sia come forma di protezione dalla possibile inflazione.

I rendimenti negativi hanno indotto gli investitori obbligazionari a spostarsi verso i livelli più bassi della gamma creditizia alla ricerca di maggiori guadagni, esponendoli al rischio di illiquidità e alla scarsa qualità tipicamente associati al debito di rating inferiore.

Investire in obbligazioni convertibili consente di accedere a una base di emittenti più ampia e diversificata. Contrariamente a quanto avviene con il tradizionale debito societario, acquistare titoli convertibili offre agli investitori anche un’opzione call azionaria incorporata e la possibilità di partecipare alla crescita delle azioni.

Le società in forte crescita utilizzano questa asset class per raccogliere capitali in un mercato primario attivo

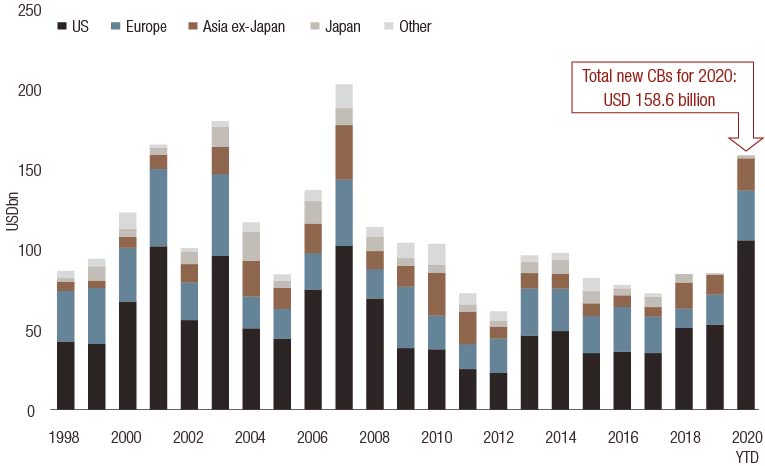

Le società in forte crescita utilizzano questa asset class per raccogliere capitali in un mercato primario attivo. In effetti, le emissioni di nuove obbligazioni convertibili nel 2020 hanno totalizzato 158,6 miliardi di USD (Figura 1), l’offerta più elevata registrata dopo la crisi finanziaria del 2008.

Figura 1. Emissioni di obbligazioni convertibili sul mercato primario, 1998-2020

Fonti: UBS fino al 2017. Dal 2018, Bank of America Merrill Lynch.

Siamo anche convinti che sempre più aziende “value” utilizzeranno i titoli convertibili quando, con la graduale ripresa dei prezzi delle loro azioni, torneranno sul mercato per finanziare la crescita.

Inoltre, molte delle società che emettono debito convertibile potrebbero essere ben posizionate per beneficiare dei temi legati a Covid-19 e della crescente attenzione verso la sostenibilità. La maggior parte delle nuove emissioni del 2020 si iscrive in un tema che abbiamo definito “lavorare e consumare da casa”. Anche l’offerta da parte di emittenti che investono in aziende correlate alle energie rinnovabili è stata degna di nota.

Nel 2021, con il sussistere del contesto di tassi bassi, ci attendiamo un incremento delle emissioni, trainato dalle attività di M&A e dalle spese in conto capitale. Le valutazioni azionarie sono oggi nettamente più elevate, il che rende più appetibili per gli emittenti le obbligazioni convertibili (e, di conseguenza, l’emissione di opzioni call azionarie).

Protezione dall’inflazione

Mentre si prevede che le banche centrali di tutto il mondo manterranno una politica accomodante tramite bassi tassi di interesse e misure di quantitative easing, gli osservatori iniziano a evocare il rischio di un incremento dell’inflazione. Le obbligazioni convertibili potrebbero offrire protezione2 dalla potenziale inflazione, grazie alla duration tipicamente più breve e al contributo positivo dell’opzionalità di questi titoli in un contesto inflazionistico.

In linea generale, questa asset class è meno sensibile di altre obbligazioni ai tassi di interesse, in virtù dell’opzione incorporata che, di norma, guadagna valore nei periodi di rialzo dei tassi. Inoltre, la duration media dei titoli convertibili della nostra strategia globale è pari a 3,5 anni, consentendo agli investitori di approfittare delle prospettive dei tassi di interesse nel breve termine, senza dover prolungare la duration con scadenze ultra lunghe che presentano un rischio di inflazione superiore

Convertibili vs titoli azionari

Le obbligazioni convertibili potrebbero risultare attraenti anche rispetto ai normali titoli azionari. Le valutazioni azionarie sono oggi storicamente elevate, in un contesto dai contorni e dalle prospettive poco definiti. Il rally delle azioni proseguirà o il mercato potrebbe avere in serbo una correzione? Questo potrebbe far presagire drawdown più marcati in futuro.

Grazie alle loro chiare proprietà difensive, le obbligazioni convertibili hanno offerto in passato rendimenti aggiustati per il rischio3 (Sharpe ratio) più elevati rispetto alle azioni tradizionali. Questa asset class, grazie all’opzionalità, offre una continua esposizione alle azioni con valutazioni elevate, mentre la componente obbligazionaria fornirebbe protezione dai ribassi a fronte di un eventuale incremento dei drawdown.

Attualmente, i titoli convertibili offrono un interessante mix di opportunità di investimento in società in crescita, cicliche e in fase di ripresa, fornendo quindi agli investitori la possibilità di un’esposizione diversificata alle azioni qualora le condizioni di opzionalità fossero soddisfatte ed esercitate.

Infine, le obbligazioni convertibili sono una fonte di opzioni liquide e di lunga data, che non sarebbero accessibili tramite qualsiasi altro strumento finanziario. Questo offre agli investitori un’esposizione alla volatilità, che oggi presenta valutazioni attraenti.

Crediamo che le valutazioni della volatilità siano poco onerose

Una scommessa sull’incremento della volatilità?

I titoli convertibili possono rappresentare un’interessante scommessa sull’incremento della volatilità, soprattutto dal momento che le valutazioni di questa asset class sono a nostro parere poco costose.

Vi sono buoni motivi per prevedere ulteriori impennate della volatilità nei mesi a venire: i programmi di vaccinazione contro il Coronavirus potrebbero non procedere come auspicato, l’inflazione potrebbe aumentare più del previsto e il contesto geopolitico (soprattutto le relazioni tra USA e Cina) potrebbe creare incertezze o instabilità.

Pur non prevedendo una volatilità di mercato simile ai livelli del marzo 2020, crediamo che le valutazioni potrebbero leggermente aumentare o persino accusare una correzione rispetto ai massimi e, in seguito, riportare una ripresa.

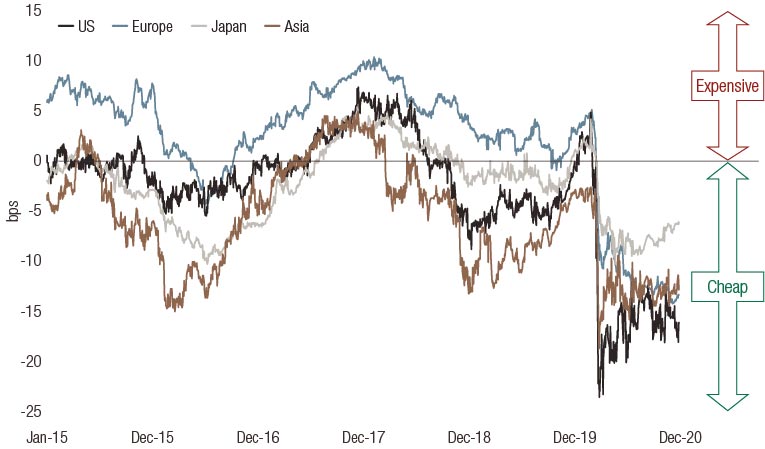

Crediamo che la volatilità - misurata come la differenza tra volatilità realizzata e implicita (Figura 2) - presenti valutazioni poco onerose in questo momento. Osservando i prezzi storici, si evince che la volatilità realizzata dal 2015 è stata nettamente superiore a quella implicita.

Figura 2. Valutazione della volatilità

Fonte: LOIM. Spread (differenza in punti percentuali) per regione tra volatilità implicita e volatilità realizzata a 260 giorni. La performance passata non costituisce una garanzia di risultati futuri.

A questi prezzi, gli investitori trarrebbero profitto anche da un incremento solo marginale della volatilità e, ovviamente, guadagnerebbero ancora di più a fronte di un aumento significativo.

Crediamo che le caratteristiche difensive dei titoli convertibili possano favorire gli investitori a fronte degli scenari che potrebbero presentarsi nel 2021. In modo particolare, siamo convinti che le strategie bilanciate globali in obbligazioni convertibili, focalizzate sui profili asimmetrici, siano ottimali per questo contesto d’investimento.

Fonte.

1 La performance passata non costituisce una garanzia di risultati futuri. A soli fini illustrativi. Fonte: LOIM. Riferito alle performance 2020 dell’indice delle obbligazioni convertibili globali (Refinitiv Global Focus Index) rispetto alle azioni globali (MSCI World) e ai titoli di credito mondiali (Barclays Global Corporate Credit e Barclays Global Corporate High Yield). Qualsiasi riferimento a società o fondi specifici non costituisce una raccomandazione ad acquistare, vendere, detenere o investire direttamente nelle società o nei fondi. Non si deve presupporre che le raccomandazioni fatte risulteranno redditizie in futuro o riporteranno performance analoghe a quelle dei fondi discussi nel presente documento.

2 La protezione del capitale è un obiettivo definito in fase di costruzione del portafoglio e non può essere garantita.

3 Comparazione dello Sharpe ratio tra il benchmark LOIM di obbligazioni convertibili, i benchmark azionari e i titoli ad alto rendimento dal 2004 alla fine del 2020. La performance passata non costituisce un indicatore di rendimenti futuri. A soli fini illustrativi.

informazioni importanti.

This document has been issued by Lombard Odier Funds (Europe) S.A. a Luxembourg based public limited company (SA), having its registered office at 291, route d’Arlon, 1150 Luxembourg, authorised and regulated by the CSSF as a Management Company within the meaning of EU Directive 2009/65/EC, as amended; and within the meaning of the EU Directive 2011/61/EU on Alternative Investment Fund Managers (AIFMD). The purpose of the Management Company is the creation, promotion, administration, management and the marketing of Luxembourg and foreign UCITS, alternative investment funds ("AIFs") and other regulated funds, collective investment vehicles or other investment vehicles, as well as the offering of portfolio management and investment advisory services.

Lombard Odier Investment Managers (“LOIM”) is a trade name.

This document is provided for information purposes only and does not constitute an offer or a recommendation to purchase or sell any security or service. It is not intended for distribution, publication, or use in any jurisdiction where such distribution, publication, or use would be unlawful. This material does not contain personalized recommendations or advice and is not intended to substitute any professional advice on investment in financial products. Before entering into any transaction, an investor should consider carefully the suitability of a transaction to his/her particular circumstances and, where necessary, obtain independent professional advice in respect of risks, as well as any legal, regulatory, credit, tax, and accounting consequences. This document is the property of LOIM and is addressed to its recipient exclusively for their personal use. It may not be reproduced (in whole or in part), transmitted, modified, or used for any other purpose without the prior written permission of LOIM. This material contains the opinions of LOIM, as at the date of issue.

Neither this document nor any copy thereof may be sent, taken into, or distributed in the United States of America, any of its territories or possessions or areas subject to its jurisdiction, or to or for the benefit of a United States Person. For this purpose, the term "United States Person" shall mean any citizen, national or resident of the United States of America, partnership organized or existing in any state, territory or possession of the United States of America, a corporation organized under the laws of the United States or of any state, territory or possession thereof, or any estate or trust that is subject to United States Federal income tax regardless of the source of its income.

Source of the figures: Unless otherwise stated, figures are prepared by LOIM.

Although certain information has been obtained from public sources believed to be reliable, without independent verification, we cannot guarantee its accuracy or the completeness of all information available from public sources.

Views and opinions expressed are for informational purposes only and do not constitute a recommendation by LOIM to buy, sell or hold any security. Views and opinions are current as of the date of this presentation and may be subject to change. They should not be construed as investment advice.

No part of this material may be (i) copied, photocopied or duplicated in any form, by any means, or (ii) distributed to any person that is not an employee, officer, director, or authorised agent of the recipient, without Lombard Odier Funds (Europe) S.A prior consent. ©2021 Lombard Odier IM. All rights reserved.