investment viewpoints

Are strong earnings making equities more affordable?

In the latest instalment of Simply Put, where we make macro calls with a multi-asset perspective, we assess the case for P/E normalisation and consider how this can benefit investors in an environment of rising rates.

|

Need to know

|

|---|

Corporate earnings: the US and Europe lead the way

This latest earnings season leaves little room for doubt: economic growth may have weakened in the third quarter but remained very solid. Consistency across leading economic indicators, such as the US ISM or the German IFO, was almost perfect.

Overall, third-quarter corporate sales in developed markets rose by 17%, and earnings rose by just over 26% in quarter-on-quarter terms, as margins improved. Thanks to its more sectorial exposure, the European equity market led this rebound with a 50% surge in quarterly earnings. US equities were next, rising 37%. However, Asian equities exhibited signs of slowing corporate earnings growth with weaker earnings across several sectors. In general, almost 10% of companies in the US and Europe delivered positive earnings surprises, compared with almost none in Asia.

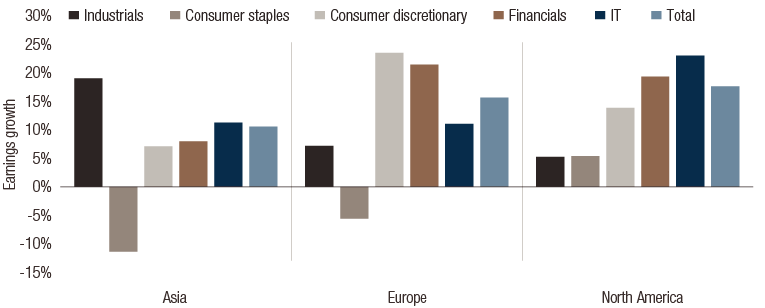

Earnings expanded by a substantial 16% in annual terms. Figure 1 provides some granularity for year-on-year expected earnings growth. North American equities clearly benefited from the combined growth of the information technology sector (+23%) and financials (+19%). Europe also benefited from the performance of financials (+21%), as well as strength from the consumer discretionary sector (+24%). Asia showed weaknesses: earnings in the utilities and consumer staples sectors contracted by 21% and 11% respectively, although industrials grew by 19%.

FIG. Chart 1. Expected annual earnings growth, year-on-year

Source : Bloomberg, LOIM as at November 2021. For illustrative purposes only.

Are Asia corporates really struggling?

China and Asia as a whole are experiencing more economic difficulties than the rest of the world at present. For those who follow their business-cycle indicators, this should not be surprising. However, this earnings season still contributed to our positive long-term outlook on the region. Economic growth increased during the quarter and few sectors suffered from higher input costs – indeed, overall margins even improved during the season.

This should help to dispel any lingering doubts that equities can be used to hedge inflation risk in multi-asset portfolios. Indeed, amid strong demand, companies generally had no issue in passing through their increased costs.

Normalisation is normal at this stage of the cycle

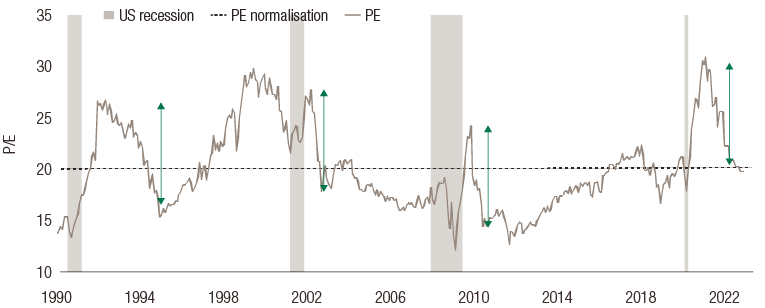

Because growth and corporate performance have remained strong despite market doubts, we do not expect earnings to contract in the fourth quarter. Figure 2 illustrates what, to us, is an obvious conclusion right now: if global equities are perceived as becoming expensive, it is because the classic dialectic of ‘multiple expansion’ and ’P/E contraction" has been forgotten.

It consists of two phases. The first begins when economies are exiting recession, animal spirits stir. Investors look through the wall of worry as governments and central banks commit stimulus. Even though corporate earnings tend to decrease at this point, hopes for a recovery drive expectations of a cyclical upswing. At such a time, the performance of equity markets is typically resurgent, re-rating strongly ahead of earnings, driving a P/E multiple expansion in which earnings are growing less than price, reflecting anticipated growth.

FIG. 2. US equities: P/E ratio and expected normalisation

Reading note: green arrows indicate periods of post-recession PE normalisation. They have historically accompanied been by a positive performance for world indices.

Source: Bloomberg, LOIM as at November 2021. For illustrative purposes only. Past performance is not a guarantee of future results.

In the second phase, P/E ratios deflate – not because of declining prices but because growing earnings are catching up with valuations. This causes multiples to contract and the market to climb at a slower pace. At this point, investors often scrutinise earnings releases for evidence of the hoped-for growth that is still embedded in their outlooks and are very sensitive to earnings surprises, guidance and company outlooks, as well as any macroeconomic data that may upset these expectations.

In our view, this is the phase we are currently experiencing – which is consistent with those of the last 25 years – and suggests earnings will continue to grow during the fourth quarter. Our estimates place the P/E valuations of global equities close to their long-term levels – at about 20 – by year-end.

Putting rising interest rates aside for a moment, equity valuations should become attractive as we enter 2022, in our view. Bringing inflation back into the picture, the recent performance of equities amid higher input costs means that cheaper stocks is good news for both equity and multi-asset investors.

|

Simply put, the improvement in corporate earnings in the third quarter means equities should gradually become cheaper, in our view. By the end of the year, the P/E ratio of global equities should return to long-term levels, which will be a good starting point for 2022. |

Wichtige Informationen.

NUR FÜR PROFESSIONELLE INVESTOREN

Dieses Dokument wurde von Lombard Odier Funds (Europe) S.A. herausgegeben, einer in Luxemburg ansässigen Aktiengesellschaft mit Sitz an der Route d’Arlon 291 in 1150 Luxemburg, die von der Luxemburger Finanzmarktaufsichtsbehörde, („CSSF“), als Verwaltungsgesellschaft im Sinne der EU-Richtlinie 2009/65/EG in der jeweils geltenden Fassung und der EU-Richtlinie 2011/61/EU über die Verwalter alternativer Investmentfonds (AIFMD-Richtlinie) zugelassen wurde und deren Aufsicht unterstellt ist. Geschäftszweck der Verwaltungsgesellschaft ist die Errichtung, Vermarktung, Administration, Verwaltung und der Vertrieb von luxemburgischen und ausländischen OGAW, alternativen Investmentfonds („AIF“) sowie anderen regulierten Fonds, kollektiven und sonstigen Anlagevehikeln sowie das Angebot von Portfolioverwaltungs- und Anlageberatungsdiensten.

Lombard Odier Investment Managers („LOIM“) ist ein Markenzeichen.

Dieses Dokument wird ausschließlich zu Informationszwecken bereitgestellt und stellt weder ein Angebot noch eine Empfehlung zum Kauf oder Verkauf eines Wertpapiers oder einer Dienstleistung dar. Es darf nicht in Rechtsordnungen verbreitet, veröffentlicht oder genutzt werden, in denen eine solche Verbreitung, Veröffentlichung oder Nutzung rechtswidrig wäre. Dieses Dokument enthält keine personalisierte Empfehlung oder Beratung und ersetzt keinesfalls eine professionelle Beratung zu Anlagen in Finanzprodukten. Anleger sollten vor Abschluss eines Geschäfts die Angemessenheit der Investition unter Berücksichtigung ihrer persönlichen Umstände sorgfältig prüfen und gegebenenfalls einen unabhängigen Fachberater hinsichtlich der Risiken und etwaiger rechtlicher, regulatorischer, finanzieller, steuerlicher und buchhalterischer Auswirkungen konsultieren. Dieses Dokument ist Eigentum von LOIM und wird den Empfängern ausschließlich zum persönlichen Gebrauch überlassen. Es darf ohne vorherige schriftliche Genehmigung von LOIM weder ganz noch auszugsweise vervielfältigt, übermittelt, abgeändert oder für einen anderen Zweck verwendet werden. Dieses Dokument gibt die Meinungen von LOIM zum Datum seiner Veröffentlichung wieder.

Weder das vorliegende Dokument noch Kopien davon dürfen in die USA, in die Gebiete unter der Hoheitsgewalt der USA oder in die der Rechtsprechung der USA unterstehenden Gebiete versandt, dorthin mitgenommen, dort verteilt oder an US-Personen bzw. zu deren Gunsten abgegeben werden. Als US-Person gelten zu diesem Zweck alle Personen, die US-Bürger oder Staatsangehörige sind oder ihren Wohnsitz in den USA haben, alle Personengesellschaften, die in einem Bundesstaat oder Gebiet unter der Hoheitsgewalt der USA organisiert sind oder bestehen, alle Kapitalgesellschaften, die nach US-amerikanischem Recht oder dem Recht eines Bundesstaates oder Gebiets, das unter der Hoheitsgewalt der USA steht, organisiert sind, sowie alle in den USA ertragssteuerpflichtigen Vermögensmassen oder Trusts, ungeachtet des Ursprungs ihrer Erträge.

Datenquelle: Sofern nicht anders angegeben, wurden die Daten von LOIM aufbereitet.

Obwohl gewisse Informationen aus als verlässlich geltenden öffentlichen Quellen stammen, können wir ohne eine unabhängige Prüfung die Genauigkeit oder Vollständigkeit aller aus öffentlichen Quellen stammenden Informationen nicht garantieren.

Die in diesem Dokument geäußerten Ansichten und Einschätzungen dienen ausschließlich Informationszwecken und stellen keine Empfehlung von LOIM zum Kauf, Verkauf oder Halten von Wertpapieren dar. Die Ansichten und Einschätzungen entsprechen dem Stand zum Zeitpunkt dieses Dokuments und können sich ändern. Sie sind nicht als Anlageberatung zu verstehen.

Dieses Material darf ohne vorherige Genehmigung von Lombard Odier Funds (Europe) S.A. weder vollständig noch auszugsweise (i) in irgendeiner Form oder mit irgendwelchen Mitteln kopiert, fotokopiert oder vervielfältigt oder (ii) an Personen abgegeben werden, die nicht Mitarbeiter, leitende Angestellte, Verwaltungsratsmitglieder oder bevollmächtigte Vertreter des Empfängers sind. ©2021 Lombard Odier IM. Alle Rechte vorbehalten.