global perspectives

Simply put: energy inflation is transitory, unlike shelter costs

In our latest multi-asset macro update, we share the following views:

- The recent US inflation report highlights several key contributors to rising inflation, not just energy.

- The cost of shelter has risen and is likely to continue to drive inflation over the medium term, reflecting the rapid rise in house prices and the lagging impact this can have on inflation measures.

- Both the Federal Reserve and investors will need to pay close attention to this factor in the months ahead.

Markets and central banks have been discussing the supposedly ‘transitory’ nature of inflation. The factors being heavily scrutinised include energy prices, supply-chain bottlenecks and labour-supply shortages (notably in the US). Most of these factors have impacts that are lagging and vary in size and duration, which combine into a temporary elevation of inflation that is pushing central bankers out of their comfort zone.

The latest US monthly inflation report is no exception and once more confirms the importance of the inflation theme to market activity. We think the key takeaway from this report is that energy inflation is less likely to surprise on the upside than ‘service’ inflation – an inflation source that is slow to take effect yet is strongly tied to the good economic conditions we are experiencing today.

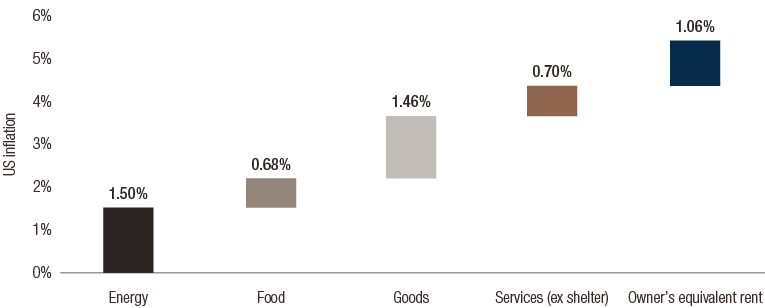

US headline inflation reached 5.4% in September and its core reading rose to 4%. In our view, there are three factors behind this:

- Energy continues to be the largest contributor to inflation, adding 1.5% year-on-year. This shouldn’t be surprising given oil prices have risen by around 100% year-on-year. Such base effects have material consequences on inflation numbers, but oil prices would need to reach $160 per barrel over the next 12 months to maintain this high level of contribution.

- Food and goods inflation added around 2% to inflation. Over the longer run, food inflation should evolve around 2% while goods inflation will be roughly zero, meaning this should also be a source of temporary headline inflation.

- The final element – service inflation – is our key focus here. This has contributed roughly 1.7% to inflation, two thirds of which has been the outcome of an element which is technically not even a service: the cost of shelter. The cost of shelter has risen 3.2% year-on-year and represents a 30% weight in the inflation basket.

FIG. 1. Year-on-year US Inflation Decomposition

Source: Bloomberg, LOIM at October 2021. For illustrative purposes only.

Within the “shelter” component, one particular element has a sizeable weight on its own: the owner’s equivalent rent of primary residence (OER). The OER’s weight in the headline CPI is 23.6%, accounts for 29.9% in the core CPI, and in the personal consumption expenditure (PCE) basket, its weight stands at 11.4% for headline and 12.9% for core. The OER therefore considerably affects the evolution of prices and monetary policy. In our eyes, this component needs to be monitored closely to anticipate the evolution of inflation.

In order to understand how this number might evolve, understanding how it is calculated is crucial. The Bureau of Labor Statistics (BLS) measures the OER using a survey, where primary residence owners are asked how much rent they think they would be charged if they were to rent their home instead of owning it. This component is therefore derived from the perceived value of property owners’ homes and multiple factors can affect it.

Research from the Federal Reserve (Fed) Bank of Cleveland finds that the strongest driver of OER inflation is lagged house-price appreciation – if owners perceive their house prices have risen, then their answer to the survey is likely to increase. So what are house prices doing right now? The US Case-Shiller index is currently showing a 20% year-on-year increase in house prices, a growth rate that has not been seen during the 1988-2021 period. As illustrated in figure 2, the historical relationship between house prices and OER increases highlights two key elements:

- Firstly, their relationship tends to lag by 18-months – it takes a long time for OER inflation to materialise and then remains on a rising trajectory for a long time.

- Secondly, having already seen a significant rise in house prices, a linear regression forecasts the OER to grow at a 4.5% rate in 18 months’ time.

This projection should yield an inflation contribution of 1.3% to core inflation during the medium term and 0.5% to the PCE aggregates.

FIG. 2. OER year-on-year inflation versus house prices relative variations

Source: Bloomberg at October 2021. For illustrative purposes only.

Two additional variables that could also directly or indirectly influence OER are financial conditions and wages. Financial conditions are driven by return expectations from an asset-owner’s perspective, while wages tend to represent a measure of affordability. In the current environment, both of these factors could further fuel OER as being an essential source of durable inflation in the US.

If the Fed wants to meet its medium-term inflation goal, it should regard these prospects with a friendly eye. However, rapidly rising housing prices could well create an upside inflation risk that requires a more rapid monetary policy adjustment than initially expected. In our view, this is where the inflation risk lies today, not with commodities.

|

Simply put, inflation should remain elevated for some time – not because of the increasing price of commodities, but due to rising shelter costs. We believe this factor could affect longer term rates and Fed policy, and will require close scrutiny by investors. |

Wichtige Informationen.

NUR FÜR PROFESSIONELLE INVESTOREN

Dieses Dokument wurde von Lombard Odier Funds (Europe) S.A. herausgegeben, einer in Luxemburg ansässigen Aktiengesellschaft mit Sitz an der Route d’Arlon 291 in 1150 Luxemburg, die von der Luxemburger Finanzmarktaufsichtsbehörde, („CSSF“), als Verwaltungsgesellschaft im Sinne der EU-Richtlinie 2009/65/EG in der jeweils geltenden Fassung und der EU-Richtlinie 2011/61/EU über die Verwalter alternativer Investmentfonds (AIFMD-Richtlinie) zugelassen wurde und deren Aufsicht unterstellt ist. Geschäftszweck der Verwaltungsgesellschaft ist die Errichtung, Vermarktung, Administration, Verwaltung und der Vertrieb von luxemburgischen und ausländischen OGAW, alternativen Investmentfonds („AIF“) sowie anderen regulierten Fonds, kollektiven und sonstigen Anlagevehikeln sowie das Angebot von Portfolioverwaltungs- und Anlageberatungsdiensten.

Lombard Odier Investment Managers („LOIM“) ist ein Markenzeichen.

Dieses Dokument wird ausschließlich zu Informationszwecken bereitgestellt und stellt weder ein Angebot noch eine Empfehlung zum Kauf oder Verkauf eines Wertpapiers oder einer Dienstleistung dar. Es darf nicht in Rechtsordnungen verbreitet, veröffentlicht oder genutzt werden, in denen eine solche Verbreitung, Veröffentlichung oder Nutzung rechtswidrig wäre. Dieses Dokument enthält keine personalisierte Empfehlung oder Beratung und ersetzt keinesfalls eine professionelle Beratung zu Anlagen in Finanzprodukten. Anleger sollten vor Abschluss eines Geschäfts die Angemessenheit der Investition unter Berücksichtigung ihrer persönlichen Umstände sorgfältig prüfen und gegebenenfalls einen unabhängigen Fachberater hinsichtlich der Risiken und etwaiger rechtlicher, regulatorischer, finanzieller, steuerlicher und buchhalterischer Auswirkungen konsultieren. Dieses Dokument ist Eigentum von LOIM und wird den Empfängern ausschließlich zum persönlichen Gebrauch überlassen. Es darf ohne vorherige schriftliche Genehmigung von LOIM weder ganz noch auszugsweise vervielfältigt, übermittelt, abgeändert oder für einen anderen Zweck verwendet werden. Dieses Dokument gibt die Meinungen von LOIM zum Datum seiner Veröffentlichung wieder.

Weder das vorliegende Dokument noch Kopien davon dürfen in die USA, in die Gebiete unter der Hoheitsgewalt der USA oder in die der Rechtsprechung der USA unterstehenden Gebiete versandt, dorthin mitgenommen, dort verteilt oder an US-Personen bzw. zu deren Gunsten abgegeben werden. Als US-Person gelten zu diesem Zweck alle Personen, die US-Bürger oder Staatsangehörige sind oder ihren Wohnsitz in den USA haben, alle Personengesellschaften, die in einem Bundesstaat oder Gebiet unter der Hoheitsgewalt der USA organisiert sind oder bestehen, alle Kapitalgesellschaften, die nach US-amerikanischem Recht oder dem Recht eines Bundesstaates oder Gebiets, das unter der Hoheitsgewalt der USA steht, organisiert sind, sowie alle in den USA ertragssteuerpflichtigen Vermögensmassen oder Trusts, ungeachtet des Ursprungs ihrer Erträge.

Datenquelle: Sofern nicht anders angegeben, wurden die Daten von LOIM aufbereitet.

Obwohl gewisse Informationen aus als verlässlich geltenden öffentlichen Quellen stammen, können wir ohne eine unabhängige Prüfung die Genauigkeit oder Vollständigkeit aller aus öffentlichen Quellen stammenden Informationen nicht garantieren.

Die in diesem Dokument geäußerten Ansichten und Einschätzungen dienen ausschließlich Informationszwecken und stellen keine Empfehlung von LOIM zum Kauf, Verkauf oder Halten von Wertpapieren dar. Die Ansichten und Einschätzungen entsprechen dem Stand zum Zeitpunkt dieses Dokuments und können sich ändern. Sie sind nicht als Anlageberatung zu verstehen.

Dieses Material darf ohne vorherige Genehmigung von Lombard Odier Funds (Europe) S.A. weder vollständig noch auszugsweise (i) in irgendeiner Form oder mit irgendwelchen Mitteln kopiert, fotokopiert oder vervielfältigt oder (ii) an Personen abgegeben werden, die nicht Mitarbeiter, leitende Angestellte, Verwaltungsratsmitglieder oder bevollmächtigte Vertreter des Empfängers sind. ©2021 Lombard Odier IM. Alle Rechte vorbehalten.