investment viewpoints

Comment la FinTech pourrait tirer parti de la crise ?

Selon nous, la pandémie de COVID-19 devrait agir comme un puissant moteur d’accélération des tendances numériques, créant des opportunités considérables pour les entreprises de technologie financière (connues sous le terme de FinTech). Notre stratégie FinTech1 repose sur cinq convictions fondamentales qui, à notre avis, vont galvaniser la croissance de l’industrie à l’avenir. Ces grandes tendances – de la croissance des paiements numériques au besoin de cybersécurité – ont vu le jour avant la pandémie et devraient, selon nous, gagner encore plus de terrain.

La pandémie joue déjà le rôle d’accélérateur des changements sociétaux. Par exemple, il apparaît clairement que les paiements digitaux sont privilégiés, car le commerce électronique est en plein essor et les magasins ayant pignon sur rue préfèrent les paiements scripturaux pour des raisons d’hygiène. D’autres services financiers en ligne, tels que les prêts hypothécaires et la gestion d’actifs, gagnent du terrain au vue de la fermeture des agences bancaires.

Avec le prochain cycle d’assouplissement quantitatif en cours de déploiement, la question des cryptomonnaies officielles, émises par les banques centrales est à nouveau à l’ordre du jour. Le COVID-19 a également abaissé l’obstacle des valorisations pesant sur les fusions et acquisitions et, pour la première fois, les services de FinTech sont utilisés pour des remboursements d’impôts aux États-Unis.

Le boom des paiements

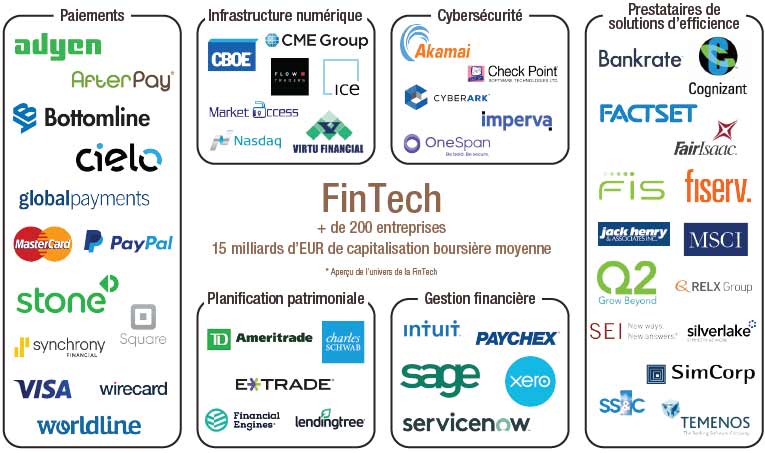

Les paiements représentent une grande partie de l’univers d’investissement de notre stratégie, soit environ un tiers des FinTechs investissables cotées en Bourse. Cet univers comprend également les finances personnelles (robots-advisory), les infrastructures numériques (bourses et market makers à la pointe de la technologie), les logiciels de gestion financière, les solutions de productivité (les sociétés qui fournissent des logiciels aux sociétés financières leur permettant de rester compétitives dans un monde financier digital) et enfin la cybersécurité (les éditeurs de logiciels et les compagnies d’assurance qui fournissent des produits de cybersécurité spécialisés dans le secteur financier).

Illustration 1 : l’univers investissable sur le segment des FinTechs

Les paiements digitaux éclipsent la monnaie fiduciaire

Nous pensons que l’augmentation des paiements numériques se renforcera et entraînera l’éviction de la monnaie fiduciaire. Les modes de paiement numérique devraient enregistrer une progression d’environ 15 % par an au cours des cinq prochaines années à l’échelle mondiale, contre une croissance annuelle historique d’environ 1 à 2 % pour la monnaie fiduciaire. L’« effet de mix » entraînera par conséquent une hausse de la quote-part, en pourcentage, des paiements numériques dans le total des paiements. Cependant, cela ne sous-entend pas une croissance négative du volume des paiements en espèces.

Le COVID-19 aura à notre avis un impact significatif dans ce domaine. Par exemple, les retraits d’argent liquide aux distributeurs automatiques au Royaume-Uni ont chuté de plus de 60 % en mars 2020. Dans certains pays parmi les plus touchés par la crise, la coexistence de la monnaie numérique et de la monnaie fiduciaire demeure. Les gouvernements et les organismes de santé en Italie, par exemple, ont exhorté la population à avoir recours au paiement numérique, par carte ou via leur smartphone.

La croissance négative de l’argent liquide pendant la période de crise affectera certaines activités plus durement que d’autres. Les restaurants, les bars et les magasins locaux vendant des produits non essentiels dépendent tous de l’argent liquide et sont tous fermés. Le chiffre d’affaires des magasins d’alimentation a connu une forte augmentation. Or, il s’agit d’enseignes au sein desquelles les entreprises et les gouvernements incitent les clients à payer numériquement pour des raisons d’hygiène.

En outre, le recours au commerce électronique a considérablement augmenté en 2020 et, bien entendu, tous les paiements des achats en ligne se font de manière numérique.

Illustration 2. Nombre de transactions mondiales autres qu'en espèces (en milliards), par région, 2017-2022E

Source : Capgemini Financial Services Analysis 2019, World Payments Report 2019. À titre purement indicatif.

Les nouvelles habitudes en matière de paiement vont-elles perdurer ?

La plus grande question est toutefois la suivante : les particuliers vont-ils se tenir à leurs habitudes de paiement numérique ou vont-ils revenir à l’argent liquide lorsque la vie reprendra son cours « normal » ?

Le paiement revêt deux composantes : la technologie et l’élément social. Il est évident que l’infrastructure technologique est nécessaire pour effectuer et accepter des paiements numériques. La FinTech le permet depuis de nombreuses années, et les niveaux d’adoption vont selon nous augmenter, avec des consommateurs qui installent de plus en plus des applications de paiement mobile et des commerçants qui acceptent les paiements par carte et par téléphone mobile.

La composante sociale est en revanche souvent sous-estimée. Si une chose est technologiquement possible, cela n’implique pas nécessairement qu’elle sera adoptée. C’est le cas dans des pays comme l’Allemagne, l’Espagne, la Grèce, l’Italie, l’Inde, l’Afrique du Sud, le Brésil et bien d’autres. L’utilisation de la monnaie fiduciaire y reste très répandue, car il est socialement préférable de payer en liquide, malgré la présence d’infrastructures permettant de payer de façon digitale. Le COVID-19 fait précisément pression sur ce groupe de personnes pour qu’il passe au paiement numérique.

À notre avis, il est fort probable que les consommateurs qui payaient auparavant en espèces apprécieront la rapidité, la sécurité et l’hygiène du paiement numérique… et qu’ils s’y tiendront une fois les restrictions levées. Il faudra toutefois beaucoup de temps avant que l’argent liquide ne disparaisse complètement, si tant est que cela arrive un jour. Nous misons sur une forte accélération des paiements numériques et peut-être, pour la première fois, sur une perte de vitesse de l’utilisation de la monnaie fiduciaire.

Utilisation accrue des services de finances personnelles numériques

Le COVID-19 favorise les services financiers numériques dans des domaines tels que les prêts immobiliers, les crédits et la gestion de patrimoine. Les faits laissent entendre que les mesures de distanciation sociale incitent les clients à recourir plus largement aux canaux en ligne et mobiles pour gérer leurs finances. Le nombre de demandes de prêt immobiliers introduites en ligne, par exemple, augmente rapidement, les emprunteurs souhaitant revoir leurs taux d’intérêt à la baisse. En outre, les demandes en ligne sont plus pratiques. Étant en télétravail, les clients peuvent se connecter à un site internet au lieu de devoir prendre un jour de congé pour se rendre en agence. En Allemagne, le confinement a entraîné l’ouverture de 2,5 millions de comptes bancaires en ligne en un seul jour en mars 2020.

La digitalisation des services financiers est une tendance à long terme. Elle devrait selon nous avoir le même impact que celui de la digitalisation de la consommation qui inclut notamment les achats en ligne, les réseaux sociaux et le e-sport. Le contexte actuel de pandémie renforce encore un peu plus ce basculement vers les services numériques.

Inclusion financière et relance gouvernementale

Les perturbations économiques causées par la pandémie soulignent l’importance de l’accès aux personnes actuellement en dehors du système financier, tant dans les économies émergentes que dans les économies développées. Il est fort probable que le COVID-19 conduise à une plus grande inclusion financière à la faveur des récents programmes gouvernementaux déployés partout dans le monde pour aider les ménages à faibles revenus.

De nombreuses FinTechs s’étant donné pour mission de démocratiser les services financiers en fournissant des services de base de manière équitable et transparente, sont désormais en mesure de jouer un rôle important dans le versement des prestations sociales aux populations en situation de plus grande vulnérabilité. Nous avons été témoins du rôle actif de FinTechs comme Intuit, PayPal ou Square2 dans l’acheminement efficace de fonds à des particuliers. Toutes ces sociétés ont été utilisées par le gouvernement fédéral américain en avril pour verser des fonds aux ménages et aux entreprises.

Monnaies numériques de la banque centrale : une nouvelle fenêtre s’ouvre

Une fenêtre d’opportunité inattendue pourrait s’ouvrir aux banques centrales et leur permettre d’émettre leurs propres monnaies numériques, également connues sous l’acronyme CBDC (Central Bank Digital Currency). Nous étudions les cryptomonnaies depuis un certain temps déjà, et sommes convaincus que la technologie sous-jacente pourrait être utilisée pour la tokénisation d’actifs. Cependant, nous nous sommes toujours montrés sceptiques à l’égard des cryptomonnaies de paiement, et nous pensons que la plupart d’entre elles essuieront un échec. À notre avis, une forme réglementée de cryptomonnaies de paiement sous la forme d’initiatives soutenues par la banque centrale pourrait très bien être couronnée de succès.

La plupart des mesures d’assouplissement quantitatif adoptées ces dernières années n’ont pas conduit à des améliorations équivalentes de la liquidité de l’économie réelle - la majeure partie des fonds ayant été utilisée pour améliorer les bilans des banques - constitue l’une des plus grandes frustrations des banques centrales. Avec la CBDC, la distribution des fonds peut être mieux gérée par les banques centrales et distribuée directement aux entreprises ou même aux consommateurs. L’énorme projet « Helicopter Money » aux États-Unis, qui prévoit le versement de 1 200 dollars à chaque Américain éligible, a dû faire face à de grands défis opérationnels, car de nombreuses personnes qui avaient le plus besoin de cet argent ne détenaient pas de compte bancaire.

Si les solutions de FinTech ont été utilisées pour distribuer des fonds – sous forme de cartes prépayées, par exemple – nous estimons que, combinés à la CBDC, les portefeuilles en ligne seraient encore plus efficaces. En y ajoutant un contrat intelligent, la CBDC pourrait même devenir une cryptomonnaie à usage spécifique, dont l’allocation pourrait être dévolue à des catégories bien déterminées, comme l’alimentation ou les services publics, plutôt qu’être consacrée à des jeux de hasard, par exemple. La CBDC n’est pas encore disponible en Europe ni aux États-Unis, mais la pandémie actuelle pourrait mettre le sujet à l’ordre du jour des banques centrales, d’autant plus que la Chine est très proche de lancer son propre yuan numérique.

Fusions-acquisitions : le retour

Dans le domaine des paiements, les fusions et acquisitions ont toujours constitué un élément très important. Parmi les sociétés cotées, nous avons relevé quelques opérations de très grande envergure : FIS, Fiserv, Global Payments et Worldline pour les paiements, ou Charles Schwab et Morgan Stanley pour la gestion de patrimoine3. Le levier opérationnel du réseau constitue la motivation principale des acquisitions d’entreprises de FinTech. Les entreprises peuvent se développer soit de manière organique, soit par le biais de fusions-acquisitions, ce qui est beaucoup plus rapide, mais s’accompagne aussi de difficultés en termes d’intégration. Avec des valorisations toujours plus élevées dans le secteur privé en 2019, nous avons constaté un ralentissement des activités de fusions-acquisitions des sociétés cotées vers fin 2019 et début 2020. Il est probable que les fusions et acquisitions reviennent à l’ordre du jour, les valorisations des sociétés cotées étant tombées à des niveaux plus abordables, tandis que l’accès au financement s’est compliqué dans le secteur privé (en particulier pour les entreprises en phase de démarrage, car de nombreux investisseurs se sont concentrés sur des FinTechs bien établies et dotées de modèles économiques clairs).

La cybersécurité, plus importante que jamais

La cybersécurité est une question cruciale susceptible de compromettre la digitalisation du secteur financier. En effet, le COVID-19 pourrait potentiellement entraîner une hausse de la fraude numérique. La Banque centrale européenne (BCE) a récemment émis un avertissement, indiquant que beaucoup plus de clients préféraient le recours aux services bancaires numériques aux déplacements physiques en agences bancaires, ce qui expose potentiellement les services à une cybercriminalité accrue. La BCE a recommandé aux banques de travailler avec des prestataires de services de sécurité tiers pour assurer leur sécurité pendant la durée de la pandémie. En conséquence, les banques et les FinTechs devraient selon nous accélérer leurs investissements dans la cybersécurité et la cyberassurance.